|

DOI: 10.25136/2409-7802.2019.4.31754

Received:

17-12-2019

Published:

06-01-2020

Abstract:

The subject of this research is assessment of the role direct foreign investments as the key factor in maintaining sustainable economic growth of the CIS partner-states. A comparative assessment of the indicators of macroeconomic stability is conducted. The author identifies the problems of attracting direct capital investments in the CIS; examines the largest direct investments funds of the CIS countries as an instrument of investments development of the considered group of states. The article substantiates the need for development of the mechanism of public-private partnership, establishment of bilateral and multilateral direct investment funds, unified protection and promotion investment agreement for the CIS member-states that would contribute to ensuring sustainable economic growth of the union countries. The scientific novelty consists in formulation of the original classification of direct foreign investments as a factor of development of national economies of the capital importing countries. The conclusion is made on the insufficient activity of existing funds in financing the large investments projects within the union. The analysis of information proves that the direct foreign investments are currently not the key direction in development of economies of the CIS partner-states.

Keywords:

foreign direct investments, private equity fund, CIS, economic growth, agencies, investment development, macroeconomic indicators, assessment of influence factors, public-private partnership, investment agreement

Введение

Актуальность исследования обусловлена высокой значимостью анализа прямых иностранных инвестиций как фактора развития национальных экономик стран СНГ и активизации их взаимного сотрудничества. Прямые иностранные инвестиции (ПИИ) выступают одним из ключевых направлений развития современной мировой экономики. Приток ПИИ в национальную экономику способствует внедрению прогрессивных технологий, созданию новых рабочих мест, реализации крупных инфраструктурных проектов. В настоящее время, как показала практика, фонды прямых инвестиций (ФПИ) являются важнейшим инструментом привлечения долгосрочных инвестиций. В условиях посткризисного периода в странах - партнерах СНГ наблюдается слабый уровень экономической интеграции, что подтверждается незначительным объемом привлекаемых прямых инвестиций, как в рамках союза, так и с третьими странами. Так, для поиска новых каналов экономического роста и углубления взаимного сотрудничества всех участников межгосударственной группы СНГ необходимо привлекать ресурсы суверенных фондов для финансирования двусторонних и многосторонних проектов.

Влияния прямых иностранных инвестиций на развитие экономик - реципиентов капитала

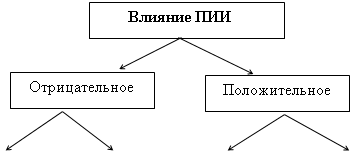

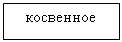

Изучение теории ПИИ позволяет убедиться, что приток долгосрочных инвестиций способствует обеспечению экономического роста в развивающихся странах. [5, с. 196-197]. Стоит отметить, что ПИИ оказывают как отрицательное, так и положительное (прямое и косвенное) влияние на экономику принимающей страны. К экономическим факторам влияния ПИИ на национальную экономику относятся: инновационный, социально-экономический, макроэкономический, микроэкономический и другие. К внеэкономическим эффектам воздействия долгосрочных инвестиций - политический, природно-ресурсный, институциональный и культурный. К прямым положительным социально - экономическим факторам относятся создание новых рабочих мест, а к косвенным факторам – улучшение инвестиционной привлекательности страны или регионального объединения для иностранных инвесторов. К отрицательным эффектам от притока ПИИ - рост уровня структурной безработицы, вызванный научно-техническим прогрессом. Прямые позитивные макроэкономические факторы могут включать в себя следующее: обеспечение устойчивого темпа экономического роста, повышение уровня платёжеспособности населения и покрытия дефицита государственного бюджета. Например, природно-ресурсный фактор влияния ПИИ на экономику страны-реципиента капитала может быть как положительным (реализация инвестиционных проектов в сфере экологии), так и отрицательным (загрязнение окружающей среды посредством увеличения отходов производства со стороны МНК) (см. рисунок 1).

| |

| |

|

| |

| |

|

Рисунок 1 - Классификация ПИИ как фактора развития национальных экономик стран-получателей капитала

Источник: составлено автором.

С целью обеспечения положительных эффектов от притока ПИИ в национальную экономику необходимо разработать транспарантную систему регулирования инвестиционного процесса, которая будет направлена на минимизацию негативных факторов влияния трансграничных потоков капитала. Для выявления ключевых проблем привлечения ПИИ в экономику СНГ, представляется важным провести сравнительный анализ уровня экономического развития исследуемых стран.

Оценка потенциала экономического развития стран СНГ

Лидером сред всех стран-партнёров СНГ по объёму ВВП является Россия (1657,55 млрд долл. США), на долю которой приходится более 75% от совокупного значения данного показателя в рамках союза и 1,9 % от общемирового уровня). На пространстве СНГ по объёму ВВП Казахстан (170,54 млрд долл. США) и Украина (130,83 млрд долл. США) занимают второе и третье места соответственно. Наименьшие показатели зафиксированы в Таджикистане (7,52 млрд долл. США), Молдавии (11,31 млрд долл. США) и Армении (12,43 млрд долл. США).

По итогам 2018 года в Азербайджане и России отмечены самые низкие темпы прироста ВВП (1,3 и 1,7% соответственно). В 2018 году во всех странах союза наблюдаются увеличение темпов экономического роста. Однако рост ВВП по отдельным-странам СНГ все еще дифференцирован.

По данным Всемирного банка в 2018 году ВВП по ППС на душу населения в Казахстане отмечен на уровне - 27830,6 долл. США, в России - 27147,3 долл. США. Значение данного показателя в остальных странах СНГ ниже. Как видно по таблице 1, для Таджикистана и Киргизии характерна проблема низкого уровня экономического развития (3443,7 и 3877,9 долл. США соответственно). Стоит отметить, что практически во всех странах СНГ за исключением России и Белоруссии наблюдается дефицит государственного бюджета.

В Армении значение дефицита бюджета по итогам 2018 года составило 5,4%, что не соответствует Маастрихтскому критерию, согласно которому данный показатель не должен превышать 3 % от ВВП.

|

Страна

|

ВВП, млрд

долл. США

|

Темпы прироста ВВП в странах СНГ (в % к 2017 г.)

|

ВВП на душу населения по ППС, долл. (текущ. 2018)

|

Дефицит государственного бюджета, в % ВВП

|

Норма накопления, в % ВВП

|

|

Азербайджан

|

46,94

|

1,3

|

18012,3

|

-0,3

|

20

|

|

Армения

|

12,43

|

6,0

|

10324,9

|

-5,4

|

22

|

|

Беларусь

|

59,66

|

4,0

|

19959,5

|

5,1

|

28

|

|

Казахстан

|

170,54

|

3,7

|

27830,6

|

-0,8

|

27* (2017 г.)

|

|

Киргизия

|

8,09

|

2,8

|

3877,9

|

-2,7

|

35

|

|

Молдавия

|

11,31

|

3,8

|

7300,9

|

-2,9

|

25

|

|

Россия

|

1657,55

|

1,7

|

27147,3

|

2,7

|

23

|

|

Таджикистан

|

7,52

|

5,0

|

3443,7

|

-0,5

|

27* (2017 г.)

|

|

Туркмения

|

40,76

|

6,2

|

19270,1

|

---

|

---

|

|

Узбекистан

|

50,50

|

5,0

|

7020,3

|

---

|

40

|

|

Украина

|

130,83

|

3,5

|

9233,2

|

-1,7

|

19

|

Таблица 1 - Макроэкономические показатели государств СНГ в 2018 г.

Источник: Составлено и рассчитано автором по: World Bank Open Data [Электронный ресурс] URL https://data.worldbank.org

Одним из важных показателей оценки инвестиционной привлекательности национальных экономик для иностранных инвесторов является норма накопления. В Узбекистане наблюдается самая высокая доля нормы накопления (40% от ВВП). Самое низкое значение показателя в рамках СНГ зафиксировано в Украине (19%). Для остальных стран интеграционного объединения норма накопления выше.

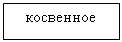

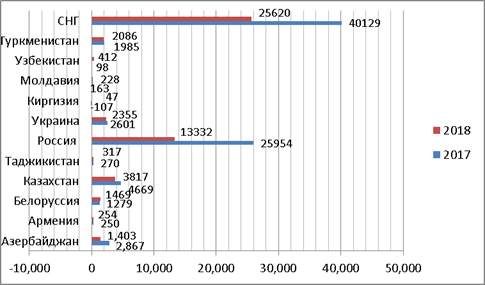

Сравнительный анализ данных, представленных на рисунке 2, позволяет выявить резкое сокращение притока ПИИ в пяти из десяти стран СНГ по итогам 2018 года. Падение уровня инвестиций отмечается в следующих странах: Азербайджане (-51,1%), России (-48,6%), Казахстане (-18,2%), Украины (-9,5%) и Туркменистане (-4,8%). В остальных государствах-членах группы СНГ зафиксирован незначительный рост объёма инвестиций. Совокупный приток ПИИ всех участников СНГ по итогам 2018 года сократился на 36,2% (см. рисунок 2).

Рисунок 2 –Приток ПИИ в страны СНГ в 2017-2018 гг., млн долл. США

Источник: Составлено и рассчитано автором по: Статистическая база данных UNCTAD. [Электронный ресурс] URL

https://unctad.org/en/Pages/DIAE/World%20Investment%20Report/Country-Fact-Sheets.aspx

Анализ данных позволяет отметить, что страны существенно различаются по уровню экономического роста и инвестиционного развития. Активизация процесса прямого иностранного инвестирования между изучаемыми государствами является важным фактором поддержания устойчивого экономического роста во всех странах группы СНГ на современном этапе.

По мнению автора для активизации сотрудничества стран СНГ в области ПИИ, необходимо повысить роль фондов прямых инвестиций (ФПИ) в финансировании инвестиционных проектов.

К основным проблемам привлечения прямых капиталовложений за счет средств суверенных фондов, препятствующих расширению экономического сотрудничества стран СНГ, относятся следующее:

• Не преобладает достаточного количества двусторонних суверенных фондов между отдельными странами союза, и они оказывают слабую роль в финансировании инвестиционных проектов;

• Препятствием для частных инвесторов является внутреннее противоречие законодательств стран-членов СНГ в сфере ПИИ и отсутствие унифицированного Соглашения о поощрении и взаимной защиты капиталовложений;

• Неблагоприятный инвестиционный климат, что связано с низким уровнем платёжеспособного спроса, нестабильностью и дифференциацией показателей финансовой устойчивости, условиями введения бизнеса и геополитическими рисками (санкции, введённые в отношении России).

Фонды прямых инвестиций стран СНГ как инструмент экономического роста и инвестиционного развития

Фонд прямых инвестиций (ФПИ) - это финансовый институт, который осуществляет долгосрочные прямые инвестиции в компании для получения прибыли на капитал [1, с. 55]. С целью обеспечения сбалансированного экономического роста в странах СНГ, представляется важным разработать дополнительные двусторонние фонды для финансирования долгосрочных проектов, как в рамках союза, так и третьими странами.

Анализ деятельности фондов государств-членов СНГ позволяет отметить, что российские и казахстанские ФПИ являются наиболее активными соинвестороми в привлечении прямых инвестиций в экономику СНГ.

Представляется важным отметить, что РФПИ, который был основан в 2011 году с размером уставного капитала в 10 млрд. долларов является самым крупным фондом на пространстве СНГ. Уровень привлеченных капиталовложений превышает 40 млрд долл. США [6].

В настоящее время, на пространстве СНГ функционируют совместный российско-киргизский фонд развития и казахстанско – таджикский фонд прямых инвестиций. В частности, в 2014 году был сформирован российско-киргизский фонд развития с капиталом в 1 млрд. долларов. Инициатором создания данного проекта выступил РФПИ и предоставил 500 млн. долларов для реализации сделки. В 2008 году Казахстанская компания АО Kazyna Capital Management основала в Таджикистане фонд с размером уставного капитала в 80 млн долл. США. В 2017 году была заключена сделка между Россией и Арменией для создания совместного суверенного фонда. Однако в настоящее время между РФПИ и армянской государственной компанией «МСП Инвестиции» не были реализованы важные проекты в сфере ПИИ. Для привлечения инвестиций в не сырьевой сектор в 2019 году были образованы Казахстанский инвестиционный фонд развития (КИФР) и Фонд прямых инвестиций Республики Узбекистан (ФПИ) с размерами уставного капитала 1 млрд долл. США (см. таблицу 2).

|

Наименование фонда

|

Страна

|

Год

|

Уставный капитал

|

|

Российский фонд прямых инвестиций (РФПИ)

|

Россия

|

2011

|

10 млрд. долларов

|

|

Казахстанский

инвестиционный фонд развития (КИФР)

|

Казахстан

|

2019

|

1 млрд. долларов

|

|

Фонд прямых инвестиций Республики Узбекистан (ФПИ)

|

Узбекистан

|

2019

|

1 млрд. долларов

|

|

Российско-Киргизский фонд развития

|

Киргизия / Россия

|

2014

|

1 млрд. долларов

|

|

Российско-армянский инвестиционный фонд

|

Армения / Россия

|

2017

|

100 млн. долларов

|

|

Азербайджанская инвестиционная компания (АИК)

|

Азербайджан

|

2006

|

100 млн. долларов

|

|

Казахстанско – таджикский фонд прямых инвестиций

|

Таджикистан / Казахстан

|

2008

|

80 млн. долларов

|

Таблица 2 - Ведущие фонды прямых инвестиций стран СНГ по величине объявленных инвестиций

Источник: составлено автором по: [2, 6, 7, 8, 9, 10].

Анализ информации позволяет сделать вывод, что большая часть проектов остаются нереализованными и только на бумаге в связи с отсутствием дальнейшего финансирования. Например, Азербайджан и Россия еще в 2014 году выступили с намерением о реализации совместного фонда в ближайшей перспективе. Однако данная инициатива до сих пор не осуществлена. Отсутствие двусторонних и многосторонних фондов между отдельными участниками СНГ – одним из основных препятствий на пути финансирования долгосрочных инфраструктурных проектов, и как следствие, развития национальных экономик союза. Государства - члены СНГ стремятся расширить сотрудничество с развитыми и развивающимися странами. Например, в 2018 году Узбекистан и ОАЭ договорились о создании совместного инвестиционного фонда [8]. Европейский банк реконструкции и развития (ЕБРР) поддерживает создания в Армении Фонда малых и средних предпринимателей (МСП Amber Capital ЕС – Армения). В Азербайджане соинвестором крупных проектов выступают азиатские фонды. В Молдове и Украине учредителями многих фондов выступают инвестиционные компании из Европейского союза (ЕС).

Заключение

Таким образом, проведенное исследование позволяет отметить, что для углубления экономического взаимодействия интеграционного объединения за счет ресурсов ФПИ необходимо, во-первых, сформировать целевые программы, дополнительные специальные фонды всех форм собственности и агентства привлечения ПИИ на пространстве СНГ. Важно создавать специализированные центры и агентства в сфере государственно-частного партнерства (ГЧП), совместные предприятия с участием зарубежных инвесторов и государств-членов союза в высокотехнологичных отраслях национальных экономик [4, с. 35]. Следует отметить, что Евразийский фонд стабилизации и развития (ЕФСР) может выступать гарантам защиты вложенных ПИИ с участием ГЧП для всех участников СНГ. Данная модель сотрудничества, основанная на специальных (заранее согласованная доля компенсаций от валютных, правовых и геополитических рисков) гарантиях антикризисного фонда на наднациональном уровне будет содействовать повышению доли реализованных проектов в рамках СНГ. Во-вторых, разработать многосторонний фонд прямых инвестиций СНГ (ФПИСНГ). Создание единого суверенного фонда в рамках союза позволит реализовать крупные инфраструктурные проекты посредством предоставления долгосрочного финансирования. По мнению автора, инициатором реализации такого фонда должен выступить РФПИ, в связи с тем, что суверенный фонд обладает наибольшим объёмом уставного капитала и проводит наиболее активную инвестиционную политику в рамках СНГ. В-третьих, представляется целесообразным всем участникам СНГ присоединиться к Соглашению по защите и поощрению инвестиций (СЗПК) [11], которое было принято Россией 2 ноября 2019 года. Ключевым направлением реализации данной меры является предоставление финансовых ресурсов, как со стороны государственного бюджета России, так и частного сектора для того, чтобы остальные страны СНГ могли внести поправки в действующие законодательства в области ПИИ и присоединиться к данному законопроекту в ближайшей перспективе. Данная мера необходима для гармонизации нормативно-правовых баз стран-партнёров союза, так как позволит создать выгодные условия для частных инвесторов и снизить бюрократические процедуры. Россия должна предлагать привлекательные проекты для совместной реализации в рамках союза, и тем самым, стать инициатором развития интеграционных процессов в регионе [13, с. 35]. Реализация мер по привлечению ПИИ будет способствовать обеспечению устойчивого экономического роста стран СНГ, и как следствие, улучшению инвестиционного климата и повышения доверия со стороны зарубежных инвесторов.

References

1. Ayupov, A.A. Perspektivy razvitiya islamskikh fondov pryamykh investitsii v Rossii / A.A. Ayupov, A.F. Tukhvatullin // Investitsionnaya deyatel'nost'.-2017.-№ 5.-S. 54-65.

2. V Uzbekistane obrazovan Fond pryamykh investitsiĭ s kapitalom $1 mlrd [Elektronnyi resurs] // dividends Agentstvo finansovykh novostei.-2019.-18 yanvarya.-URL https://dividends.nuz.uz/2019/01/18/v-uzbekistane-obrazovan-fond-prjamyh-investicij-s-kapitalom-1-mlrd/

3. Mamedov, T.N. Tendentsii i perspektivy sotrudnichestva stran SNG v sfere pryamykh inostrannykh investitsiĭ / T.N. Mamedov // Nauchnye zapiski molodykh issledovatelei.-2019.-№ 4.-S. 29 – 36.

4. Mezhdunarodnoe informatsionnoe agentstvo kazinform [Elektronnyi resurs] URL https://www.inform.kz/ru/askar-mamin-vozglavit-sovet-direktorov-upravlyayuschey-kompanii-fonda-pryamyh-investiciy_a3507192

5. Osei, D.D. Obzor teorii pryamykh inostrannykh investitsii (PII) / D.D. Osei // Vestnik Rostovskogo gosudarstvennogo ekonomicheskogo universiteta (RINKh).-2016.-№ 2 (54).-S. 196-202

6. Ofitsial'nyi sait Rossiiskogo fonda pryamykh investitsii (RFPI) [Elektronnyi resurs] URL https://rdif.ru/Partnership/

7. Ofitsial'nyi sait Rossiisko-Kyrgyzskogo fonda razvitiya [Elektronnyi resurs] URL http://www.rkdf.org/ru

8. Uzbekistan i OAE sozdadut fond pryamykh investitsii na milliard dollarov [Elektronnyĭ resurs] // Sputnik / ekonomika-2018.-4 oktyabrya.-URL https://uz.sputniknews.ru/economy/20181004/9602592/Uzbekistan-i-OAE-sozdadut-fond-pryamykh-investitsiy-na-milliard-dollarov.html

9. Ofitsial'nyi sait OAO «Azerbaidzhanskaya investitsionnaya kompaniya (AIK)» [Elektronnyi resurs] URL http://www.aic.az

10. Ofitsial'nyi sait AO «Kazakhstansko-Tadzhikistanskii fond pryamykh investitsii» [Elektronnyi resurs] URL http://kcm-kazyna.kz/news/show/53

11. O zashchite i pooshchrenii kapitalovlozhenii i razvitii investitsionnoi deyatel'nosti v Rossiiskoi Federatsii [proekt feder. zakona po sostoyaniyu na 2 noyabrya 2019 g.].-[Elektronnyi resurs] URL cons/cgi/online.cgi?req=home#doc/PRJ/http://www.consultant.ru/188698/4294967295/0

12. Statisticheskaya baza dannykh UNCTAD. [Elektronnyi resurs] URL https://unctad.org/en/Pages/DIAE/World%20Investment%20Report/Country-Fact-Sheets.aspx

13. Kheĭfets B.A. Kak modernizirovat' Evraziiskii ekonomicheskii soyuz: Nauchnyi doklad. M.: Institut ekonomiki RAN, 2019. 45 s.

14. Shalupaeva, N.S. Vneshnetorgovye effekty pryamykh inostrannykh investitsii v prinimayushchikh stranakh: integrirovannyi podkhod / N. S. Shalupaeva // Ekonomika i banki.-2019.-№ 1.-S. 106-115

15. World Bank Open Data [Elektronnyi resurs] URL https://data.worldbank.org

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.