|

DOI: 10.25136/2409-7802.2018.1.25448

Received:

12-02-2018

Published:

21-03-2018

Abstract:

In his article Ivko analyzes the method of market multipliers in estimating the value of a Russian company. Through his research Ivko gives an answer to the question whether this method is actually beneficial. The research involves the analysis of 46 Russian companies operating in 9 economic sectors. The author also touches upon opportunities and validity of applying multipliers of peer companies, advantages and disadvantages of that method. According to the researcher, there is enough ground to apply the method of peer company multipliers in case we want a fast estimation, or as an additional method to prove the company value that was calculated using other methods (revenue-based or cost-based). Through caculation and evaluation of the correlation coefficient for a number of economic sectors of the Russian Federation, the author defines a relationship between volatility of share price and volatility of price multipliers P/E and P/B and analyzes the force and direction of that relationship. The researcher also provides an evaluation of possibilities and validity of applying multipliers of regional peer companies to evaluating the Russian company values for the period since 2006 till 2016. The results of the research described in this article prove that the peer company method creates serious risks i evaluating the Russian company value which may result in an incorrect and very different from the 'expected by the market' company value. All economic sectors have their own history of development, structure specifics and particularities of price formation. To reduce the risk of using the multiplier method, it is necessary to carry out a preliminary regional analysis of the existing correlation and analyze volatility of share prices and indicators that reflect the results of the company's activity for the period. The calculations may then answer the question whether the multiplier method should be used and to what degree the results can be 'fair' and 'right' for the company.

Keywords:

company value, market approach, multiplier, valuation, volatility, share price, correlation, coefficient of determination, comparisons, Risk

Введение

В последние годы в России интенсивно развивается оценочная деятельность, принят закон об оценочной деятельности [9], действует и развивается общество оценщиков России, развивается рынок консалтинговых услуг в этом направлении. Но необходимость в оценке стоимости компании для принятия стратегических решений, связанных с управлением активами или, например, будущими инвестициями, возникает гораздо чаще, чем возможность и целесообразность привлечения консультантов-оценщиков. Поэтому менеджеру компании важно обладать знаниями для обоснованного выбора того или иного метода для проведения оценки стоимости актива.

В рамках современной многофакторной изменчивости рынков и их важнейших параметров, необходимых для оценки компаний, бизнесов, проектов, инвесторам не всегда доступна полная информация для проведения объективной, полной, исчерпывающей оценки стоимости компании. Вопросы проведения точной, корректной, объективной оценки стоимости бизнеса, как никогда актуальны.

Особенно важна оценка непубличных компаний, финансовые показатели которых, отсутствуют в свободном доступе, и нет возможности напрямую рассчитать, например, ожидаемую цену акции.

Кроме того, проведение оценок связано преимущественно с принятием решения о покупке/продаже актива, совершением сделок по слиянию и поглощению. Неточная оценка в таких случаях может выразиться убыточностью сделки для нового владельца.

Рыночный подход, а именно метод мультипликаторов, является на сегодняшний день наиболее часто используемым. Очевидно, что результат применения метода сильно зависит от выбора компании-аналога и ее отраслевой специфики. Тем не менее, многие оценщики на практике используют именно этот метод, ставя во главу угла скорость получения конечной оценки для принятия решений. Однако, по факту эти оценки не всегда могут быть признаны качественными, отражающими действительность.

Надо отметить, что результаты применения мультипликаторов компаний-аналогов взятых с западных рынков (США, страны Европы) не всегда адаптивны для российских компаний. В рамках российского фондового рынка, при различном выборе компаний-аналогов, применение мультипликаторов при оценке может дать различные результаты.

Очевидно, что сами мультипликаторы обладают волатильностью, зависят от выбора компании-аналога, отрасли. Представляет интерес исследование величины волатильности ценовых мультипликаторов: различна ли она в зависимости от отрасли, существуют ли статистические зависимости между волатильностью мультипликаторов и волатильностью цен акций. Эти вопросы исследованы на двух ценовых мультипликаторах: P/E (коэффициент цена/прибыль на 1 акцию (англ. PE ratio, earnings multiple)) и P/B (коэффициент цена/балансовая стоимость на 1 акцию (англ. P/B ratio, Price-to-book ratio)). В статье проанализирована возможность применения метода мультипликаторов в оценке стоимости 46 компаний из 9 отраслей экономики РФ.

Основные подходы в оценке стоимости компании

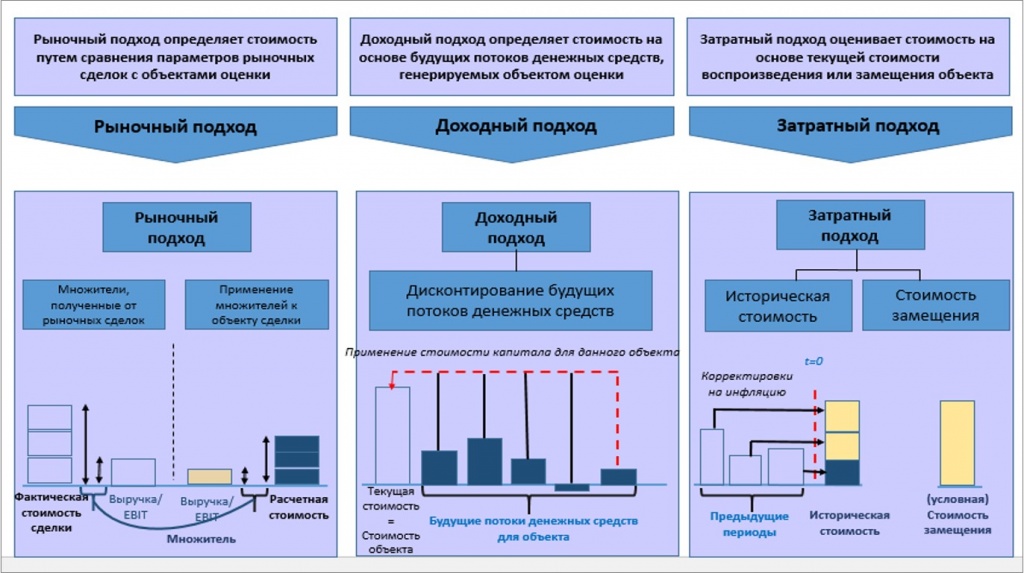

Существует 3 основных подхода к оценке стоимости компаний и их акций: затратный, доходный и рыночный [1,3,5].

Информация, используемая в том или ином подходе, отражает либо текущее положение компании, либо ее прошлые результаты деятельности, либо ожидаемые в будущем доходы.

Основные характеристики каждого из подходов кратко представлены в таблице 1.

Таблица 1. Подходы к оценке стоимости компании

|

Краткое описание подхода

|

Преимущества

|

Недостатки

|

|

Затратный

полагается на стоимость активов

(разница между “реальными” активами и обязательствами компании)

|

1. хорошо подходит для balance-sheet centric компаний, у которых большая балансовая стоимость активов

2. актуален, если непостоянные показатели выручки

|

1. не учитывает возможные увеличения будущих доходов (выручки) компании=> недооценка компании

2. не всегда учитывает гудвилл и др. нематериальные активы=> недооценка компании

3. в балансе компании не все активы могут быть корректно отображены

|

|

Доходный

на основе метода дисконтированных денежных потоков

|

1.не допустит недооценки компании по сравнению с затратным подходом, т.к. учитываются возможные увеличения выручки, спроса, снижения затрат компании в будущем

|

1. использование прогнозных значений, м.б. некорректным, особенно если эти прогнозы далеки от реальности, не учитывают все факторы, слишком субъективны в их оценке

2. ставка дисконтирования, в модели не всегда может быть правильно определена, или отражать реальный уровень риска компании

|

|

Рыночный (сравнительный)

на основе мультипликаторов.

Информация о самой компании, в сравнении с компаниями-аналогами

|

1. наиболее быстрый и простой в применении

2. результаты отражают текущее состояние рынка

|

1. метод статичен, основан на исторических данных о выручке, EBITDA и т.д.

2. не берет в расчет специфику фирм в плане риска, потенциала развития, денежных потоков и многих других факторов

3. иногда аналогов бывает слишком мало (например, всего 2) или не бывает вообще, и метод мультипликаторов использовать в таком случае неэффективно

|

Для рыночного подхода полагается, что компании, которые обладают схожими операционными и финансовыми характеристиками, должны иметь одинаковое соотношение стоимости и ключевых показателей (прибыль, выручка и др.), т.е. должны торговаться по одинаковым мультипликаторам [7,17].

Главное достоинство рыночного подхода — возможность получения мгновенной оценки рассматриваемого актива. Так как показатель «справедливая рыночная стоимость» ориентирован на дисконтированные денежные выгоды, то результат сравнительной оценки актива часто обозначается терминами «вмененная оценка» или «подразумеваемая

стоимость», т.е. оценка, полученная на базе ключевых параметров рассматриваемого актива и сопоставительных коэффициентов, полученных с рынка (по компаниям-аналогам, среднеотраслевым оценкам).

Для оценки компании методом мультипликаторов считается средний

мультипликатор по похожим аналогам. Если они есть, то мультипликатор может получиться эффективным для оценки.

Главная характеристика получаемой оценки актива —относительность. Аналитик получает относительно справедливую стоимость, может найти относительно переоцененные или недооцененные активы. Предполагается, что имеются на рынке схожие (аналогичные) активы, по которым известна рыночная цена [6].

Следует отметить, что для нахождения мультипликатора, в случае отсутствия близких компаний-аналогов, выборка расширяется, но в этой выборке будут не только аналоги, но и неблизкие по свойствам компании.

Если брать средний мультипликатор по увеличенной выборке, не учитывая индивидуальные особенности активов, то мультипликатор получается не совсем корректный, а значит, актив будет неправильно оценен. Это простой способ средних мультипликаторов, который не всегда эффективен для оценки.

Начиная с 1930-х гг. все работы по финансовому анализу содержат описание этого направления расчета рыночной оценки компаний, финансовых активов, недвижимости.

На сегодняшний день опубликованы и работы, предметно рассматривающие особенности применения этого подхода к оценке активов [2,4,8].

Мнение исследователей относительно необходимости использования в каждой отрасли отдельного мультипликатора редко оспаривается современными авторами. В работе Liu J. была проведена оценка ряда мультипликаторов [16]. Автор пришел к выводу, что точность оценки мультипликаторов зависит от размера компании, ее прибыльности и доли нематериальных активов в ее стоимости. Мультипликаторы, построенные на основе активов, обычно дают более точные оценки, чем мультипликаторы, строящиеся на базе выручки и доходов. Мультипликаторы на основе EBITDA (прибыль до вычета процентов, налогов и амортизации) способствуют более корректной оценке стоимости, чем мультипликаторы на основе EBIT (прибыль до вычета процентов и налогов).

Сводная информация о специфике подходов, используемых в оценке стоимости компаний представлена на рисунке 1.

Рисунок 1. Основные подходы к оценке стоимости актива

Подводя итог, следует отметить, что результаты оценки могут оказаться совершенно различными, в зависимости от применяемого подхода, поэтому зачастую метод мультипликаторов используют и в качестве дополнения к уже имеющемуся расчету для подтверждения корректности первых.

Обзор литературы

На сегодняшний день инвесторы сталкиваются с дополнительными трудностями при принятии решения о покупке/продаже акции, поскольку, основной фактор принятия решения ожидаемая доходность актива. Ibbotson R. в своей статье указывает на возросшую в последние годы волатильность на рынке [13]. Волатильность акций рассматривается, как стандартное отклонение непрерывно начисляемых доходностей.

В случаях оценки стоимости непубличной компании в качестве простого метода оценки используется метод мультипликаторов.

Seghal S. и Pandey A. отмечают отсутствие существенных статистических исследований в области использования мультипликаторов в оценке. Согласно им, «изменение цены акции компании» зависит от изменения дохода компании [19].

Согласно Black R. показатель P/E - наиболее часто используемый ценовой мультипликатор, отражает лежащую в основе взаимосвязь между эффективностью компании и ее стоимостью [11].

Большинство участников фондового рынка отмечают, что наиболее часто используются мультипликаторы P/E и P/B.

Одной из первых работ, рассматривающих связь между P/E и ценой акции является исследование Beidleman J. с выводами о наличии связи между волатильностью цены акции компании и значением ее дохода [10].

Ou J. и Penman S. подтверждают возможность использования P/E в расчете будущей доходности акции [18].

Таким образом, ранние работы в этой области делают акцент на анализ показателя P/E. Главные выводы авторов - это наличие связи P/E с волатильностью цен акций и будущей доходностью акции.

В работе Fama F. и French K. отмечается, что P/B влияет на волатильности доходности акции и доходность акции положительно связана с P/B [14].

Таким образом, на текущий момент имеются исследования зависимости между P/B и доходностью акций. В этих исследованиях нет четкого ответа о характере этой связи.

Следует отметить работу Koutmos D. Автор обнаруживает положительную взаимосвязь между P/E и волатильностью акций. Также он констатирует, что P/E имеет тенденцию возврата к своему среднему значению в долгосрочном периоде [15].

Cheng C. совместно с другими исследователями пришел к выводу, что комбинация мультипликаторов P/E и P/B дает более точные оценки, чем отдельно P/E или P/B [12]. В то же время использование мультипликатора P/E более эффективно, чем P/B. Таким образом, прибыль более важный показатель оценки, чем балансовая стоимость. Применен новый подход в исследовании проблемы: P/E рассмотрен в виде двух множителей P/B и B/E.

Очевидно, что на сегодняшний день не существует исследования, где оценивались бы отраслевые показатели мультипликаторов с исследованием их зависимости с волатильностью акций в данных отраслях.

Изучение особенностей применения метода рыночных мультипликаторов в оценке стоимости российских компаний на примере 9 отраслях экономики

Основной задачей в изучении особенности применения метода рыночных мультипликаторов является исследование наличия связи, характера связи (сила и направление) между волатильностью ценовых мультипликаторов и волатильностью цен акций компаний 9 отраслей экономики РФ.

В качестве ценовых мультипликаторов были выбраны мультипликаторы P/E и P/B.

Поскольку российский фондовый рынок сравнительно «молодой» по сравнению с западными рынками, существует определенная сложность в получении информации обо всех необходимых показателях для большинства компаний за длительный период. Для исследования выбран период 11 лет (с 2006 по 2016 г. включительно). На сегодняшний день подобные исследования, как на международном, так и на российском уровне отсутствуют. Результаты работы могут быть полезны как практикующим оценщикам, так и лицам, занимающимся теоретическими исследованиями в области оценки.

В исследовании рассчитываются ежедневные значения отраслевого индекса компаний из 9 отраслей за период 11 лет. В качестве компаний, входящих в рассчитанный отраслевой индекс («портфель») были выбраны компании, входящие в отраслевой индекс ММВБ, информация по финансовым показателям которых находится в открытом доступе. Произведен расчет волатильности доходности акций и ценовых мультипликаторов.

Результат произведенной выборки компаний внутри каждой отрасли представлен в таблице 2.

Таблица 2. Результат выборки отраслевых компаний

|

№

|

Название отрасли экономики РФ

|

Кол-во компаний, акции которых обращаются и торгуются на ММВБ/РТС, шт.

|

Кол-во выбранных компаний для создания портфеля (российская компания, обыкновенные акции)

|

Доля выбранных компаний, % (покрытие)

|

|

1

|

Энергетическая

|

24

|

7

|

74*

|

|

2

|

Металлургическая и горнодобывающая

|

19

|

6

|

60

|

|

3

|

Нефтегазовая

|

11

|

7

|

80

|

|

4

|

Потребительский сектор

|

11

|

6

|

65

|

|

5

|

Финансовый сектор

|

7

|

6

|

98

|

|

6

|

Химическая и нефтехимическая

|

6

|

4

|

87

|

|

7

|

Телекоммуникационная

|

6

|

3

|

97

|

|

8

|

Машиностроительная

|

5

|

3

|

51

|

|

9

|

Транспортная

|

4

|

4

|

100

|

|

Итого

|

93

|

46

|

-

|

*с т.з. капитализации 7 компаний покрывают 74% всех 24 торгуемых компаний в отрасли

В расчет брались только российские компании, обыкновенные акции которых, торгуются на российском рынке, информация по которым находится в открытом доступе. Чистая прибыль и балансовая стоимость использовались из годовой МСФО отчетности с официальных сайтов компаний. Информация о количестве обыкновенных акций находящихся в обращении из ежеквартальных отчетов компаний.

На основе полученных данных ежедневных значений цен отраслевого портфеля акций на момент закрытия торгов произведен расчет ежедневных доходностей акций отраслевого портфеля с 01.01.2006 по 31.12.2016г. по формуле:

(1)  , где Pi-цена акции на момент закрытия i-го дня; , где Pi-цена акции на момент закрытия i-го дня;

Аналогично рассчитаны значения ежедневных доходностей ценовых мультипликаторов.

Следует пояснить, что ежедневные значения мультипликатора P/E были первоначально рассчитаны линейным способом, а именно годовая прибыль (числитель в мультипликаторе) на определенную дату включила сумму ежедневных прибылей за предшествующие 365 дней, рассчитанных делением квартальной прибыли из опубликованной финансовой отчетности компании на количество дней в квартале.

Для отражения более реальной картины деятельности любой компании процесс расчета ежедневных значений показателей был дополнен моделированием случайного блуждания в Excel (моделирование случайных ежедневных значений прибыли компании в рамках квартала).

Полученные в последующих шагах результаты расчетов коэффициентов корреляции как с использованием линейного способа, так и с использованием моделирования случайного значения прибыли, показали, что итоговый результат расчетов коэффициентов корреляции практически одинаков (расхождение результатов по 1 и 2 способу менее 0,1%). В данной статье представлены результаты с использованием расчетов случайного значения дневной прибыли.

Все рассчитанные показатели компаний, входящих в отраслевой индекс взвешены по их доле капитализации в рамках отраслевого портфеля.

Следующим шагом произведен расчет волатильности (G) показателей: 1- доходности акций отраслевого портфеля, 2- относительного изменения (доходности) портфельного P/E, 3- относительного изменения (доходности) портфельного P/B, используя формулу в excel «СТАНДАРТОТКЛ» за каждый год, в период с 2006г. по 2016г., за весь период 2006-2016гг., за период 2006-2010гг., за период 2011-2016гг.

Ежедневные данные волатильности показателей пересчитаем для периода – ГОД по формуле:

(2)

Где, кол-во торговых дней в году Т=252 дня.

В таблице 3 представлены результаты расчетов годовых значений волатильности показателей российских компаний в рамках 9 отраслей за период с 2006г. по 2016г. включительно.

Таблица 3. Значения волатильности показателей за 2006-2016гг. (годовое), доли единицы

|

№

|

Отрасль

|

Волатильность относительных показателей (доходности)

|

|

индекса

|

P/E ПОРТФЕЛЯ

|

P/B ПОРТФЕЛЯ

|

|

1

|

Энергетическая

|

0,35

|

2,19

|

0,83

|

|

2

|

Металлургическая и горнодобывающая

|

0,33

|

1,96

|

0,45

|

|

3

|

Нефтегазовая

|

0,30

|

0,27

|

0,14

|

|

4

|

Потребительский сектор

|

0,31

|

2,74

|

2,35

|

|

5

|

Финансовый сектор

|

0,71

|

1,83

|

2,07

|

|

6

|

Химическая и нефтехимическая

|

0,38

|

1,71

|

0,86

|

|

7

|

Телекоммуникационная

|

0,28

|

0,26

|

1,26

|

|

8

|

Машиностроительная

|

0,36

|

1,66

|

0,20

|

|

9

|

Транспортная

|

0,27

|

3,08

|

1,52

|

Из полученных результатов расчета волатильности показателей российских компаний заметим, что показатели волатильности по ценовым мультипликаторам достаточно высокие:

· ярко выражена высокая волатильность в потребительском, финансовом секторе и транспортной отрасли по обоим мультипликаторам (значение волатильности доходностей мультипликаторов выше 1,5).

· период 2006-2010гг. имеет наибольшие влияние на высокие значения волатильности доходностей в целом за 2006-2016гг., что объясняется кризисными явлениями в экономике, особенно в 2008 - 2010гг.

11-ти летний период (2006-2016гг.) характеризуются большими колебаниями как цен акций, так соответственно, и ценовых мультипликаторов. Данный факт указывает, что для проведения оценки стоимости компаний требуется применение более сложной модели, нежели, чем просто метод мультипликаторов. Иначе полученная оценка может быть далеко не точной. Таким образом, метод мультипликаторов влечет достаточно серьезные риски в своей оценке.

Следующим шагом рассчитываются годовые коэффициенты корреляции между волатильностью доходности акций и волатильностью доходности ценовых мультипликаторов отраслевого портфеля по формуле:

(3)  , где , где

X-волатильность доходности отраслевого индекса;

Y- волатильность доходности отраслевого ценового мультипликатора (отдельно P/E и P/B).

, ,  , ,

, ,  , где , где

( ) -выборка значений волатильности доходности отраслевого индекса; ) -выборка значений волатильности доходности отраслевого индекса;

( )-выборка значений волатильности доходности отраслевого ценового мультипликатора. )-выборка значений волатильности доходности отраслевого ценового мультипликатора.

Результаты расчетов  российских компаний в рамках 9 отраслей РФ представлены в таблице 4, 5 и 8. российских компаний в рамках 9 отраслей РФ представлены в таблице 4, 5 и 8.

Таблица 4. Коэффициенты корреляции между волатильностью доходности индекса портфеля и волатильностью доходности P/E портфеля за период с 2006 по 2016гг.

|

№

|

Отрасль

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

|

1

|

Энергетическая

|

0,67

|

0,21

|

0,92

|

0,96

|

0,1*

|

0,37

|

-0,56

|

0,35

|

0,19

|

0,04*

|

0,24

|

|

2

|

Металлургическая и горнодобывающая

|

0,35

|

0,38

|

0,69

|

-0,55

|

0,78

|

0,02*

|

-0,35

|

0,20

|

-0,34

|

-0,53

|

0,56

|

|

3

|

Нефтегазовая

|

0,53

|

0,89

|

0,99

|

0,99

|

0,99

|

0,99

|

0,99

|

0,97

|

0,95

|

0,78

|

-0,54

|

|

4

|

Потребительский сектор

|

0,99

|

0,63

|

-0,02*

|

0,37

|

0,98

|

0,99

|

0,60

|

0,39

|

0,99

|

0,85

|

-0,9

|

|

5

|

Финансовый сектор

|

0,46

|

0,97

|

-0,04*

|

0,93

|

-0,1*

|

-0,20

|

0,99

|

0,48

|

0,75

|

-0,1*

|

-0,9

|

|

6

|

Химическая и нефтехимическая

|

0,99

|

-0,5

|

0,01*

|

0,85

|

-0,8

|

0,29

|

0,02*

|

0,90

|

-0,54

|

0,49

|

0,95

|

|

7

|

Телеком.

|

0,90

|

0,38

|

0,71

|

0,38

|

0,87

|

0,97

|

0,99

|

-0,1*

|

-0,03*

|

-0,30

|

0,77

|

|

8

|

Машиностр.

|

0,99

|

0,69

|

0,73

|

-0,22

|

-0,01

|

-0,55

|

0,47

|

-0,01*

|

0,1*

|

-0,1*

|

-0,6

|

|

9

|

Транспортная

|

0,99

|

-0,2

|

0,96

|

0,24

|

0,93

|

0,54

|

-0,53

|

-0,2*

|

-0,67

|

0,23

|

-0,58

|

*- полученное значение коэффициента корреляции не прошло проверку гипотезы о значимости

Таблица 5. Коэффициенты корреляции между волатильностью доходности индекса портфеля и волатильностью доходности P/B портфеля за период с 2006 по 2016гг.

|

№

|

Отрасль

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

|

1

|

Энергетическая

|

0,99

|

0,98

|

0,89

|

0,92

|

0,99

|

0,71

|

0,72

|

0,95

|

0,20

|

0,21

|

-0,1*

|

|

2

|

Металлургическая и горнодобывающая

|

0,35

|

0,62

|

0,40

|

0,53

|

0,94

|

0,92

|

0,90

|

0,24

|

0,28

|

0,99

|

-0,1*

|

|

3

|

Нефтегазовая

|

0,90

|

0,90

|

0,99

|

0,99

|

0,99

|

0,96

|

0,97

|

0,94

|

0,98

|

0,33

|

0,97

|

|

4

|

Потребительский сектор

|

0,99

|

-0,9

|

-0,77

|

0,99

|

0,94

|

0,99

|

0,60

|

0,40

|

0,65

|

0,99

|

-0,8

|

|

5

|

Финансовый сектор

|

0,46

|

0,51

|

0,34

|

0,01*

|

0,97

|

0,95

|

0,99

|

0,48

|

0,35

|

0,99

|

-0,9

|

|

6

|

Химическая и нефтехимическая

|

0,99

|

-0,4

|

-0,47

|

0,99

|

-0,8

|

0,41

|

0,42

|

0,87

|

0,55

|

-0,65

|

-0,6

|

|

7

|

Телеком.

|

0,92

|

0,1*

|

0,92

|

0,99

|

0,98

|

0,92

|

-0,18

|

0,31

|

0,68

|

0,98

|

0,41

|

|

8

|

Машиностр.

|

0,99

|

0,26

|

0,85

|

0,99

|

0,99

|

0,99

|

0,97

|

0,24

|

0,1*

|

0,85

|

0,64

|

|

9

|

Транспортная

|

0,99

|

-0,2

|

-0,69

|

0,98

|

0,99

|

0,81

|

0,99

|

0,65

|

0,80

|

0,04*

|

0,73

|

*- полученное значение коэффициента корреляции не прошло проверку гипотезы о значимости

Из полученных результатов расчета годовых коэффициентов корреляции между волатильностью доходности акций и волатильностью доходности P/E и P/B портфеля российских компаний в рамках 9 отраслей в целом за период с 2006 по 2016гг. следует, что наличие статистической зависимости между данными показателями присутствует в 2 из 9 отраслях (энергетической и нефтегазовой), поскольку коэффициенты корреляции имеют значения по модулю больше 0,5.

Сила этой связи неодинакова, например, в нефтегазовой отрасли:

· наибольшее значение коэффициента между волатильностью доходности акций портфеля нефтегазовой отрасли и P/E портфеля отмечается в кризисный период с 2008г. по 2012 г. ρ=0,99, наименьшее значение коэффициента ρ =0,53 в 2006г.

· наибольшее значение коэффициента между волатильностью доходности акций портфеля нефтегазовой отрасли и P/B портфеля отмечается в кризисные 2008-2010гг. ρ =0,99, наименьшее значение коэффициента ρ =0,33 в 2015г.

· В целом за весь период 2006-2016гг. коэффициент корреляции больше 0,5.

· Период 2011-2016гг. отмечается более выраженным проявлением существующей связи между волатильностью доходности акций и волатильностью P/B.

Поскольку оценка коэффициента корреляции вычислена на конечной выборке, и поэтому может отклоняться от своего генерального значения, важно проверить значимость полученного коэффициента корреляции. С помощью t-критерия проверили гипотезу на зависимость полученных значений доходности портфеля и доходности ценовых мультипликаторов. Значение t-критерия отрасли рассчитано по формуле:

(4)

Число степеней свободы в нашем случае есть n - 2 = 365 - 2 = 363 (365 дней в году, мы используем ежедневные значения в рамках года) и α = 0.001, что соответствует критическому значению критерия tкр.α = 3.291

Результаты оценки полученных расчетов значения t-критерия по формуле (4) в рамках года и трех выбранных периодов для всех отраслей отражены в соответствующих таблицах 4 и 5.

Например, абсолютное значение всех полученных значений t-критерия для коэффициентов корреляции между доходностью портфеля нефтегазовой отрасли и мультипликатора P/B оказались больше критического (tкр.α = 3.291), таким образом, статистические данные, с вероятностью (1 - α )=0.999, где α-уровень значимости, не противоречили гипотезе о зависимости случайных величин волатильности доходности индекса и волатильности доходности коэффициента P/E.

Проверка гипотезы о значимости позволяет нам учитывать и использовать полученные выше результаты значений коэффициентов корреляции в работе по большей части полученных результатов расчетов коэффициентов.

Расчет коэффициента детерминации ( ) представляет интерес в данной работе, т.к. описывает силу связи между объясняющей переменной y (волатильность ценовых мультипликаторов) и зависимой переменной x (волатильность доходности отраслевого индекса) [1]. ) представляет интерес в данной работе, т.к. описывает силу связи между объясняющей переменной y (волатильность ценовых мультипликаторов) и зависимой переменной x (волатильность доходности отраслевого индекса) [1].

принимает значения от 0 до 1. Близость коэффициента к 1 означает, что изменения объясняемой переменной х почти на 100% объясняются изменениями объясняющей y. При оценке регрессионных моделей это интерпретируется как соответствие модели данным. Для приемлемых моделей предполагается, что принимает значения от 0 до 1. Близость коэффициента к 1 означает, что изменения объясняемой переменной х почти на 100% объясняются изменениями объясняющей y. При оценке регрессионных моделей это интерпретируется как соответствие модели данным. Для приемлемых моделей предполагается, что  должен быть хотя бы не меньше 0,5 (в этом случае коэффициент множественной корреляции превышает по модулю 0,7). Модели с должен быть хотя бы не меньше 0,5 (в этом случае коэффициент множественной корреляции превышает по модулю 0,7). Модели с  выше 0,8 можно признать достаточно хорошими. выше 0,8 можно признать достаточно хорошими.

Полученные результаты расчета  позволяют сказать, что в большинстве лет волатильность мультипликаторов, например, нефтегазовой отрасли объясняла волатильность акций компаний этой же отрасли, в которой использование объясняющей переменной позволяет прогнозировать значения зависимой переменной. Полученные результаты расчетов позволяют сказать, что в большинстве лет волатильность мультипликаторов, например, нефтегазовой отрасли объясняла волатильность акций компаний этой же отрасли, в которой использование объясняющей переменной позволяет прогнозировать значения зависимой переменной. Полученные результаты расчетов  российских компаний по 9 отраслям представлены в таблицах 6, 7 и 8. российских компаний по 9 отраслям представлены в таблицах 6, 7 и 8.

Таблица 6. Коэффициенты детерминации между волатильностью доходности индекса портфеля и волатильностью доходности P/E портфеля за период с 2006 по 2016гг.

|

№

|

Отрасль

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

|

1

|

Энергетическая

|

0,45

|

0,04

|

0,86

|

0,92

|

0*

|

0,13

|

0,32

|

0,12

|

0,04

|

0*

|

0,06

|

|

2

|

Металлургическая и горнодобывающая

|

0,12

|

0,15

|

0,47

|

0,30

|

0,61

|

0*

|

0,12

|

0,04

|

0,11

|

0,28

|

0,31

|

|

3

|

Нефтегазовая

|

0,28

|

0,79

|

0,99

|

0,99

|

0,99

|

0,99

|

0,99

|

0,93

|

0,91

|

0,60

|

0,24

|

|

4

|

Потребительский сектор

|

0,99

|

0,39

|

0*

|

0,14

|

0,96

|

0,99

|

0,36

|

0,16

|

0,99

|

0,73

|

0,72

|

|

5

|

Финансовый сектор

|

0,21

|

0,94

|

0*

|

0,87

|

0*

|

0,04

|

0,98

|

0,23

|

0,57

|

0,01

|

0,85

|

|

6

|

Химическая и нефтехимическая

|

0,99

|

0,26

|

0*

|

0,72

|

0,56

|

0,08

|

0*

|

0,82

|

0,29

|

0,24

|

0,91

|

|

7

|

Телеком

|

0,81

|

0,15

|

0,50

|

0,14

|

0,76

|

0,94

|

0,98

|

0,02*

|

0*

|

0,09

|

0,60

|

|

8

|

Машиностр.

|

0,99

|

0,48

|

0,53

|

0,05

|

0,00

|

0,30

|

0,22

|

0,01*

|

0*

|

0*

|

0,37

|

|

9

|

Транспортная

|

0,99

|

0,03

|

0,92

|

0,06

|

0,87

|

0,30

|

0,28

|

0,03*

|

0,45

|

0,05

|

0,34

|

*- не прошло проверку гипотезы о значимости

Таблица 7. Коэффициенты детерминации между волатильностью доходности индекса портфеля и волатильностью доходности P/B портфеля за период с 2006 по 2016гг.

|

№

|

Отрасль

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

|

1

|

Энергетическая

|

0,99

|

0,95

|

0,80

|

0,84

|

0,99

|

0,51

|

0,51

|

0,89

|

0,04

|

0,04

|

0*

|

|

2

|

Металлургическая и горнодобывающая

|

0,12

|

0,38

|

0,16

|

0,28

|

0,89

|

0,84

|

0,81

|

0,06

|

0,08

|

0,98

|

0*

|

|

3

|

Нефтегазовая

|

0,80

|

0,81

|

0,99

|

0,99

|

0,99

|

0,93

|

0,93

|

0,88

|

0,96

|

0,11

|

0,95

|

|

4

|

Потребительский сектор

|

0,99

|

0,87

|

0,60

|

0,99

|

0,89

|

0,99

|

0,37

|

0,16

|

0,42

|

0,99

|

0,67

|

|

5

|

Финансовый сектор

|

0,21

|

0,26

|

0,11

|

0*

|

0,93

|

0,90

|

0,99

|

0,23

|

0,12

|

0,99

|

0,82

|

|

6

|

Химическая и нефтехимическая

|

0,99

|

0,13

|

0,22

|

0,99

|

0,60

|

0,16

|

0,18

|

0,76

|

0,30

|

0,43

|

0,40

|

|

7

|

Телекоммуникация

|

0,84

|

0*

|

0,85

|

0,98

|

0,97

|

0,85

|

0,03

|

0,10

|

0,47

|

0,96

|

0,16

|

|

8

|

Машиностроение

|

0,99

|

0,07

|

0,72

|

0,98

|

0,99

|

0,99

|

0,93

|

0,06

|

0*

|

0,72

|

0,41

|

|

9

|

Транспортная

|

0,99

|

0,05

|

0,47

|

0,96

|

0,99

|

0,65

|

0,98

|

0,42

|

0,65

|

0*

|

0,53

|

*- не прошло проверку гипотезы о значимости

Таблица 8. Коэффициенты корреляции и детерминации за периоды с 2006 по 2016гг., с 2006 по 2010гг. и с 2011 по 2016гг.

*- не прошло проверку гипотезы о значимости

Например, из полученных результатов расчета  между волатильностью доходности акций и волатильностью доходности P/E и P/B портфеля нефтегазовой отрасли с 2006 по 2016гг. следует: между волатильностью доходности акций и волатильностью доходности P/E и P/B портфеля нефтегазовой отрасли с 2006 по 2016гг. следует:

· ярко выражена зависимость между волатильностью доходности акций и волатильностью доходности P/E отраслевого портфеля в 2008-2012гг.

· ярко выражена зависимость между волатильностью доходности акций и волатильностью доходности P/B отраслевого портфеля в 2008-2010гг.

· в целом за весь период 2006-2016гг. коэффициент детерминации больше 0,9 для мультипликатора P/B, который показывает более стабильные результаты по сравнению с раcчетами для P/E.

· период 2011-2016гг. отмечается более выраженным проявлением существующей зависимости между волатильностью акций и волатильностью мультипликатора P/B.

Принимая во внимание результат расчета  в целом за период 2006-2016гг. использование метода мультипликаторов в прогнозных оценках оправдано в 7 из 9 отраслей. в целом за период 2006-2016гг. использование метода мультипликаторов в прогнозных оценках оправдано в 7 из 9 отраслей.

Заключение

Целью данного исследования было изучение особенностей применения метода рыночных мультипликаторов в оценке стоимости российских компаний на примере 46 российских компаний из 9 отраслей экономики, а именно, выявление и изучение взаимосвязи между волатильностью доходности ценовых мультипликаторов и волатильностью доходности акций компаний с 2006 по 2016гг.

В качестве основных рассматриваемых ценовых мультипликаторов были выбраны коэффициенты P/E и P/B.

Некоторые предыдущие исследования вывели связь между ценовыми мультипликаторами и волатильностью цен на акции в рамках европейских рынков. Эти выводы легли в основу для дальнейшего и более глубоко анализа связи между волатильностью доходности ценовых мультипликаторов и волатильностью доходности акций российских компаний, изложенного в данной статье.

Метод мультипликаторов в оценке стоимости компаний достаточно прост и быстр в своем применении. Многие практикующие оценщики используют этот метод. Зачастую, в отсутствии достаточных ресурсов (временных, информационных) делается расчет с использованием мультипликаторов, что может, как мы выяснили, приводить к абсолютно некорректной оценке.

В статье доказана возможность применения метода мультипликаторов в оценке стоимости российских компаний только в ряде отраслей.

Доказана возможность использования волатильности ценовых мультипликаторов для создания модели прогнозирования волатильности цен акций в некоторых из них (7 из 9).

В статье отмечается риск использования метода ввиду полученных результатов больших значений волатильности и абсолютных и относительных показателей, как для мультипликаторов, так и для акций. Подводя итог, отметим, что перед использованием метода мультипликаторов в оценке стоимости любой компании, необходимо предварительно провести анализ отрасли, в которой эта компания существует, понимать есть ли наличие и каков характер связи между поведением цены акции и основных показателей деятельности как оцениваемой компании, так и ее конкурентов, компаний-аналогов. Это позволит существенно снизить риск получения некорректной оценки.

References

1. Damodaran A. Investitsionnaya otsenka // M. Al'pina Biznes Buks. 2004. 1342 s.

2. Danilov E.V., Ibragimova Kh.K., Nesterenko E.A., Ulugova A.E., Chalov I.A. Sovremennye issledovaniya osobennostei primeneniya metoda rynochnykh sravnenii na razvitykh i razvivayushchikhsya rynkakh // Korporativnye finansy. 2013. №2(26). S. 102–115.

3. Lobanova E.N., Limitovskii M. A., Minasyan V.B., Palamarchuk V.P. Korporativnyi finansovyi menedzhment // M.: YuRAIT. 2012. S. 289-359.

4. Palamarchuk V.P. Otsenka kompanii dlya obosnovaniya strategicheskikh reshenii // M.: GOU VPO ANKh. 2008. 285 s.

5. Rosh Dzh. Stoimost' kompanii (ot zhelaemogo k deistvitel'nomu) //Minsk : Grevtsov Pablisher. 2008. 341 s.

6. Teplova T.V. Investitsii // M.:YuRAIT. 2011. razdel 5. C. 513-579.

7. Cherkasova V.A. Modelirovanie rynochnykh mul'tiplikatorov na razvivayushchikhsya rynkakh kapitala // Upravlencheskii uchet i finansy. 2016. C.108-129.

8. Chirkova E. V. Kak otsenit' biznes po analogii // M.: Al'pina Biznes Buks. 2009. 194 s.

9. Federal'nyi zakon "Ob otsenochnoi deyatel'nosti v Rossiiskoi Federatsii" FZ 135 ot 29.07.1998g.

10. Barnes, R. Earnings Volatility and Market Valuation // An Empirical Investigation, LBS Accounting Subject Area Working Paper No. ACCT019. 2001. P.4

11. Black, R. Studies in stock price volatility changes. Proceedings of the 1976 Business Meeting of the Business and Economics Statistics Section // American Statistical Association. 1976. P. 177-181

12. Cheng C., McNamara R. The valuation accuracy of the price-earnings and price-book benchmark valuation methods // Review of Quantitative Finance and Accounting. 2000. Vol. 15, pp. 349–370.

13. Ibbotson, R. Why does market volatility matter? // Yale insights, [online], Available via: http://qn.som.yale.edu/content/why-does-market-volatility-matter [Retrieved 2013-02-22]. 2001.

14. Fama, E.F. & French, K.R. Value versus Growth: The International Evidence // Journal of Finance, American Finance Association, 53(6). 1998.

15. Koutmos, D. The P/E Multiple and Market Volatility Revisited // International Research Journal of Finance and Economics. 2010. P. 43, 7-16

16. Liu J., Doron N., Jacob T. Equity valuation using multiples // Journal of Accounting Research, Vol. 40. 2002. P. 135–172.

17. Moore, D., S., McCabe, G., P., Alwan, L., C., Craig, B., A., Duckworth, W., M. The Practice of Statistics for Business and Economics // 3rd edition. New York: W. H. Freeman and Company.2011. P. 787.

18. Ou J., A. & Penman, S., H. Accounting Measurement, Price-Earnings Ratio, and the Information Content of Security Prices // Journal of Accounting Research. 1989. P. 111-144.

19. Seghal S. & Pandey, A. The Behaviour of Price Multiples in India (1990–2007) // Asian Academy of Management Journal of Accounting and Finance, 5 (1). 2009. P. 31-65

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.