Taxes and Taxation

Reference:

Bryantseva, L.V., Polozova, A.N., Orobinskaia, I.V., Maslova, I.N. (2018).

Information-Methodological Support of Analysing Tax Ability of Agroindustrial Processing Industry Enterprises. Taxes and Taxation, 1, 20–36. . https://doi.org/10.7256/2454-065X.2018.1.24576

Information-Methodological Support of Analysing Tax Ability of Agroindustrial Processing Industry Enterprises

Bryantseva Larisa Viktorovna

Doctor of Economics

professor of the Department of Taxes and Taxation at Voronezh State Agricultural University

384087, Russia, Voronezh Region, Voronezh, Michurin's str., 1

|

blv2466@mail.ru

|

|

|

Other publications by this author

|

|

Polozova Anna Nikolaevna

Doctor of Economics

professor of the Department of Taxes and Taxation at Voronezh State Agricultural University

394087, Russia, Voronezh Region, Voronezh, Michurin's str., 1

|

blv2466@mail.ru

|

|

|

Other publications by this author

|

|

Orobinskaia Irina Viktorovna

Doctor of Economics

Irina V. Orobinskaya PhD (Economics), Associate Professor, the Taxes and Taxation Chair, the Voronezh State Agricultural University; orob-irina@yandex.ru;

394087, Russia, Voronezhskaya oblast', g. Voronezh, ul. Michurina, 1

|

orob-irina@yandex.ru

|

|

|

Other publications by this author

|

|

|

Maslova Irina Nikolaevna

PhD in Economics

associate professor of the Department of Taxes and Taxation at Voronezh State Agricultural University

394087, Russia, Voronezh Region, Voronezh, Michurin's str., 1

|

irimslv@mail.ru

|

|

|

Other publications by this author

|

|

|

DOI: 10.7256/2454-065X.2018.1.24576

Received:

30-10-2017

Published:

31-01-2018

Abstract:

The subject of the research is the parties, features, signs and relations involved in the process of legal regulation of enterprise tax ability level and analytical process of tax management of economic entities. The aim of the research is to provide theoretical grounds, methodological support and practical implementation of analytical tools that help to describe statistics and dynamics of tax obligations incurred by agroindustrial processing enterprises and used to evaluate specific features and signs of tax burden and tax take in 'tax authority/enterprise' system taking into account uncertain business environment, contradictory provisions of legal documents and guidelines, and particular objective and subjective business conditions. The methodological basis of the research includes overall dialectical, systems approach and deductive research methods. These methods are applied based on certain theoretical approaches that create grounds for legal analytical capacity and practical implementation of tax liability evaluation as an open and complex process based on the general-to-specific criterion. The scientific novelty of the research is caused by the fact that the authors develops theoretical and methodological guidelines and provisions aimed at developing the system of tax burden evaluation taking into account specific features of economic activity of agroindustrial processing enterprises and eliminating drawbacks and contradictions of currently used standard approaches. This includes: 1) the need to differentiate between categories 'tax burden' and 'tax take' because these terms have a different meaning in the Russian language; 2) the need to eliminate aggregated standards of tax burden set forth by The Ministry of Finance of the Russian Federation and to increase their validity and efficiency.

Keywords:

agroindustrial processing enterprises, taxation, tax policy, tax management, tax burden, types of taxes, legal standards, taxability, information support, tax take

Введение

В современных условиях экономическая деятельность

организаций-налогоплательщиков сопряжена с множеством трудностей, вызванных в

том числе необходимостью реагирования на постоянные изменения, вносимые в

Налоговый Кодекс Российской Федерации, а также некоторые распоряжения и

разъяснения Федеральной Налоговой Службы Российской Федерации, в одностороннем

порядке учитывающие фискальные интересы государственных органов.

Особенности экономической деятельности

перерабатывающих организаций АПК как налогоплательщиков характеризуются, с

одной стороны, сложностью налогового законодательства, нестабильностью

отдельных элементов налоговой системы, противоречивостью некоторых распоряжений

Федеральной Налоговой Службы (ФНС). С другой стороны, многие информационно-методические

положения нормативных правовых актов предоставляют

организациям-налогоплательщикам экономически выгодные направления выбора

налоговых режимов, методов исчисления и уплаты налогов, способы оптимизации

налоговых баз и минимизации налоговых потерь, сокращающие величину налоговых

обязательств.

Основная часть

(обоснование)

Федеральной

Налоговой Службой в 2007 году была утверждена «Концепция системы планирования

выездных налоговых проверок» (Приказ от 30.05.2007 № ММ-3-06/333@) для

реализации стратегической цели создания единой системы планирования выездных

налоговых проверок, повышения налоговой дисциплины и грамотности налогоплательщиков,

совершенствования организации работы налоговых органов. Концепцией был заявлен

совершенно иной подход к выбору хозяйствующих субъектов для проведения выездных

налоговых проверок, в соответствии с которым данная система стала открытым

процессом, построенным на отборе налогоплательщиков по критериям риска

совершения налоговых правонарушений, в том числе, что особенно важно и инновационно,

- общедоступным.

Построение

единой и понятной системы планирования выездных налоговых проверок теперь

основывается на базовом принципе «двусторонности ответственности» налоговых

органов и налогоплательщиков, в соответствии с которым первые обоснованно

отбирают налогоплательщиков для проведения выездных налоговых проверок, а

вторые стремятся к наилучшему исполнению своих налоговых обязательств.

Соблюдение

данного принципа обеспечивает сбалансированность фискальных и экономических

интересов, соответственно, государства и хозяйствующего субъекта. Кроме того,

учитывая приоритеты государственной налоговой политики, такие как: необходимость

стимулирования позитивных структурных изменений в экономике, последовательное

снижение совокупной налоговой нагрузки, качественное улучшение налогового администрирования,

С

одной стороны, Концепцией предусмотрен четырёхуровневый процесс анализа

показателей деятельности налогоплательщиков, включающий следующие процедуры:

анализ

сумм, исчисленных и уплаченных налоговых платежей, и их динамики;

анализ

показателей бухгалтерской и/или налоговой отчётности;

анализ

факторов, влияющих на формирование налоговой базы.

С

другой стороны, Концепцией предусмотрена возможность проведения налогоплательщиком

самостоятельной оценки рисков по результатам своей экономической деятельности

по двенадцати критериям, среди которых первостепенное значение имеет налоговая

нагрузка, которая должна быть ниже её среднего уровня по конкретному виду

экономической деятельности;

В целях придания соответствующего статуса аналитической

составляющей в работе комиссий налоговых органов по легализации налоговой базы

налогоплательщиков ФНС в 2013 году разработала специальную последовательность

контрольных мероприятий, целью которых было побуждение недобросовестных

налогоплательщиков к самостоятельному уточнению налоговых обязательств и

недопущению нарушений налогового законодательства в будущем ( «О работе

комиссий налоговых органов по легализации налоговой базы» Письмо ФНС от

17.07.2013 № АС-4-2/12722@) ).

В

числе организаций-налогоплательщиков, которые отбирались в соответствии с этим

документом для рассмотрения на заседании комиссии налоговых органов по легализации

налоговой базы находились, в частности, группы, имеющие низкую налоговую нагрузку

по налогу на прибыль, акцизам, единому налогу, уплачиваемому при применении

упрощенной системы налогообложения.

При

этом анализировались разнообразные информационные ресурсы (как из внешних, так

и внутренних источников), позволяющие выявить налоговые риски и факторы,

влияющие на уровень налоговой нагрузки, рассчитать налоговую нагрузку по налоговым

периодам налогоплательщика в зависимости от применяемой системы налогообложения,

определить аналогичных налогоплательщиков, состоящих на учёте в налоговом органе

и рассчитать их налоговую нагрузку, выявить аналогичного налогоплательщика с

максимальной налоговой нагрузкой, определить отклонение уровня налоговой

нагрузки налогоплательщика от максимального значения.

Особый

интерес представляли прописанные действия налогового органа в случае выявления

низкого уровня налоговой нагрузки: в этом случае предусматривался анализ

финансовых потоков налогоплательщика, сделок, в том числе отрицательно влияющих

на финансовое состояние, выявление контрагентов, входящих в зону риска,

осуществление оценки соответствия показателей экономической деятельности

налогоплательщика критериям оценки риска в соответствии с рассмотренной выше

Концепцией.

Таким

образом, отклонение уровня налоговой нагрузки у конкретной организации-налогоплательщика

от значений в среднем по виду экономической деятельности в сторону уменьшения

считается одним из критериев оценки рисков, которые используются налоговыми

органами в процессе отбора объектов для проведения выездных налоговых проверок.

Кроме того, отклонение уровня налоговой нагрузки у налогоплательщика от её

среднего уровня в субъектах хозяйствования данного вида экономической

деятельности, который считается нормативным, является одним из критериев

самостоятельной оценки рисков для налогоплательщиков в соответствии с п. 1

раздела 4 «Концепции системы планирования выездных налоговых проверок»,

утверждённой приказом ФНС РФ от 30.05.2007 № ММ-3-06/333@. Поэтому данные о

нормативных значениях налоговой нагрузки ежегодно актуализируются и с 2006 г.

размещаются на официальном сайте ФНС.

С

25 июля 2017 года этот документ (Письмо ФНС

от 17.07.2013 № АС-4-2/12722@) утратил силу в связи с последовательной

отменой его частей Письмами ФНС РФ от 21.03.2017 № ЕД-4-15/5183@ и от 25.07.2017 № ЕД-4-15/14490@.

В новом информационно-разъяснительном документе МФ РФ («О

работе комиссий по легализации налоговой базы и базы по страховым взносам»

Письмо ФНС от 25.07.2017 № ЕД-4-15/14490@), причиной появления которого стала

необходимость смещения акцентов с предпринимательской на социальную сторону

экономической деятельности организаций-налогоплательщиков, прописана несколько

иная цель работы комиссии – обеспечение

дополнительного поступления в бюджет налога на доходы физических лиц и

страховых взносов. Предметом рассмотрения на заседании комиссии являются

вопросы правильности формирования налоговой базы по НДФЛ и базы определения

страховых взносов, а также полноты уплаты налогоплательщиками НДФЛ и страховых

взносов, поэтому налоговая нагрузка определяется и анализируется теперь только

как совокупная. При этом определяются и анализируются отклонения:

1) уровня

налоговой нагрузки анализируемого налогоплательщика от максимальной налоговой

нагрузки аналогичного налогоплательщика

2) уровня налоговой нагрузки

анализируемого налогоплательщика от среднего показателя налоговой нагрузки по

виду экономической деятельности.

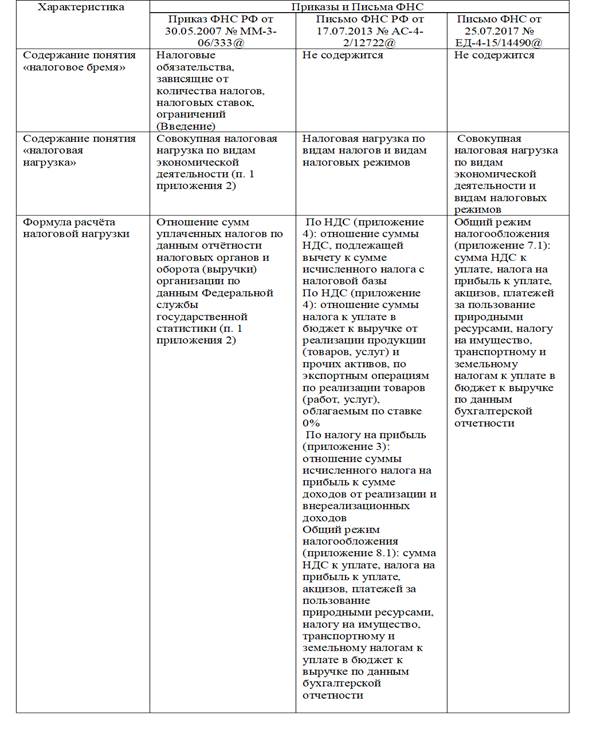

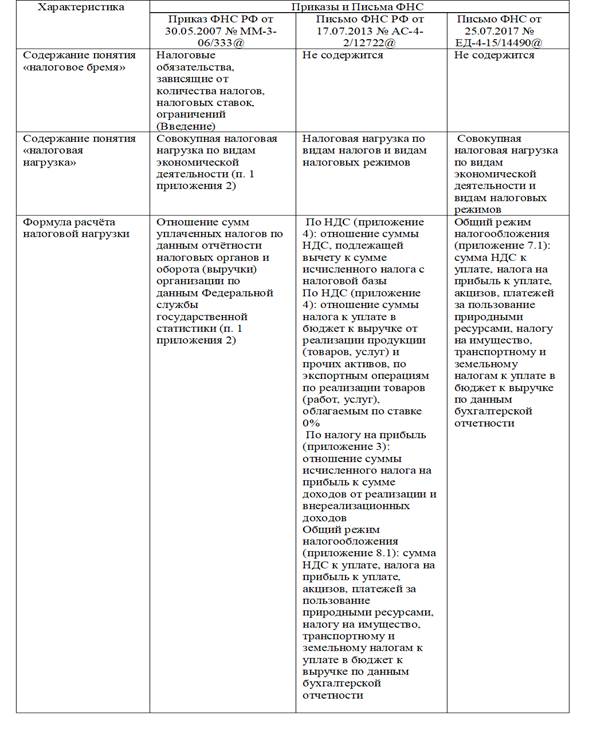

Положения рассмотренных документов не только

регламентируют взаимоотношения между налоговыми органами и налогоплательщиками,

но и дают однозначное толкование понятиям «налоговое бремя» и «налоговая

нагрузка». В таблице 1 приведена необходимая для этого информация.

Таблица

1. Характеристика понятий «налоговое бремя» и «налоговая нагрузка»

Очевидно,

что показатели налоговой нагрузки, определяемые в соответствии с данными документами,

должны учитывать интересы пользователей различных экономических уровней: Минфин

РФ, ФНС РФ, ИФНС РФ, организаций-налогоплательщиков. Последние, самостоятельно

рассчитывая показатели, служащие критериями для отбора налогоплательщиков при

планировании выездной налоговой проверки, могут быть освобождены от включения в

план выездных проверок и получить максимально возможное благоприятствование при

взаимодействии с налоговыми органами, если их уровень находится на уровне

нормативных (средних) значений по виду экономической деятельности. Таким

образом, когда организации-налогоплательщики намерены установить степень

вероятности выездной налоговой проверки, то они должны выполнить помимо прочих

следующие процедуры:

рассчитать

совокупную налоговую нагрузку и сравнить её со средним уровнем по данному виду

экономической деятельности, приведённому за соответствующий период в актуализированном

приложении № 3 к Приказу № ММ-3-06/333@;

установить

причины низкой налоговой нагрузки и несоответствия значений критериям в случае

наличия существенных негативных отклонений от установленных нормативов. В числе

факторов, дающих основание признать их такими причинами, могут быть: трудности

с реализацией продукции, предоставление больших займов другим организациям,

изменение конъюнктуры продаж, рост цен поставщиков ресурсов, необходимость

инвестиционных расходов, реализация продукции по экспорту, наличие

контрагентов, имеющих признаки недобросовестности и другие.

В

настоящее время наблюдается повышение внимания к налоговой обременённости организации

в контексте разнообразия методических подходов к определению налоговой нагрузки

организаций [1-21].

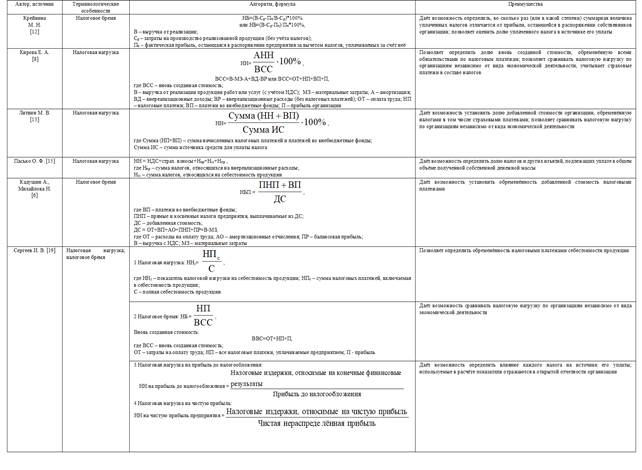

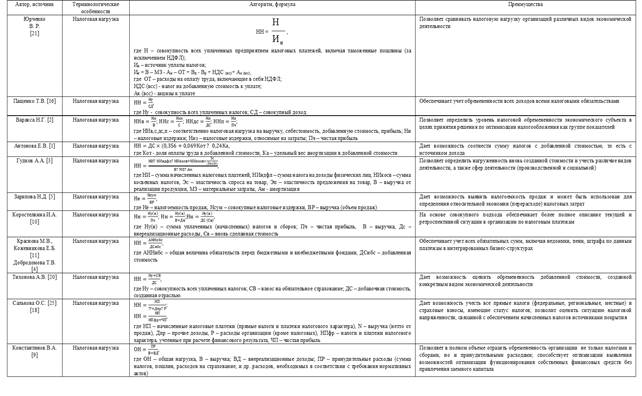

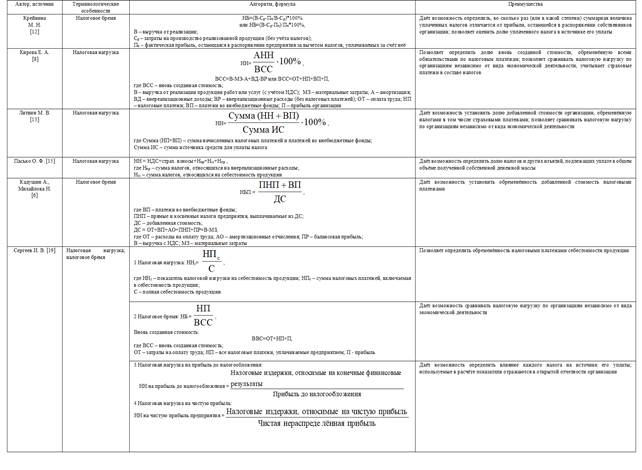

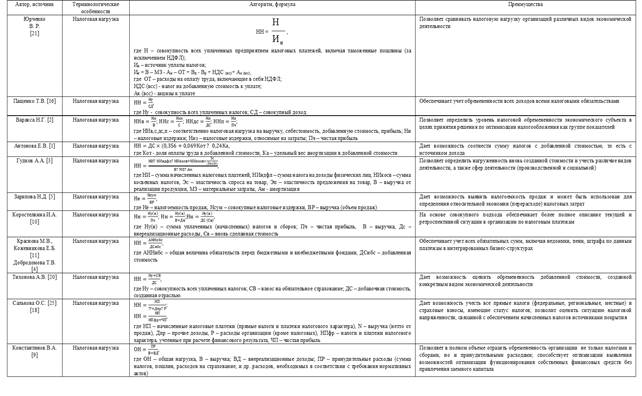

Особый

интерес представляют собой методики расчёта налоговой нагрузки, в той или иной

степени реализующие различающиеся взгляды специалистов относительно состава налоговых

платежей и временного момента учёта их суммы (числитель формул), нагружаемой

ими базы (знаменатель формулы). В таблице 2 приведены методики расчёта

налоговой нагрузки, получившие наибольшее распространение в системе налогового

анализа, и описаны их преимущества.

Тем

не менее, можно отметить отдельные недостатки, присущие вышерассмотренным

методикам, которые касаются самих аналитических формул:

отсутствие

возможности определить влияние изменения структуры налогов на показатель

налоговой нагрузки;

невозможность

прогнозирования изменения налоговой нагрузки в зависимости от изменения

количества налоговых платежей, ставок и льгот;

показатель

является частным и не даёт возможность определить уровень совокупной налоговой

нагрузки;

недооценка

влияния косвенных налогов;

невозможность

сравнения показателей организаций, находящихся в различных условиях

хозяйствования;

неприменимость

для всех организаций, так как налоговые платежи сложно распределить по видам

фактов хозяйственной жизни;

отождествление

понятий «налоговая нагрузка» и «налоговое бремя».

Последнее

является наиболее распространённым заблуждением многих специалистов-аналитиков,

в то время как в Приказе ФНС РФ от 30.05.2007 № ММ-3-06/333@ приведено чёткое

разграничение этих понятий: первое – это относительный показатель

обременённости какого-либо вида стоимости или её части, второе – это абсолютный

уровень налоговых платежей. Кроме того, применять перечисленные методики,

учитывая их преимущественную сторону, можно только для целей внутреннего

финансового анализа, чтобы расширить аналитическое пространство и увеличить

количество оценочных инструментов в налоговом менеджменте организаций-налогоплательщиков.

Для целей же внешнего финансового анализа необходимо использовать порядок

расчета налоговой нагрузки, изложенный в соответствующих документах МФ РФ.

Таблица 2.

Сравнительная характеристика авторских методик расчёта налоговой

нагрузки организации

Таким образом, в качестве ключевых оценочных процедур,

которые наряду с другими применяются для вынесения соответствующего решения,

ФНС предлагается анализировать налоговое бремя организаций-налогоплательщиков и

оценивать их налоговую нагрузку, сравнивая уровень последней со средним по виду

экономической деятельности, ежегодно устанавливаемым специальным документом

(Письмо ФНС от 19.11.2015 № ЗН-3-1/4354@).

Однако, описание самих способов определения (расчёта)

налоговой нагрузки в документах ФНС (приказе и письмах) и рассчитанные средние

по видам экономической деятельности уровни, вызывают определённые сомнения в их

объективности. В

частности, имеет место отличие способа определения суммы налогов в формулах

расчета налоговой нагрузки в Приказе ФНС от 30.05.2007 № ММ-3-06/333@ и Письме ФНС от 25.07.2017 № ЕД-4-15/14490@)( также как

и в предыдущем Письме ФНС от 17.07.2013 № АС-4-2/12722@); в первом документе она рассчитывается

методом «по уплате», во втором – методом «начисления», то есть фактически

рассчитанная налоговая нагрузка сравнивается со средним значением по виду

экономической деятельности, но такое сравнение нарушает принцип сопоставимости,

а полученное отклонение в арифметическом исчислении не будет достоверным.

Справедливости ради, следует отметить, что в соответствии с Письмом МФ РФ от

07.08.2007№03-02-07/2-138, Письмом Департамента налоговой и таможенно- тарифной

политики МФ РФ 20.08.2009№03-01-11/4-176, Письмом Департамента налоговой и

таможенно - тарифной политики от 21.09.2010№03-02-08/51 письменные разъяснения

МФ РФ по вопросам применения законодательства РФ о налогах и сборах не содержат

правовых норм, не являются нормативными правовыми актами, а имеют

информационно-разъяснительный характер. Поэтому необходимо в самое ближайшее

время привести в соответствие имеющие место в названных выше документах способы

определения суммы налогов и внести соответствующие исправления в текст Письме ФНС от 25.07.2017 № ЕД-4-15/14490@, чтобы

исключить информационную дезинформированность организаций- налогоплательщиков

некорректными разъяснениями ФНС РФ.

Названные обстоятельства дают основание провести

соответствующее исследование аналитического характера, способное дать

дополнительные аргументы в пользу данных утверждений.

Результаты

(идентификация)

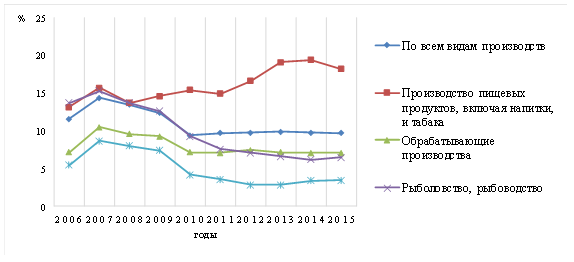

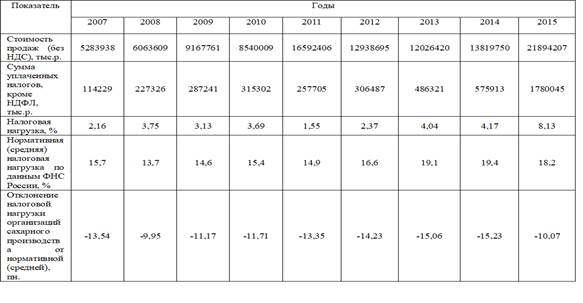

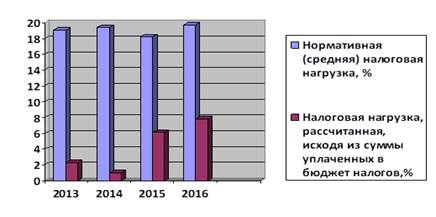

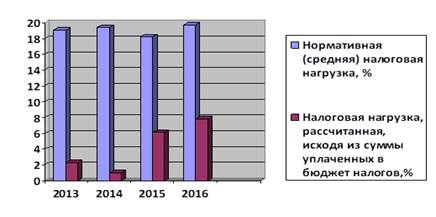

Выполнен анализ налогового бремени и налоговой

нагрузки и оценена результативность экономической деятельности организаций

сахарного производства Воронежской области (2007-2015 годы) и конкретного

сахарного завода – АО «Лискисахар» (2013-2016 годы). По состоянию на

01.01.2016 г. нормативный (средний) уровень налоговой нагрузки на сахарные заводы,

относящиеся к группе организаций, производящих пищевые продукты, составляет

18,2%, что соответствует первому месту среди других видов обрабатывающих

производств.

Нормативный (средний)

уровень налоговой нагрузки сахарных заводов

в 1,88 раза выше, чем в среднем по всем экономической деятельности в целом по

РФ и в 2,56 раза выше, чем в среднем по группе «Обрабатывающие производства».

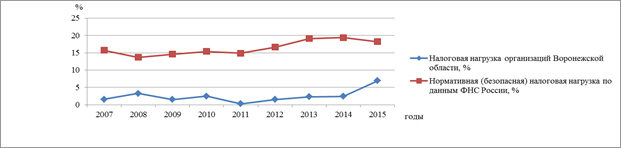

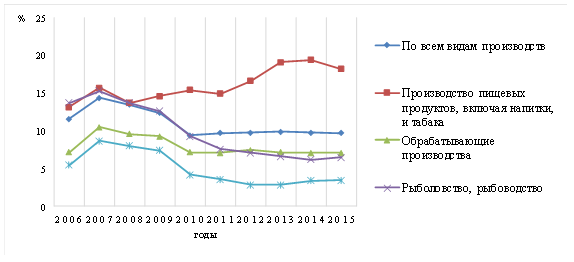

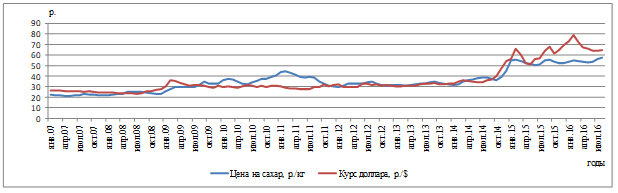

Графический материал свидетельствует о том, что динамика уровня средней налоговой

нагрузки по группе «Обрабатывающие производства» и в среднем по всем видам

производств практически не изменялась с 2010 г., в то время как уровень

нормативной (средней) налоговой

нагрузки сахарных заводов увеличился на 2,8 пн. (рисунок 1).

Следует отметить, что за последние 8 лет нормативный (средний) уровень

налоговой нагрузки организаций, обеспечивающих продовольственную безопасность

страны, кроме пищевых, значительно снизился: рыболовство, рыбоводство – на 8,8

пн.; сельское хозяйство, охота и лесное хозяйство – на 2 пн.

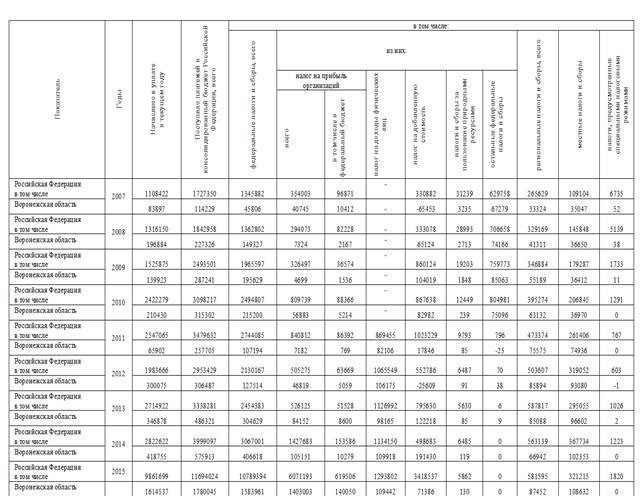

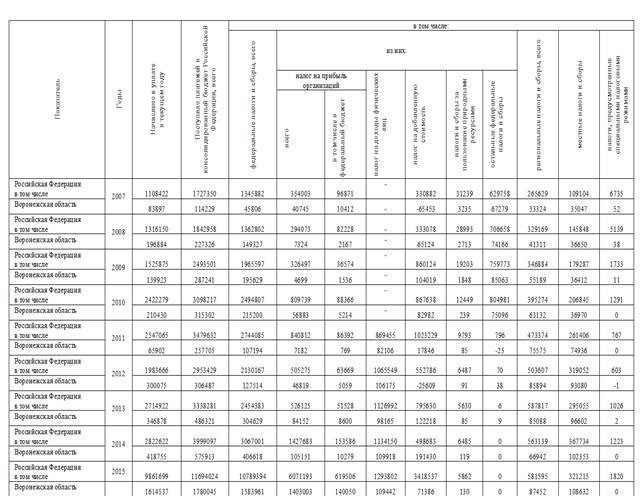

В общем объёме производства сахара в Российской Федерации на долю

Воронежской области приходится11-13%. Сравнительно высокую долю составляет и

сумма налогов, уплачиваемых сахаропроизводящими организациями региона (10-16%)

(таблица 3).

Рисунок 1.

Сравнительная характеристика нормативного (среднего) уровня налоговой нагрузки

по видам экономической деятельности (2006-2015годы)

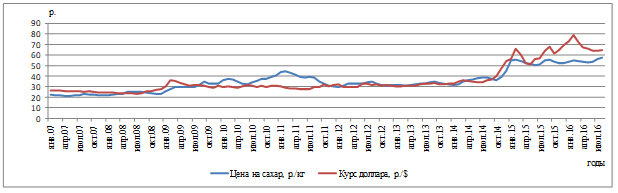

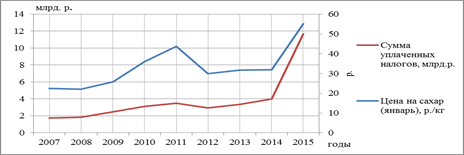

Свеклосахарное

производство является одним из наиболее материалоёмких среди перерабатывающих

видов экономической деятельности, поэтому изменение курса доллара оказывает

существенное влияние на издержки производства продукции и, как следствие,

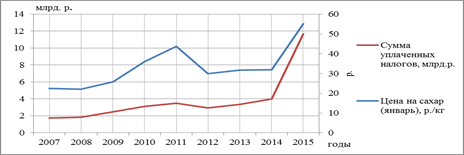

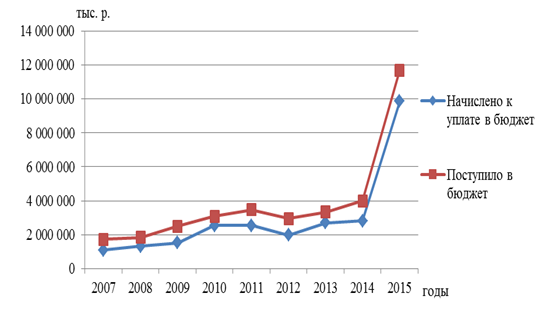

уровень цен реализации сахара и побочной продукции (рисунок 2). В свою очередь,

повышение цен на сахар-песок с 31,87 р./кг (январь 2014 г.) до 52,14 р./кг

(декабрь 2015 г.) привело к значительному и синхронному росту налоговых

платежей в 2015 г. (рисунки 3, 4).

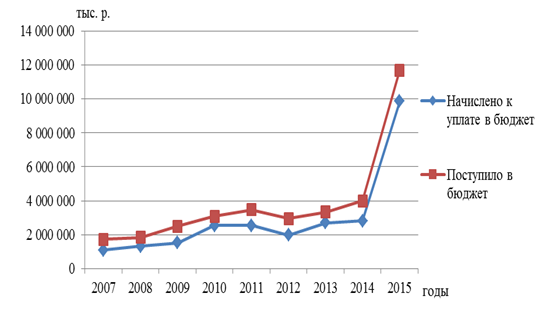

Рисунок 2. Динамика начисленных и уплаченных налогов и сборов

сахаропроизводящими организациями Российской Федерации (2007-2015 годы)

Таблица 3 - Производство сахара: начисление и поступление налогов и сборов

в бюджетную систему Российской Федерации (2007-2015 годы), тыс. р.

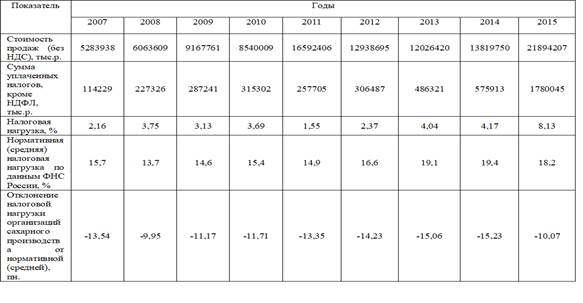

Таблица 4-

Налоговая нагрузка организаций сахарного производства Воронежской

области (2007-2015 годы)

Рисунок 3 -. Динамика цен на сахар-песок и курса доллара (2007-2016 годы)

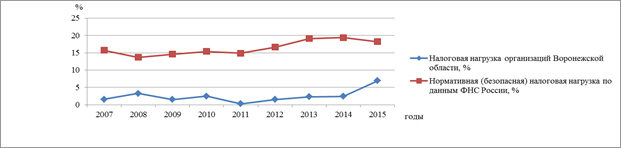

Рисунок 4 - Сравнительная характеристика фактической и

нормативной (средней) налоговой нагрузки (соответственно организации сахарного

производства Воронежской области и рекомендуемой ФНС России)

Применение системы авансовых платежей по отдельным видам налогов (НДС,

налог на прибыль) обеспечивает приближение момента уплаты налогов к моменту

получения доходов. Однако из-за сезонного характера свеклосахарного

производства процесс налогового авансирования приводит к возникновению

существенных сумм переплат налоговых платежей (разниц между уплаченными и

начисленными налогами). В 2015 г. сумма переплаты налогов сахаропроизводящими

организациями России составила 1,832 трлн. р.

. .

Рисунок 5- Сравнительная динамика цены на сахар и суммы уплаченных налогов

и сборов сахаропроизводящими организациями Российской Федерации (2007-2015

годы)

В структуре налоговых платежей (налогового бремени)

наибольший удельный вес занимают налог на прибыль и НДС – около 40%. Следует отметить

также, что рост цен на сахар привёл не только к увеличению массы налоговых

платежей, но к существенным структурным сдвигам. Так, если на долю указанных

налогов в 2013 г. приходилось – 39,59%, в 2014 г. – 48,17%, то в 2015 г. –

81,15%.

Результаты проведенного анализа уровня налоговой

нагрузки организаций сахарного производства Воронежской области в 2007-2015 гг.

свидетельствуют о широком диапазоне, в котором варьировались значения показателя

– от 0,27до 6,92% (таблица 4). Минимальный уровень 0,27 % был отмечен в 2011 г.

Сложившаяся ситуация явилась следствием засухи 2010 г., по итогам которого было

заготовлено всего 1705 тыс.т сахарной свеклы и произведено 213,6 тыс. т сахара.

В 2015 г. в Воронежской области был произведён большой

объём свекловичного сахара – 649,3 тыс.т, что одновременно с высоким уровнем

дигестии сахарной свеклы по приемке (19,03%) и ростом цен на сахар обеспечило

формирование повышенной массы доходов, финансовых результатов и, как следствие,

максимального уровня налоговых платежей – 1,515 трлн.р. Однако уровень

налоговой нагрузки составил лишь 6,92 %, что в 2,6 раза ниже нормативного

(среднего) уровня (18,02%), установленного ФНС на 2015 г. для организаций,

производящих пищевые продукты, напитки, табак (рисунок 5).

На протяжении 9 исследуемых лет разрыв между уровнем

фактической и нормативной (средней) налоговой нагрузки был исключительно

негативным, что, с одной стороны, сигнализирует о возможности соответствующих ответных

действиях налоговых служб, но, с другой стороны, даёт основание усомниться в

обоснованности нормативных показателей налоговой нагрузки. Поскольку анализ

налоговой нагрузки по группе организаций сахарного производства Воронежской

области не позволил сделать вывод об экономической целесообразности применения

установленного ФНС Российской Федерации нормативного (среднего) уровня, ввиду

статистической усредненности расчетов, были проведены соответствующие расчёты

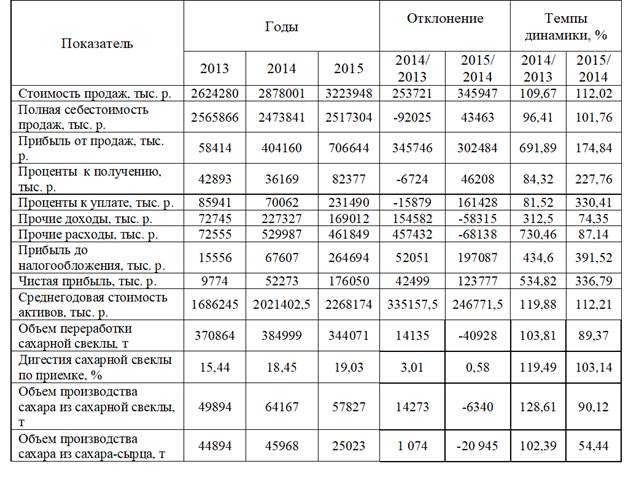

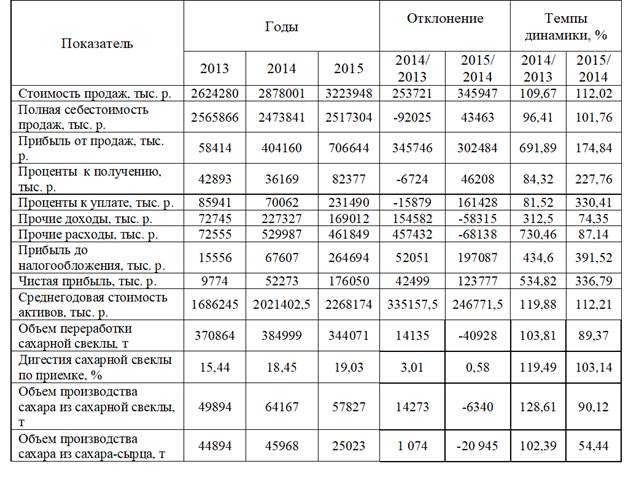

за 2013-2015 годы на примере конкретной организации – АО «Лискисахар». Данный

хозяйствующий субъект на протяжении 2013-2015 годов получал исключительно

положительный финансовый результат как по основной деятельности (прибыль от

продаж), так и в целом по организации (чистая прибыль) (таблица 5). На

протяжении анализируемого периода экономическая деятельность АО «Лискисахар»

характеризуется следующими успешными достижениями в бизнесе:

ежегодным ростом доходов по основным видам деятельности;

ежегодным ростом прибыли от продаж и чистой прибыли;

ежегодным ростом положительной результативности

производственных процессов, что в значительной степени обусловлено высоким

уровнем дигестии сахарной свеклы по приемке (в 2015 году – 19,03 %). Характеристика

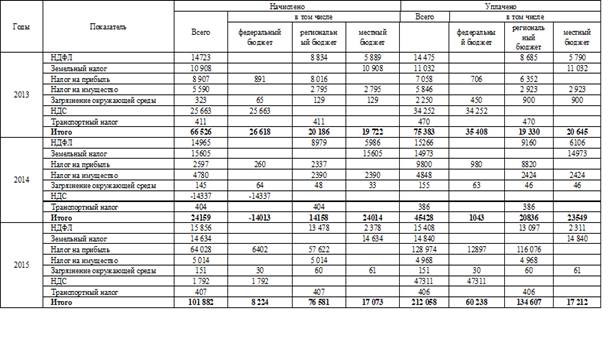

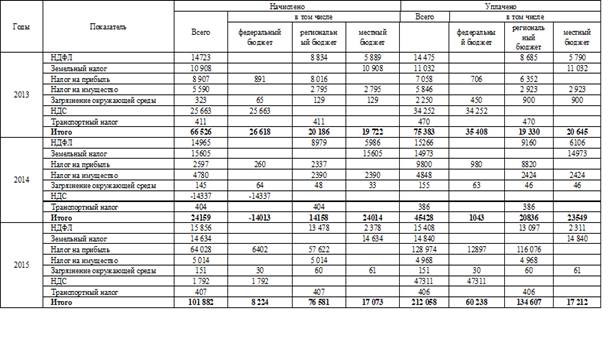

начисленных и уплаченных налогов АО «Лискисахар» представлена в таблице 6. Как

уже отмечалось выше, обязанность применения авансовой системы налоговых

расчетов, в частности, по налогу на прибыль и НДС, приводит к значительной

переплате. Так, в 2015 г. сумма уплаченных налогов составила 128 974 тыс. р. и более чем в 2 раза превысила налоговые

обязательства, исчисленные по итогам года.

Несовпадение периода производства и реализации, что

обусловлено сезонным характером свеклосахарного бизнеса, приводит к тому, что

большая масса «исходящего» НДС формируется в 1 и 2 кварталах отчетного года, а

«входящего» НДС – в 3 и 4 кварталах. В результате такого формального

несоответствия сумма вычетов в налоговом периоде и сумма переплат по НДС могут

превышать налоговое бремя по НДС (по этой причине в 2014 году организация не

осуществляла уплату НДС).

Таблица 5- Показатели

экономической деятельности АО «Лискисахар» (2013-2015 годы)

Таблица

6-Налоговые платежи в бюджет (налоговое бремя) АО «Лискисахар»

(2013-2015 годы), тыс. р

Структура

уплаченных налоговых платежей (налогового бремени) АО «Лискисахар», как и по

группе организаций сахарного производства Воронежской области, существенно

отличалась по годам, что обусловлено результатами экономической деятельности и

существующими специфическими особенностями начисления и уплаты налогов. С

учётом этого для формирования объективного мнения об уровне налоговой нагрузки

АО «Лискисахар» был проведен её анализ по сумме уплаченных налогов (таблица 7).

Сравнение полученных результатов с нормативными (средними) значениями позволили

сделать следующий вывод: нормативный (средний) уровень налоговой нагрузки во

всех случаях проведенных наблюдений (2013-2016 годы) оставался существенно недостижимым:

значения отклонений варьировались в диапазоне от 10 до 18 пн., то есть уровень

опасности составлял 50-95 % .

Таблица 7-

Налоговая нагрузка АО «Лискисахар» (2013-2016 годы)

Рисунок 6-

Налоговая нагрузка АО «Лискисахар» (2013-2016 годы)

Данные АО «Лискисахар» свидетельствует о том, что отклонения показателей налоговой

нагрузки существенно меньше нормативных (средних) значений, хотя наблюдается

значительный рост фактической налоговой нагрузки за 2015-2016 годы. Сложившаяся

ситуация в очередной раз ставит под сомнение корректность уровня нормативной

(средней) налоговой нагрузки, рекомендуемой ФНС, и целесообразность её

применения для оценки системы налогообложения организаций сахарного производства.

Кроме того, установленный в

настоящее время уровень нормативной (средней) налоговой нагрузки не может быть

признан эффективным инструментом для проведения самооценки производственными

организациями. Основная причина – агрегированная направленность его применения:

он установлен в целом для организаций, производящих пищевую продукцию, напитки,

табак. Для того чтобы у организаций -налогоплательщиков появилась возможность

целесообразно применять разработанные Минфином РФ инструменты оценки налогового

бремени и налоговой нагрузки должны быть конкретизированы уровни нормативной

(средней) нагрузки по отдельным видам

производства, особенно сезонного характера. Возможным представляется в

соответствии со статьями формы отчета 1-НОМ «Начисление и поступление налогов и

сборов в консолидированный бюджет российской федерации по основным видам

экономической» разрабатывать нормативные (безопасные) уровни нагрузки для:

обрабатывающих производств, всего:

в том числе производство

пищевых продуктов, включая напитки:

из них:

производство мяса и мясопродуктов;

производство молочных продуктов;

производство сахара;

производство напитков, в том

числе

производство алкогольных напитков.

Данный подход даст

возможность государственным органам не только

учесть специфические и отличительные черты каждого вида производства (в том числе сезонность)

с целью повышения эффективности и достоверности нормативов, но и обеспечит возможность организациям этих видов

экономической деятельности самостоятельно оценивать полученные результаты

налогообложения со средними значениями

по региону и стране в целом с целью определения уровня своей налоговой

состоятельности.

Заключение (выводы)

Рассмотренная совокупность аналитических

и контрольных процедур, безусловно, имеет и логично вписывается в систему

налогового мониторинга, регламентируемого разделом V.2

Налогового Кодекса РФ. В то же время следует отметить некоторые аспекты

процедурных параметров, требующих совершенствования:

1)

рекомендуемые ФНС к использованию в аналитических и/или контрольных целях

величины налоговых индикаторов не учитывают многоаспектные и разновеликие условия экономической деятельности

организаций-налогоплательщиков, а также их виды.

2)

рекомендуемые ФНС формулы для расчёта показателей налоговой нагрузки прописаны

некорректно и противоречиво. Некорректность заключается в применении отдельных

терминов, не имеющих аналогов в практике бухгалтерского и налогового учёта и

отчётности, противоречивость наблюдается в изложении некоторых методических

подходов к расчёту одних и тех же показателей в нормативных документах и документах,

разъясняющих их применение;

3)

рекомендуемые ФНС средние уровни показателей налоговой нагрузки весьма

существенно обобщены по группам видов экономической деятельности; в частности,

в составе обрабатывающих производств не выделены сезонные, (например, сахарное

производство) на уровень вышеуказанных показателей которых оказывают сильное

давление факторы внешней и сопряжённой среды, в том числе метеоусловия,

затушёвывающие реальные соотношения и, тем самым, дезинформирующие пользователей;

Устранение

названных недостатков будет способствовать реализации требований отечественной

налоговой системы к побуждению организаций-налогоплательщиков к

добропорядочному исполнению своих налоговых обязательств.

References

1. Antonova E. V. Vybor metodiki opredeleniya nalogovoi nagruzki i nalogovoe planirovanie na predpriyatii // Nalogi i nalogooblozhenie. 2013. № 8. S. 615-625.

2. Varaksa N.G. Sistema indikatorov otsenki funktsionirovaniya nalogovogo mekhanizma // Upravlencheskii uchet. 2013. №2. S.64-72.

3. Gudkov A.A. Razrabotka metodiki rascheta nalogovoi nagruzki ekonomicheskikh sub''ektov // Upravlencheskii uchet. 2013. №1. S.72-77.

4. Dobrodomova T.V., Kozhevnikov E.B. Veroyatnostno-statisticheskoe obos-novanie prognozirovaniya koeffitsienta nalogovoi nagruzki na integrirovannuyu biznes-strukturu // Upravlencheskii uchet. 2015. №3. S.44-51.

5. Zaripova N.D. Nalogovaya nagruzka i ee vozdeistvie na khozyaistvennuyu aktivnost' organizatsii // Ekonomika, Statistika i Informatika. 2014. №1. S.54-58.

6. Kadushin A.N., Mikhailova N.M. Naskol'ko posil'no nalogovoe bremya v Rossii (popytka kolichestvennogo analiza) // Finansy. 2005. №

7. S. 15-21. 7.Karpova V. Nalogovoe bremya: analiz metodik rascheta // Spravochnik ekonomista. 2016. №

8. Rezhim dostupa: http://economist.net.ua/node/473 8.Kirova E. A. Metodologiya opredeleniya nalogovoi nagruzki na khozyaist-vuyushchie sub''ekty // Finansy. 1998. №

9. S. 27-35. 9.Konstantinov V.A. Sravnitel'nyi analiz ponyatii "nalogovaya nagruzka" i "obyazatel'nye raskhody" // Upravlencheskii uchet. 2016. №10. S.67-72

10. Korostelkina I. A. Metodika rascheta nalogovoi nagruzki ekonomicheskikh sub''ektov // Mezhdunarodnyi bukhgalterskii uchet. 2014. 32 (326). S. 41-51.

11. Krasnova M.V., Kozhevnikova E.B. Primenenie koeffitsienta nalogovoi nagruzki pri prognozirovanii denezhnykh potokov v integrirovannykh biznes-strukturakh // Upravlencheskii uchet. 2014. №12. S.33-38.

12. Kreinina M. N. Finansovoe sostoyanie predpriyatiya. Metody otsenki. – M.: IKTs «DIS», 1997. – 224 s.

13. Litvin M. I. Amortizatsionnye otchisleniya kak faktor nalogovoi zashchity kommercheskoi organizatsii // Finansy. 2002. № 4. S. 34-35.

14. Migunova I.M., Dyagel' O.Yu. Upravlenie nalogovoi nagruzkoi na predpriyatiyakh sel'skokhozyaistvennogo profilya // Upravlencheskii uchet. 2015. №12. S.80-88.

15. Pas'ko O. F. Opredelenie nalogovoi nagruzki na organizatsiyu // Nalogovyi vestnik. 2004. № 6. S. 111-117.

16. Pashchenko T.V. Analiz nalogovykh obyazatel'stv kak osnovnoi etap nalogovogo planirovaniya v organizatsii // Vestnik Permskogo universiteta. 2013. №4 (19). S.108-114.

17. Sal'kova O.S. Nalogovaya nagruzka i rezervy nalogovoi optimizatsii // Finansy. 2015. №10. S.37-41.

18. Sal'kova O.S. Otsenka nalogovoi nagruzki kak sposob deistvii po vyyavleniyu rezervov nalogovoi optimizatsii organizatsii // Upravlencheskii uchet. 2016. №3. S.79-86.

19. Sergeev I. V. Nalogovoe planirovanie // I. V. Sergeev, A. F. Galkin, O. M. Vorontsova. M.: Finansy i statistika. 2007. 168 s.

20. Tikhonova A.V. Razvitie metodologii ekonomiko-statisticheskogo analiza nalogooblozheniya (na primere sel'skogo khozyaistva) // Bukhuchet v sel'skom khozyaistve. 2015. №12. S.54-68.

21. Yurchenko V. R. Metodologicheskie aspekty rascheta nalogovoi nagruzki // Finansy i kredit. 2007. № 20. S. 79.

22. Strakhovanie kak instrument gosudarstvennogo regulirovaniya v sel'skom khozyaistve / A.K. Kamalyan, I.V. Orobinskaya, A.S. Orobinskii, Yu.N. Parakhin. – Voronezh: FGBOU VPO VGAU, 2010. – 199 c.

23. Derevenskikh M.N.,Orobinskaya, I.V. Povyshenie roli imushchestvennogo nalogooblozheniya v formirovanii regional'nykh byudzhetov v Rossiiskoi Federatsii / M.N. Derevenskikh, I.V. Orobinskaya // Finansy i kredit. – 2015. – № 5 (629). – S. 41-50.

24. Orobinskaya, I.V. Otsenka vliyaniya nalogovoi sistemy na ekonomku Ros-sii / I.V. Orobinskaya, A.G. Kaz'min // Nalogi i nalogooblozhenie. — 2015.-№ 3.-S. 207-223.

|

.

.

© 1998 – 2025 Nota Bene. Publishing Technologies. NB-Media Ltd.

© 1998 – 2025 Nota Bene. Publishing Technologies. NB-Media Ltd.