|

DOI: 10.7256/2454-065X.2020.2.32689

Received:

17-04-2020

Published:

24-04-2020

Abstract:

This article presents a historical overview of the emergence of tax monitoring in the Russian Federation, as well as the analysis of its peculiarities within the context of trends of global taxation practice. Modern nations apply new approaches to tax administration, but commonly emerging and practically established ideas do not receive due scientific research. The object of this research is the process of digitalization of tax administration based on Russian and foreign experience. The subject of this research is the theoretical aspects of tax monitoring, as well as historical analysis of the emergence of a new format of interaction between tax administration and taxpayers in Russia and global practice. The goal of this work is to determine the role and importance of tax monitoring within taxation system of the Russian Federation, as well definition of tax monitoring as the means of digitalization of tax administration. The scientific novelty of this work consists in the comprehensive research of implementation of tax monitoring from the moment of its emergence in the global practice of taxation and determination of its essential features, which allowed concluding on incorrectness of legislator’s definition of tax monitoring as a form of tax control, and call for legislative definition of the concept of “tax administration”, as well as amending the Taxation Code of the Russian Federation for clarification of the status of taxpayers, who transitioned to the digital model of tax administration. The results of this research can be used in development of amendments to the legislation and criteria for assessing efficiency of tax monitoring.

Keywords:

tax administration, tax monitoring, horizontol monitoring, taxpayer, tax risk, compliance, managing tax risks, risk-oriented approach, tax control, information

ВВЕДЕНИЕ

Повышение эффективности налогового администрирования – вопрос, являющийся актуальным для налоговых служб не только современной России. Повышение качества налогового администрирования возможно, как за счет разработки новых методов и улучшения качества правового регулирования, так и за счет импликации в российскую налоговую систему нового формата взаимодействия, применяемого в некоторых зарубежных налоговых системах.

Налоговые администрации и налогоплательщики во многих государствах на современном этапе приходят к выводу о наличии у них общих значимых интересов, которые могут быть использованы в целях усиления соблюдения законодательства и обеспечения других выгод, включая сглаживание процесса, более раннюю определенность и здоровый климат для ведения бизнеса, в том числе в процедурах контроля [1]. Именно этот посыл привел к созданию налоговыми администрациями многих государств таких условий, при которых добровольное соблюдение налогоплательщиками налогового законодательства растет, а налоговая администрация имеет возможность осуществлять мониторинг данного процесса.

В статье представлен исторический обзор появления налогового мониторинга, как в мировой, так и в российской практике. Происходящий в мире процесс цифровизации налогового администрирования явился объектом данного исследования. Предмет исследования составляют теоретические аспекты налогового мониторинга и исторический анализ появления нового формата взаимодействия налоговых администраций с налогоплательщиками в России и в мировой практике. Авторы видели целью данной работы: определить роль и значение налогового мониторинга в системе налогообложения Российской Федерации с учетом сравнительного анализа с классическими формами налогового контроля, а также с горизонтальным мониторингом. Выявление содержательной основы налогового мониторинга, его процессуальных особенностей, определение критериев его эффективности, постановка проблем, возникающих при осуществлении мониторинга, определение путей его развития – вопросы, рассмотренные в данной статье.

На основе проведенного исследования авторы пришли к выводу о некорректности определения законодателем налогового мониторинга как формы налогового контроля, а также о необходимости законодательного определения понятия «налоговое администрирование», внесения изменений в НК РФ с целью придания определенности статусу налогоплательщиков, перешедших на цифровую модель налогового администрирования. Только в этом случае налоговый мониторинг сможет «работать» в качестве инструмента достижения баланса частных и публичных интересов.

К вопросу о понятиях

Российский законодатель определил налоговый мониторинг, как форму налогового контроля, указав на это в наименовании раздела V.2 Налогового кодекса РФ. Несмотря на это, относительно места налогового мониторинга в механизме реализации государственно – властных полномочий налоговых органов существует ряд позиций. Так, по мнению некоторых специалистов, налоговый мониторинг по своей природе является методом контроля, поскольку в целом он выражается в применении такого приема, как наблюдение, проводимого в отношении подконтрольного лица [2, 3].

По мнению М.В. Аракеловой, «налоговый мониторинг стоит рассматривать как форму налогового администрирования» [4]. В. Гензель определяет мониторинг как осуществление налоговым органом процедуры отслеживания и анализа налоговых рисков по финансово-хозяйственным операциям, проведенным и запланированным крупными налогоплательщиками [5], Н. Фальшина - как «новый режим налогового администрирования» [6].

Понятие налогового мониторинга, сформулированное самой Федеральной налоговой службой, звучит следующим образом: «это способ расширенного информационного взаимодействия, при котором организация предоставляет налоговому органу доступ в режиме реального времени к данным бухгалтерского и налогового учета» [7]. Однако это скорее литературный прием для популяризации налогового мониторинга, чем дефиниция, позволяющая обозначить сущность описываемого явления.

Исходя из общего понимания формы, как внешнего проявления сущности явления [8], можно сделать вывод о том, что форма налогового контроля - это внешнее проявление сущности понятия «налоговый контроль». И с этой точки зрения, представляется необходимым оценить обоснованность отнесения законодателем налогового мониторинга к форме налогового контроля.

Понятие «налоговый контроль» недостаточно удачно раскрыто в ст. 82 Налогового кодекса РФ как «деятельность уполномоченных органов по контролю за соблюдением законодательства о налогах и сборах в порядке, установленном настоящим Кодексом». В качестве форм налогового контроля Кодекс определяет налоговые проверки, получение объяснений, проверки данных учета и отчетности, осмотр помещений и территорий, используемых для извлечения дохода (прибыли). Перечень форм налогового контроля не является исчерпывающим. Но основной формой налогового контроля остаются налоговые проверки, представляющие собой некую совокупность мероприятий налогового контроля, которые могут быть проведены в зависимости от вида проверки в соответствии с законодательством. Остальные так называемые формы налогового контроля, перечисленные в ст. 82 НК РФ, представляют собой конкретные мероприятия налогового контроля, которые используются для выявления налоговых правонарушений либо для формирования доказательственной базы их совершения.

Мониторинг (от лат. monitor - напоминающий, надзирающий) - непрерывное наблюдение за экономическими объектами, анализ их деятельности как составная часть управления [9].

Является ли мониторинг формой контроля? Предлагаем рассмотреть ответ на этот вопрос через призму целей осуществления контрольных мероприятий, совокупность которых и образует конкретную его форму.

Отметим, что налоговые органы, вынужденные вслед за законодателем позиционировать мониторинг как форму контроля, нередко обозначают его как способ администрирования. Так, будучи руководителем ФНС России М. Мишустин отмечал: «в условиях цифровой трансформации экономики стратегия ФНС России – это развитие бесконтактных технологий контроля, незаметных для плательщика…Яркий пример «незаметного» администрирования – налоговый мониторинг» [10].

Несмотря на то, что цифровизация и, как следствие, активное привлечение налогоплательщиков к переходу на мониторинг – это тренд в работе налоговой службы, на наш взгляд, отсутствие в Налоговом кодексе РФ легальной дефиниции понятия «налоговый мониторинг» далеко не случайно и связано прежде всего с отсутствием теоретических разработок в этой области. Следствием чего явилось необоснованное отнесение налогового мониторинга, представляющего собой способ цифровизации налогового администрирования, к формам контроля.

Рассмотрим соотношение понятий «администрирование» и «контроль». Термин «налоговое администрирование» встречается лишь в названиях нескольких законодательных актов [11]. Легальной дефиниции в законодательстве нет. В экономической теории налоговое администрирование определяют, как законодательно регламентированную организационно-управленческую деятельность государственных уполномоченных органов в сфере возникновения, изменения и прекращения налоговых обязанностей, а также обеспечения поступлений налогов и сборов в бюджетную систему РФ [10].

Учитывая, неудачную дефиницию налогового контроля после появления понятия «налоговое администрирование» в 2006 и правоведы, и экономисты начали смешивать и подменять эти понятия.

Научные исследования показывают, что проблема налогового администрирования вызывает интерес и у специалистов налогового права, и у представителей экономических наук. Так, значительное внимание вопросам совершенствования налогового администрирования уделено в научных работах Ю.Б. Иванова, И.А. Майбурова [13]. Обозначая значимость процесса администрирования, Д. Г. Черник определяет его как один из инструментов, обеспечивающих реализацию налоговой политики и формирующих содержание налоговой системы [14].

С точки зрения классической теории управления, рассматривая администрирование в качестве его основной функции, необходимо учитывать, что данная деятельность включает:

- планирование;

- организацию (то есть создание формальной структуры; разделение работы между соотвествующими подразделениями);

- руководство (принятие оперативных решений в виде приказов и распоряжений, обеспечение согласованности взаимодействия всех подразделений;

- учет;

- контроль;

- анализ.

Следовательно, налоговое администрирование, как деятельность налоговых органов в сфере возникновения, изменения и прекращения налоговых обязанностей, можно определить, как совокупность действий налоговых органов по:

-учету налогообязанных лиц;

-осуществлению информационно-разъяснительной работы по исполнению обязанностей, установленных законодательством;

- приему налоговой отчетности и учету сумм налоговых обязательств, продекларированных налогоплательщиками;

- обеспечению процесса уплаты (добровольно и путем применения мер принудительного взыскания задолженности, включая конечную стадию работы с задолженностью при невозможности ее взыскания - применение процедур банкротства);

- учету поступлений в бюджет;

- проверке соблюдения законодательства о налогах и сборах обязанными субъектами;

- привлечению к ответственности за налоговые правонарушения, выявленные в ходе осуществления налогового контроля.

Очевидно, что только контролем соблюдения налогового законодательства администрирование не исчерпывается. К налоговому контролю из вышеперечисленных относятся лишь два последних направления: проверка соблюдения налогового законодательства с целью выявления налоговых правонарушений и последующего привлечения к ответственности за их совершение. Следовательно, реализация полномочий, связанных с налоговым контролем, в рамках налогового администрирования.

Традиционная модель налогового администрирования представляла собой классический вариант реализации вертикальных отношений власти и подчинения, основанный на императивном управленческом воздействии с приоритетом контрольно-принудительных средств. С учетом целей налогового контроля критерием эффективности контрольной деятельности традиционно рассматривался уровень доначислений по результатам налоговых проверок.

Именно с учетом выявленного соотношения понятий налоговое администрирование и налоговый контроль, как общего и частного, предлагается рассматривать относительно новое в российской налоговой системе явление – налоговый мониторинг, который, по нашему мнению, представляет собой изменение административно-командной модели налогового администрирования, основанной на односторонне-властном управленческом воздействии с приоритетом контрольно-принудительных средств на модель «расширенного информационного взаимодействия». В рамках новой модели на новом технологическом уровне налоговые органы осуществляют в отношении налогоплательщика весь комплекс действий, определяющих содержание налогового администрирования. Большую часть из которых составляют не только и не столько контрольные мероприятия. А результатом таких действий (в отличие от собственно контрольных мероприятий) в силу прямого указания Налогового кодекса РФ не может стать привлечение к ответственности. В этой связи нельзя не согласиться с тем, что мониторинг может рассматриваться только как дополнение к традиционным вертикальным налоговым отношениям [15]. Новая модель налогового администрирования основана на принципах «клиентоориентированного сервиса», досудебного разрешения споров, взаимного доверия и взаимовыгодного «обмена» управляемых с управляемыми [16].

Опыт использования мониторинга

налоговыми администрациями зарубежных стран

Мягкие формы взаимодействия налоговых органов и налогоплательщиков известны различным государствам. Термин горизонтальный мониторинг (как альтернатива вертикальной форме налогового контроля) впервые появился в Нидерландах.

В 2002 г. Научный совет по государственной политике Нидерландов опубликовал доклад «De toekomst van de Nationale Rechtsstaat» («Будущее правового общества»), в котором представил рекомендации о более равных отношениях между правительством и гражданами в ответ на изменения в международных и социальных-экономических отношениях, по сути сформулировав концепцию трансформации государства в более горизонтальное общество. Характерной чертой горизонтального общества является наличие большого количества членов общества и организаций, которые готовы взять на себя ответственность. В таком обществе комплаенс, т.е. соблюдение правовых норм, может осуществляться не только методом «вертикального» контроля со стороны государственных органов. В течение 2004 г. налоговая служба Нидерландов объявила о намерении применить горизонтальный мониторинг.

По оценке представителя Министерства финансов Королевства Нидерландов, родоначальника концепции горизонтального мониторинга «Мониторинг является следствием изменения в обществе, при котором граждане принимают личную ответственность. У граждан растет сознание значения соблюдения закона. Горизонтальный мониторинг означает брать на себя ответственность и ожидать того же от других, создание культуры консультирования, сотрудничества, участия и, прежде всего, доверия. Взаимная транспарентность, взаимное понимание и взаимное доверие» [17].

Первыми участниками горизонтального мониторинга в Нидерландах в 2005 году стали 20 организаций из категории крупнейших налогоплательщиков. С ними были подписаны так называемые соглашения о надзоре, где закреплялись определенные обязательства налогоплательщика и государственных органов. Так, например, в рамках мониторинга налогоплательщик обязан обратиться в налоговую службу в случае налогового риска, а налоговый орган обязан сформулировать свое мнение относительно запроса в течение установленного времени.

В сентябре 2005 г. в Ирландии стартовала совместная программа налоговой службы Ирландии и крупных корпораций под названием «Cooperative Compliance program». Участие в программе не оформлялось письменными соглашениями. Желающие участвовать обсуждали с налоговой службой возникающие вопросы по налогообложению сделок с целью разработки дальнейших действий. Участники программы демонстрировали взаимное уважение и учет интересов друг друга [18].

Уже в 2012 г. в горизонтальный мониторинг в Нидерландах вошли 9 тыс. налогоплательщиков-организаций из сферы крупного и среднего бизнеса. Специальная государственная комиссия Нидерландов подвела итоги реализации данного проекта, признала его эффективным.

В настоящее время специалисты определяют модель горизонтального мониторинга в Нидерландах как одну из стандартных форм налогового администрирования форму на основе информированного доверия, взаимопонимания и прозрачности между налогоплательщиком и налоговой службой [19].

Следует обратить внимание на само наименование – горизонтальный мониторинг. Авторы проекта тем самым стремились подчеркнуть принципиальное отличие от применявшейся ранее классической вертикальной модели.

Необходимо отметить, что исследования по вопросам соблюдения законодательства в сфере налогообложения как одного из принципов построения механизмов налогового администрирования начались гораздо раньше, чем появился и был закреплен термин «горизонтальный мониторинг». Так, именно исследование этого принципа в различных странах было положено в основу работы Всемирного банка по выработке рекомендаций по результатам налоговых реформ 1990-х, сформулировавших термин, в дальнейшем прочно вошедший в практику- налоговый комплаенс[20].

Изучение уровня организации комплаенса налогоплательщиков в Австралии было основной темой исследовательской конференции налогового ведомства, проведенной ещё в 1993 г. [21]

В качестве варианта мягкой формы взаимодействия налогового органа и налогоплательщика в США можно рассматривать программу заключения соглашения до подачи налоговой отчетности (Pre-Filing Agreement Program) и программу «Создания гарантий соблюдения законодательства» (Complience Assurance Process), согласно которой налогоплательщики совместно со Службой Внутренних Доходов (СВД) выявляют потенциальные налоговые риски до подачи налоговой отчетности на основании соответствующего соглашения [22]. Налогоплательщик, обратившись с предварительным запросом по планируемой сделке, в последующем может применять полученный от налогового органа письменный ответ (private ruling) при оценке налоговых последствий в иных аналогичных сделках и ситуациях, а также использовать в качестве доказательства в суде.

Институт предварительных соглашений закреплен в США на законодательном уровне. Так, в соответствии со ст. 7121 Кодекса внутренних доходов [23] в рамках налогового соглашения могут быть окончательно урегулированы любые вопросы, связанные с исчислением и уплатой налога на прибыль (или налога на доходы физических лиц). При этом соглашение может касаться любого налогового периода и любых сумм налоговых обязательств. Соглашение должно быть утверждено Министерством финансов США, после чего установленные в нём условия становятся обязательными для всех должностных лиц и государственных органов и не подлежат изменению, за исключением случаев мошенничества со стороны налогоплательщика либо представления им ложных сведений или иного уголовно наказуемого деяния.

В Бельгии так же имеется интересный опыт применения системы предварительных соглашений с налоговым органом. Такое соглашение определено как акт, при посредстве которого налоговые органы берут на себя условное одностороннее обязательство относительно порядка применения закона к ситуации или сделке, которая на момент обращения еще не имеет налоговых последствий [24].

Швеция использует предварительное налоговое регулирование с 1951 г. Предварительное заключение о последствиях той или иной сделки (forhandsbesked) формулирует специальная комиссия, которая и представляет его налогоплательщику. Такие заключения по конкретным вопросам, на которые нормативные акты налоговой службы Швеции, не дают однозначного ответа, обязательны для налоговых органов, но применяются при наличии волеизъявления налогоплательщика. Некоторые из них при условии публикации могут быть признаны общеобязательными.

В Израиле работает система предварительных решений налоговой службы [25]. Такие решения могут быть двух видов:

- налоговое решение по соглашению - в этом случае решение является обязательным и для налогового органа, и для налогоплательщика;

- налоговое решение без соглашения – оно не создает обязанностей для налогоплательщика и при несогласии с ним налогоплательщик может оспорить его в судебном порядке.

Опыт заключения налоговых соглашений в Израиле интересен тем, что предварительность момента формулирования мнения налогового органа определяется не относительно сделки, а относительно момента подачи налоговой декларации: налогоплательщик имеет право обратиться за налоговым решением до заключения сделки, во время и после ее совершения, до окончания срока представления годового отчета.

Право направить в налоговый орган запрос о правомерности планируемой операции предусмотрено положениями свода фискальных процедур Франции. Такой запрос носит название «фискальный рескрипт». Полученное по нему заключение налогового органа является обязательным для обеих сторон и не подлежит изменению. При этом если налоговый орган не направил налогоплательщику ответ в установленный срок, то считается что совершаемая налогоплательщиком сделка и предполагаемые им налоговые последствия соответствуют налоговому законодательству [26].

Налоговое законодательство Великобритании в рамках налогового комплаенса делает акцент на применении риск-ориентированного подхода: от сбора информации о подконтрольном лице и оценки его налогового риска; до взаимодействия налогового органа с подконтрольным лицом для оказания ему помощи в устранении причин, порождающих налоговый риск [27].

Обобщая опыт отношений, основанных на сотрудничестве и доверии, в Докладе ОЭСР 2013г. отмечается, что концепция, изложенная в исследовании 2008 г., доказала свою состоятельность [28]. По информации, представленной государствами, с момента введения оперативного взаимодействия с крупнейшими налогоплательщиками им удалось увеличить поступления налогов. Налоговым органам рекомендуется сформировать такую среду, в которой возможны взаимоотношения на основе доверия между налоговыми органами, налоговыми консультантами и налогоплательщиками [29].

Положения о налоговом мониторинге в 2011 году были включены в Налоговый кодекс Грузии [30]. В этом же году эксперимент внедрения горизонтального мониторинга начался в Украине [31].

С 1 января 2019 года, горизонтальный мониторинг введен в Австрии. Опробованный в качестве пилотного проекта в 2011 году с участием 15 компаний, теперь мониторинг «работает» на постоянной основе и встроен в положения общего налогового законодательства Австрии [32].

Также в 2019 году положения о горизонтальном мониторинге вступили в силу в Казахстане [33]. Помимо крупнейших налогоплательщиков, критерии отнесения к которым сформулированы в ст. 131 НК Казахстана, на горизонтальный мониторинг может перейти еще одна категория плательщиков. Это организации, отвечающие одному из условий:

- налогоплательщик реализует инвестиционный приоритетный проект;

- налогоплательщик является участником Международного финансового центра «Астана», прошедший государственную регистрацию и занимающийся предпринимательством в Республике Казахстан только на территории Международного финансового центра «Астана».

Таким образом, в настоящее время тенденция позиционирования налоговых отношений между государством и налогоплательщиком, как доверительных, и связанная с ней возможность трансформации традиционной модели налогового администрирования в горизонтальную плоскость, является общераспространенной в мировой практике. Однако внедрение международных практик в российскую налоговую систему должно происходить с учетом не только национальной экономической и политической ситуации, отличий национального законодательства о налогах и сборах, но и уровня налогово-правовой культуры и особенностей российского менталитета.

Налоговый мониторинг в России: генезис

Полагаем, что в России интерес налоговой службы к цифровизации своих полномочий в отношениях с налогоплательщиками был вызван, прежде всего, относительно невысоким уровнем эффективности традиционных форм налогового контроля. Так, по данным ФНС России только 3,9 % налоговых проверок являются результативными, то есть выявляют нарушения. Столь низкая доля результативных проверок обусловлена требованием обеспечить абсолютный камеральный контроль в отношении всех налоговых деклараций. В 2019 году более 62 млн. камеральных проверок было проведено налоговыми органами, в то время как выездных проверок было только 9 тысяч. При этом доля результативных выездных проверок кратно выше: 96 % выездных проверок приносят дополнительные начисления, сумма которых на одну проверку составляет более 30 млн. руб. (см. Таблица №1). Несмотря на ежегодный рост доначислений на одну проверку, нельзя не отметить, что высокий уровень показателей по результатам выездных проверок в течение последних 5 лет обеспечивается налоговыми органами исключительно за счет выявления в цепочке контрагентов налогоплательщика фирм-однодневок и доначисления суммы НДС в связи с отказом в налоговых вычетах по сделкам с такими контрагентами. Большой объем работ проведенный налоговой службой по ликвидации фирм-однодневок и созданию АСК НДС 2 в настоящее время привел к тому, что такой вариант, как заявление вычетов по сомнительным контрагентам, не используется налогоплательщиками в качестве способа налоговой «оптимизации». При этом если в цепочке контрагентов будет установлен сомнительный, «налоговый разрыв» будет выявлен и устранен уже в ходе камеральной проверки. Такая ситуация в конечном итоге безусловно повышает качество налогового администрирования в целом, однако она не может не отразиться на показателях эффективности налоговых проверок. Полагаем, что уже в течение предстоящего года показатели выездных проверок существенно снизятся.

Таблица № 1. Эффективность налоговых проверок:

Авторская разработка на основании данных статистической налоговой отчетности ФНС России по форме 2НК https://www.nalog.ru/rn77 /related_activities/ statistics_and_analytics/forms/ дата обращения 30.01.2019.

|

Показатель

|

2015

|

2016

|

2017

|

2018

|

2019

|

|

Количество проведенных налоговых проверок всего (ед.)

|

31 962 975

|

40 003 998

|

55 879 061

|

67 903 439

|

62 811 436

|

|

%

|

100

|

100

|

100

|

100

|

100

|

|

В том числе:

|

|

|

камеральных проверок (ед.)

|

31 932 313

|

39 977 955

|

55 859 670

|

67 889 283

|

62 802 102

|

|

%

|

99,91

|

99,93

|

99,8

|

99,98

|

96,2

|

|

из них, выявивших нарушения, ед.

|

1 948 611

|

2 254 430

|

3 014 277

|

3 531 116

|

2 447 065

|

|

выездных проверок(ед.)

|

30 662

|

26 043

|

19 391

|

14 156

|

9 334

|

|

%

|

0,09

|

0,07

|

0,03

|

0,02

|

0,014

|

|

из них, выявивших нарушения(ед.)

|

30 346

|

25 796

|

19 134

|

13 842

|

8977

|

|

Доля результативных проверок в общем объеме проведенных камеральных проверок, %:

|

|

|

камеральных проверок

|

6,1

|

5,6

|

5,3

|

5,2

|

3,9

|

|

выездных проверок

|

99,9

|

99,1

|

98,6

|

97,8

|

96,1

|

|

Доначислено по результатам проверок, всего: (тыс. руб.)

|

342 946 320

|

451 805 265

|

371 422 658

|

363 400 205

|

338 703 474

|

|

по камеральным (тыс. руб.)

|

75 083 462

|

99 748 333

|

61 559 605

|

55 631 081

|

37 743 893

|

|

%

|

21,9

|

22,1

|

16,57

|

15,38

|

11,16

|

|

по выездным (тыс. руб.)

|

267 862 858

|

352 056 932

|

309 863 053

|

307 769 124

|

300 959 581

|

|

%

|

78,1

|

77,9

|

83,4

|

84,6

|

88,84

|

|

Доначислено налоговых платежей в расчете на одну проверку, тыс. руб.

|

|

|

по камеральным (тыс. руб.)

|

2,3

|

2,4

|

1,1

|

0,8

|

0,6

|

|

по выездным (тыс. руб.)

|

8 735

|

13 518

|

15 979

|

21 741

|

32 243

|

Кроме того, традиционные камеральные и выездные налоговые проверки проводятся только по истечении налогового периода на основе уже сформированного налогового обязательства и представленной налоговой декларации. Периодичность и временная глубина налоговых проверок четко определена. Учитывая существующие ограничения, повышение эффективности налогового контроля может достигаться через оперативность контроля, максимально приближая его к варианту онлайн контроля.

Итак, необходимость пересмотра формата взаимодействия с налогоплательщиком с одной стороны обусловлена отсутствием динамики повышения эффективности традиционных форм контроля. Однако более значимой причиной, является на наш взгляд, является цифровизация жизни хозяйствующих субъектов и экономики в целом, и последовавшая за ними цифровизация налогового администрирования. Цифровые технологии трансформировали и модели бизнеса, и модели управления соответствующими процессами со стороны налоговых администраций. Федеральная налоговая служба России за последние пять лет стала обладателем беспрецедентного массива информации: базы данных, ранее содержавшие сведения из налоговой и бухгалтерской отчетности (что само по себе немало), пополнились данными системы ЗАГС о регистрации актов гражданского состояния, сведениями о государственной регистрации юридических лиц и индивидуальных предпринимателей, сведениями о зарегистрированных правах на недвижимое имущество, сведениями о счетах в банках и о движении по счетам, сведениями, генеруемыми он-лайн кассами, данными о маркировке различных товаров, данными собственной контрольной работы, данными АСК «НДС-2». Обладание таким массивом информации позволяет изменить формат налогового администрирования: сделать его оперативным и адресным – то есть работающим непосредственно в зонах риска.

Предоставление доступа к учетным системам налогоплательщика в режиме реального времени станет основанием для постоянного и системного анализа операций, осуществляемых организацией путем сверки данных бухгалтерского и налогового учета, проверки договорных конструкций и первичных документов, их оформляющих, проверки непрерывности и хронологической последовательности всех операций. Таким образом, налоговый мониторинг обеспечит оперативный анализ корректности формирования налоговых обязательств налогоплательщика до формирования и представления налоговой отчетности. Такой вариант взаимодействия в конечном итоге даст возможность налоговому органу отказаться от истребования документов и, применяя риск-ориентированный подход до уровня первичного документа, проверять только те операции, которые оценены налоговым органом как триггеры риска.

Первые результаты налогового мониторинга

Пилотные проекты по мониторингу в России были запущены в 2012 году их участниками стали ОАО «РусГидро», ОАО «ИНТЕР РАО ЕЭС», ОАО «Мобильные ТелеСистемы», «Эрнст энд Янг (СНГ) Б.В.», в 2013 г. - ОАО «Северсталь». Впервые в российской налоговой истории были подписаны соглашения о расширенном информационном взаимодействии.

В начале 2014 г. Правительство РФ включило рекомендации по изучению возможности внедрения режима расширенного информационного взаимодействия налоговых органов с крупными налогоплательщиками в Дорожную карту по совершенствованию налогового администрирования [34]. В рамках реализации мероприятий, предусмотренных Дорожной картой 23 мая 2014 г. в Государственную думу РФ был внесен законопроект № 529630-6, который предполагал законодательное закрепление института налогового мониторинга, при этом позиционировал его как соглашение о расширенном информационном взаимодействии. Как отмечается в пояснительной записке к законопроекту, данный вид налогового администрирования не только соответствует мировым практиками, но и является одной из важных составляющих в повышении инвестиционной привлекательности страны на глобальном рынке мировых инвестиций.

В Налоговый кодекс РФ нормы о налоговом мониторинге были введены в 2014 году Федеральным законом от 04.11.2014 № 348-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» и вступили в силу с 1 января 2015 года. Следует отметить, что в действующей редакции не упоминается соглашение как основа перехода на мониторинг. Поэтому достаточно проблематично соглашаться с представителями налоговой службы оценивающими закрепленный в Налоговом кодексе РФ вариант: принятие решения налоговым органом по заявлению налогоплательщика, как вариант взаимного соглашения, являющегося основой перехода на мониторинг в зарубежных моделях.

Налоговый мониторинг -цифровой формат

налогового администрирования

Проанализируем особенности мониторинга, совокупность которых, по нашему мнению, не позволяют рассматривать его как форму налогового контроля.

Таблица № 2. Сравнительный анализ налогововго монитринга и налоговых проверок.

Авторская разработка на основании положений НК РФ

|

Традиционный контроль

(вертикальный)

|

Налоговый мониторинг

|

|

Схема построения отношений

|

|

Периодическая сдача налоговой отчетности, последующие камеральные и выездные налоговые проверки; требования о представлении документов и пояснений; требования об уплате/решения о взыскании/решения о привлечении к ответственности

|

Ведение налогоплательщиком бухгалтерского и налогового учета в информационных системах, доступ к которым в режиме онлайн либо посредством «Витрины данных» предоставлен налоговому органу для осуществления мониторинга. Автоматическая сверка данных бухгалтерского и налогового учета. Автоматизированное выявление рисков.

Запрет на проведение налоговых проверок (четыре исключения установлены ч. 5.1 ст. 89 НК РФ)

|

|

Предмет

|

|

Правильность исчисления и своевременность уплаты налогов (ч.4 ст. 89 НК РФ).

|

Правильность исчисления (удержания), полнота и своевременность уплаты (перечисления) налогов, сборов, страховых взносов, обязанность по уплате (перечислению) которых в соответствии с НК РФ возложена на налогоплательщика

|

|

Цель

|

|

Выявление налоговых правонарушений и привлечение к ответственности за их совершение

Предупреждение совершения правонарушений

|

Расширение информационного взаимодействия налоговых органов с крупными налогоплательщиками;

Предупреждение возникновения налоговых споров;

Повышение сервисной составляющей налогового администрирования

|

|

Время проведения

|

|

Последующий: Проверка назначается после окончания налогового периода, формирования налогового обязательства и представления налоговой отчетности.

|

Текущий: проверка осуществляется в процессе формирования налоговых обязательств налогоплательщика – до представления налоговой отчетности.

|

|

Процессуальное основание

|

|

Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа (ч.2 ст. 88 НК РФ)

Выездная проверка проводится на основании решения руководителя (заместителя руководителя) налогового органа (ч.1 ст. 89 НК РФ).

|

Волеизъявление о переходе на налоговый мониторинг должен произвести налогоплательщик, однако процессуальным основанием является решение о проведении налогового мониторинга – т. е. односторонний документ налогового органа (ч. 2 ст. 105.26 НК РФ).

|

|

Условия, характеризующие плательщика

|

|

Не установлены

|

Только крупнейшие налогоплательщики, отвечающие следующим требованиям:

Налоги: не менее 300 млн. руб.

Доходы: не менее 3 млрд. руб.

Активы: не менее 3 млрд. руб.

Начиная с 2019 года проведение налогового мониторинга само по себе рассматривается в качестве критерия для отнесения к категории крупнейших налогоплательщиков

|

|

Период, подлежащий проверке

|

|

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки (ч.5 ст. 89 НК РФ)

|

Срок проведения налогового мониторинга за календарный год, начинается с 1 января года указанного периода и оканчивается 1 октября года, следующего за указанным периодом (ч. 5 ст. 105.26 НК РФ).

|

|

Мероприятия налогового контроля

|

|

Истребование документов при проведении налоговой проверки (ст. 93); Истребование документов у контрагентов налогоплательщика при проведении налоговой проверки (ст.93.1 НК РФ); осмотр помещений и территорий (ст. 92 НК РФ); выемка документов и предметов (94 НК РФ); Экспертиза (ст.95 НК РФ); привлечение специалиста (ст. 96 НК РФ); проверка данных учета и отчетности.

|

Истребование документов (информации),

пояснения (ст. 105.29 НК РФ); мотивированное мнение (ст. 105.30)

|

|

Возможность привлечения к ответственности

|

|

Выявление налогового правонарушения является основанием для его фиксации в актах проверки и последующего вынесения решения о привлечения к ответственности

|

Отсутствует: если при проведении налогового мониторинга налоговым органом установлен факт, свидетельствующий о нарушении, составляется мотивированное мнение

|

Вместе с тем попытки оценить содержательную сторону налогового мониторинга не могут обойти стороной утверждение налоговиков о переходе на налоговый мониторинг, как отказе от традиционных налоговых проверок. Это утверждение не выдерживает критики. Внимательное прочтение п. 1.1 ст. 88, п.5.1 ст 89 НК РФ позволяет сделать вывод: запрет на проведение налоговых проверок для «мониторинговых» плательщиков имеет множество исключений. Так, подача декларации по НДС с требованием о возмещении налога или уточненной декларации. Вышестоящий налоговый орган вправе провести выездную проверку в порядке контроля за действиями инспекции, проводящей мониторинг. Невыполнение налогоплательщиком мотивированного мнения налогового органа, представление налогоплательщиком уточненной налоговой декларации (расчета) также являются основанием для назначения налоговой поверки. В результате налогоплательщик, находящийся в режиме мониторинга, автоматически становится субъектом традиционных мероприятий контроля.

Кроме того, требования к регламенту информационного взаимодействия (далее - РИВ), которые устанавливает ФНС России, в качестве обязательного раздела включает «описание порядка ознакомления налогового органа с подлинниками документов». До настоящего момента доступ на территорию налогоплательщика и работа с подлинниками документов – были процедурами, которые могли производиться только в рамках выездной проверки со всеми предусмотренными процессуальными гарантиями для налогоплательщика и жесткими рамками для налогового органа. Налогоплательщик, перешедший на мониторинг не только дает неограниченный доступ к своим информационным системам, но и становится неограниченно обязанным по представлению подлинников документов.

Изучив требования ФНС России к формату информационного взаимодействия [35], к объему документов и информации, которые обязан предоставить налогоплательщик, можно сделать вывод, что переход из «мягкой формы расширенного взаимодействия» к непрерывной выездной налоговой проверке – может произойти без каких-либо процессуальных оснований. Этот переход произойдет «по желанию» налогоплательщика. Ведь именно он является автором регламента.

Подводя некоторые предварительные итоги можно сказать, что Налоговый кодекс РФ в действующей редакции не дает полноценного представления о содержательной составляющей налогового мониторинга, но не позволяет рассматривать его как форму налогового контроля. Требуется научное осмысление мониторинга с точки зрения конкретизации содержания и сущностных признаков, а также разработка научно обоснованных предложений по методологии его проведения. В этой работе возможно использование опыта и научных наработок зарубежных экономистов в части эмпирических моделей, шаблонов триггеров налоговых рисков, подходов к стандартному файлу налогового аудита [37, 38]. Результатом такой работы должно стать нормативное закрепление конкретных мероприятий, осуществляемых в ходе мониторинга и процедур взаимодействия налогоплательщика и налогового органа.

Полагаем, что только надлежащее понимание сущности налогового мониторинга позволит разработать и адекватные критерии оценки его эффективности. Поскольку достаточно очевидно, что основные критерии налогового контроля – количество проверок, выявивших нарушения, и суммы доначисленных налогов, пени, санкций – принципиально неприменимы при мониторинге. Именно такой вывод подтверждает и принятая Правительством РФ Концепции развития и функционирования в Российской Федерации системы налогового мониторинга [39], где в качестве результатов проводимой работы обозначается сам факт увеличения количества налогоплательщиков, перешедших на мониторинг.

Предвосхищая возможные варианты оценки эффективности, нельзя не отметить принципиального отличия российского мониторинга от зарубежного горизонтального мониторинга, которое влияет на его содержательную составляющую. У нас отсутствует такой принципиальный элемент, как соглашение, которое является основой мониторинга в зарубежных странах. Именно этот двусторонний документ «переводит» императивные вертикальные отношения традиционного налогового контроля в горизонтальные, и становится основой взаимодействия в процессе мониторинга. Соглашение в налоговом мониторинге заменяет регламент информационного взаимодействия. Однако в отличие от соглашения, регламент в российском мониторинге - это односторонний документ. С точки зрения содержания РИВ - это очень объемный комплекс обязательств, которые дополнительно к установленным налоговым законодательством «добровольно» берет на себя налогоплательщик, заявивший о своем желании перейти на данную форму налогового контроля. По содержанию РИВ включает в себя порядок представления налоговому органу документов (информации) в электронной форме, и (или) доступа к информационным системам организации. Кроме того в регламенте должен быть четко определен порядок отражения организацией в регистрах бухгалтерского и налогового учета доходов и расходов, объектов налогообложения и налоговой базы, сведения о регистрах бухгалтерского учета, об аналитических регистрах налогового учета, а также информация о системе внутреннего контроля данной организации

Таким образом, объем обязанностей налогоплательщика при переходе на налоговый мониторинг существенно увеличивается, в то время как налоговый орган, не принимая на себя никаких дополнительных обязательств получает неограниченный доступ к массиву информации налогоплательщика.

При этом необходимо учитывать, что ФНС России по уровню своего технологического развития и программного обеспечения далеко опередила не только другие госорганы нашей страны. На различных программных мероприятиях ОЭСР и международных налоговых форумах отмечается опережающее развитие российской налоговой службы. Однако нельзя не согласиться с рядом авторов, высказывающих опасение, что такой технологический прорыв привел к тому, что сегодня налоговые органы вместо применения легитимных форм и методов налогового контроля, прямо предписанных законодательством, активно внедряют в жизнь новую форму, не имеющую адекватного законодательного регулирования, легальной дефиниции и установленных законом принципов [39]. Ситуация, угрожающая прежде всего налогоплательщику, поскольку, получив решение о переходе на налоговый мониторинг, плательщик, по сути, остается за рамками Налогового кодекса, а все его права и гарантии, установленные налоговым законодательством для традиционных форм контроля, становятся такими же виртуальными, как и сам налоговый мониторинг.

Безусловно само по себе движение налоговой службы и законодателя в направлении налогового мониторинга может быть оценено, прежде всего, положительно, поскольку в основу подхода к налоговому мониторингу в России положен тезис, сформулированный в 2007 в исследовании ОЭСР, а именно: стимулирование налогоплательщика самостоятельно исполнить обязанность по уплате налогов в полном объеме [40]. Однако нельзя не отметить, что в отличие от европейских вариантов мониторинга, где принятие решения о переходе на мониторинг является исключительным правом налогоплательщика, в России переход крупнейших компаний на новую форму контроля будет осуществляться на основании Директивы Правительства РФ № 11528п-П13 о переходе на налоговый мониторинг компаний с госучастием. В соответствии с данным документом представители интересов государства в советах директоров в 10-дневный срок обязаны инициировать проведение заседаний с включением в повестку дня вопроса «О возможности перехода акционерного общества на налоговый контроль в форме налогового мониторинга». Таким образом Директива устанавливает не только обязанность, но и сроки перехода госкомпаний на новую форму контроля.

Переход на налоговый мониторинг по распоряжению Правительства дискредитирует саму основу мониторинга, позиционируемую как инициативную и добровольную.

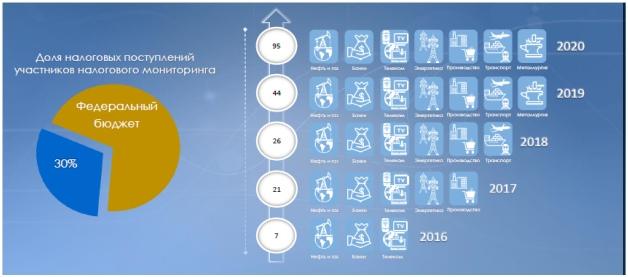

Вместе с тем говорить о существенных результатах мониторинга в настоящее время не представляется возможным. За первые три года существования новой формы налогового контроля на налоговый мониторинг перешли чуть более 20 организаций. В 2020 году ожидается, что в этом проекте примет участие 95 налогоплательщиков. Несмотря на то, что количество продолжает оставаться незначительным, следует отметить, что это налогоплательщики, которые обеспечивают 30% поступлений в федеральный бюджет.

Рисунок 1. Доля поступлений в федеральный бюджет участников налогового мониторинга.

Налоговый мониторинг: тенденции и перспективы

В период до 2023 планируется переход на налоговый мониторинг организаций группы Газпром в соответствии Основными направлениями налоговой политики ПАО «Газпром» на период 2019 и плановый 2020-2021гг. ФНС России ожидает, что в 2020 году в налоговый мониторинг вступят до 200 крупнейших компаний. В их числе крупнейшие металлургические холдинги АО «Лебединский ГОК» (группа «Металлоинвест»), АО «Оленегорский ГОК» (группа «Северсталь»), АО «Кольская ГМК» (группа «Норильский никель»), АО «РУСАЛ Новокузнецк» (группа «РУСАЛ), крупнейшие ритейлеры, дочерние компании ГК «Росатом», ПАО «Ростелеком», АО Дом РФ и Банк ДОМ.РФ. Это означает что количество налогоплательщиков, осознанно выбирающих соблюдение налогового законодательства и информационную открытость перед налоговыми органами, существенно увеличится.

К увеличению количества участников налогового мониторинга должно привести и расширение перечня потенциальных участников за счет снижения суммовых критериев, предусмотренных ст. 105.26 НК РФ.

Следует отметить, что развитие налогового мониторинга сегодня рассматривается российским правительством как одно из приоритетных. Такой вывод можно сделать из Основных направлений налоговой политики до 2022 года. Поскольку мониторинг не только обеспечит расширенное информационное взаимодействие с налоговым органом и сократит трудозатраты организаций на сопровождение налоговых проверок, но и приведет к сокращению издержек на осуществление налогового контроля, так как мониторинг позволит применить риск-ориентированный подход на транзакционном уровне.

Тенденция цифровизации налогового контроля, получившая высокую оценку и со стороны российского бизнес-сообщества [41], и со стороны зарубежных налоговых администраций, не может не вызывать уважения. Но уже сегодня можно достаточно уверенно утверждать: если практика не пойдет по пути законодательного закрепления основных дефиниций, таких как: «налоговое администрирование», «налоговый мониторинг», «налоговый риск» мониторинг рискует превратиться в не имеющий предсказуемых правовых пределов вариант административного усмотрения должностных лиц налоговых органов.

Практика применения новой формы налогового контроля только формируется. Однако сам факт появления в России такой формы контроля может расцениваться как декларирование государством перехода на качественно новый уровень контроля - открытый диалог с органами публичной власти, раскрытие рисков и их снижение за счет превентивных мероприятий.

Таким образом, мы можем сформулировать ряд выводов:

- Налоговый мониторинг представляет собой способ цифровизации налогового администрирования, что соответствует общемировым практикам налогового администрирования.

- Налоговый мониторинг имеет существенные отличия от зарубежного формата горизонтального мониторинга, в том числе в части отхода от соглашения – как сущностного момента мониторинга в зарубежных налоговых системах.

- Формат расширенного информационного взаимодействия требует более детальной проработки и закрепления на уровне норм Налогового кодекса РФ мероприятий и процедур, осуществляемых в рамках данной формы взаимодействия налогового органа и налогоплательщика.

- Отнесение налогового мониторинга к формам налогового контроля не только не соответствует его содержанию, но и препятствует определению экономически обоснованных критериев оценки эффективности налогового мониторинга.

Тема статьи имеет обширную почву для дальнейших исследований, которые могут состоять как в анализе зарубежного опыта и его эффективности, определении и обосновании методов осуществления налогового мониторинга, выработке критериев оценки его эффективности, так и в ряде других вопросов

References

1. Effrosyni B., Schoukens P., Pieters D. Forum on Tax Administration. Information Note. Working smarter in structuring the administration, in compliance, and through legislation. [Elektronnyi resurs] – Rezhim dostupa: http://www.oecd.org/site (data obrashcheniya: 23.12.2019).

2. Il'in A.Yu. Gorizontal'nyi monitoring-novyi metod v sisteme nalogovogo kontrolya // Finansovoe pravo. 2014. N 10. S. 4 – 7;

3. Bakaeva O.Yu., Pokachalova E.V. Monitoring i audit kak instrument dostizheniya balansa chastnykh i publichnykh interesov v nalogovykh i tamozhennykh pravootnosheniyakh // Vestnik Permskogo universiteta. Yuridicheskie nauki.2018.№ 4. S. 616 - 643.

4. Arakelova M.V. Nalogovyi monitoring kak forma nalogovogo administrirovaniya // Finansovoe pravo. 2015.№ 8.S.39.

5. Genzel' V. Praktika primeneniya gorizontal'nogo monitoringa // Nalogovyi vestnik. 2013.№ 6. S. 67.

6. Fal'shina N.A. Nalogovyi kontrol' kak sovremennyi institut nalogovogo prava // Nalogi. 2018. N 1. S. 25-29.

7. Pis'mo FNS Rossii ot 17.12.2014 № ED-4-2/26194//SPS Konsul'tant Plyus

8. Gracheva E.Yu. Problemy pravovogo regulirovaniya gosudarstvennogo finansovogo kontrolya / Gracheva E.Yu. M.: Yurisprudentsiya, 2000. – S. 125.

9. Raizberg B.A., Lozovskii L.Sh., Starodubtseva E.B. Sovremennyi ekonomicheskii slovar'.-6-e izd., pererab. i dop.-M. INFRA-M, 2011.

10. Po dannym FNS Rossii. [Elektronnyi resurs]-Rezhim dostupa: https://www.nalog.ru/rn77/news/activities_fts/9278853 (data obrashcheniya 22.11.2019)

11. Federal'nyi zakon ot 27.07.2006 № 137-FZ «O vnesenii izmenenii v chast' pervuyu i chast' vtoruyu Nalogovogo kodeksa Rossiiskoi Federatsii i v otdel'nye zakonodatel'nye akty Rossiiskoi Federatsii v svyazi s osushchestvleniem mer po sovershenstvovaniyu nalogovogo administrirovaniya» // SZ RF. 2006. N 31 (ch. 1). St. 3436; Federal'nyi zakon ot 27.07.2010 N 229-FZ // SZ RF. 2010. N 31. St. 4198.

12. Raizberg B.A., Lozovskii L.Sh., Starodubtseva E.B. Sovremennyi ekonomicheskii slovar'.-6-e izd., pererab. i dop.-M. INFRA-M, 2011.

13. Nalogovye sistemy. Metodologiya razvitiya: Monografiya / Pod red. I.A. Maiburova, Yu.B. Ivanova. M.: YuNITI-DANA, 2012. 463 s.

14. Nalogi i nalogooblozhenie: Uchebnik / D.G. Chernik, L.P. Pavlova, V.G. Knyazev i dr. Pod red. D.G. Chernika. 3-e izdanie. M.: MTsFER, 2006. S. 105.

15. Grinbau H. Horizontal monitoring: Some Procedural Tax Law Issues (January 21, 2015). in R. Russo (ed.), Tax Assurance, Deventer: Kluwer 2015. Available at SSRN: [Elektronnyi resurs]-Rezhim dostupa: https://ssrn.com/abstract=2608841(data obrashcheniya: 25.12.2019).

16. Demin A.V. Povyshenie nalogovoi kul'tury-vazhneishii komponent perekhoda k «partnerskoi» modeli nalogovogo administrirovaniya // Materialy VIII Mezhdunarodnoi nauchno-prakticheskoi konferentsii «Aktual'nye napravleniya nauchnykh issledovanii: ot teorii k praktike». Cheboksary: TsNS "Interaktiv plyus", 2016. N 2 (8). Tom 2. S. 271-275.

17. Po dannym MF Korolevstva Niderlandy. [Elektronnyi resurs]-Rezhim dostupa: http://www.nalog-forum.ru/php/content.php?id=773 (data obrashcheniya: 23.01.2019).

18. Organisation for economic cooperation and development. Forum on Tax Administration (FTA) [Elektronnyi resurs]-Rezhim dostupa: /www/oecd/org/. (data obrashcheniya: 18.12.2019)

19. Huiskers-Stoop E., Gribnau H. Cooperative Compliance and the Dutch Horizontal Monitoring Model (January 9, 2019). Journal of Tax Administration Vol 5:1 2019. [Elektronnyi resurs] – Rezhim dostupa: https://ssrn.com/abstract=3333347 (data obrashcheniya: 18.12.2019).

20. Komplaens (ot angl. compliance-soglasie, ustupchivost', poslushanie; proiskhodit ot glagola to comply-slushat'sya, podchinyat'sya, sootvetstvovat' The Oxford-Russian Dictionary. Anglo-russkii slovar'. Oxford-Moscow, 1999. S. 119.

21. Wickerson J. Measuring Taxpayer Compliance: Issues and Challenges Facing Tax Administrations. 1993. [Elektronnyi resurs] – Rezhim dostupa: http://jota.website/index.php/ JoTA/article/view/195 (data obrashcheniya: 18.11.2019).

22. Po dannym SVD SShA. [Elektronnyi resurs]-Rezhim dostupa: https://www.irs.gov/Businesses/Corporations/Compliance-Assurance-Process (data obrashcheniya: 25.11.2019).

23. The Internal Revenue Code (Aug. 16, 1954, ch. 736, 68A Stat. 849; Oct. 4, 1976, Pub. L. 94-455, title XIX, Sec. 1906 (b) (13) (A), 90 Stat. 1834.). https://www.law.cornell.edu/uscode/text/26.

24. Vzaimosoglasitel'nye protsedury pri razreshenii nalogovykh sporov v dosudebnom poryadke: Monogr. / Otv. red. A. Yu. Il'in. M.: Prospekt, 2017. – 112 s.

25. Gorina G.A., Akhmadeev R.G. Gorizontal'nyi nalogovyi monitoring-mezhdunarodnyi opyt // Finansy i kredit. – 2014. – № 38 (614). – S. 26-31.

26. Farikova E. A., Vorontsov A. D. Analiz opyta nalogovogo kontrolya v zarubezhnykh stranakh. «Gorizontal'nyi monitoring» v RF kak novyi vid nalogovoi proverki // Molodoi uchenyi. – 2019. – №47. – S. 401-404. [Elektronnyi resurs] – Rezhim dostupa: https://moluch.ru/archive/285/64188/ (data obrashcheniya: 19.12.2019).

27. Compliance Handbook. HMRC Internal Manual. HM Revenue and Customs // H.M. Government. [Elektronnyi resurs]-Rezhim dostupa: https://www.gov.uk/hmrc-intemal-manuals/compliance-handbook/ (data obrashcheniya: 01.12.2019).

28. Tax Commissioners unite to fight tax fraud. [Elektronnyi resurs] – Rezhim dostupa http://www.oecd.org/tax/tax-commissioners-unite-to-fight-tax-fraud.htm (data obrashcheniya: 03.02.2020).

29. Damjanovic T., Ulph D. Tax Progressivity, Income Distribution and Tax Non-Compliance, Working Papers 0928, Oxford University Centre for Business Taxation. 2009. [Elektronnyi resurs] – Rezhim dostupa: https://ideas.repec.org/p/btx/wpaper/0928.html (data obrashcheniya 20.02.2020).

30. Shepenko R.A. Opyt pravovogo regulirovaniya nalogovogo kontrolya v Gruzii // Zhurnal rossiiskogo prava. – 2016. – №1. S.120-126.

31. Papaika A.A., Kozak A.A. Servisnoe obsluzhivanie: innovatsionnyi podkhod k nalogovomu administrirovaniyu v bankovskoi sfere. Tematicheskii vypusk: Uchetnaya politika predpriyatiya dlya tselei bukhgalterskogo ucheta na 2014 god (pod red. Bryzgalina A.V.) // Nalogi i finansovoe pravo. 2014. N 3. S. 352.

32. Enachescu J., Zieser M., Hofmann E., Kirchler E. Horizontal Monitoring in Austria: subjective representations by tax officials and company employees. Business Research. 2018. [Elektronnyi resurs] – Rezhim dostupa: https://home.kpmg/xx/en/home/insights/2018/04/ tnf-austria.html (data obrashcheniya 28.01.2020).

33. Po dannym nalogovoi sluzhby Kazakhstana. [Elektronnyi resurs] –Rezhim dostupa: https://nalogikz.kz/docs/gorizontalnyy-monitoring-seminar-dgd-astana-proekty.html (data obrashcheniya: 25.12.2019).

34. Plan meropriyatii («dorozhnaya karta») po sovershenstvovaniyu nalogovogo administrirovaniya utverzhden Rasporyazheniem Pravitel'stva RF ot 10.02.2014 N 162-r. [Elektronnyi resurs] – Rezhim dostupa: http://www.pravo.gov.ru (data obrashcheniya: 11.02.2020).

35. Prikaz FNS Rossii ot 21.04.2017 № MMV-7-15/323@ «Ob utverzhdenii form dokumentov, ispol'zuemykh pri provedenii nalogovogo monitoringa, i trebovanii k nim», Ofitsial'nyi internet-portal pravovoi informatsii [Elektronnyi resurs] – Rezhim dostupa: http://www.pravo.gov.ru (data obrashcheniya: 12.10.2019).

36. M.Almunia, D. Lopez-Rodriguez. Under the Radar:The Effects of Monitoring Firms on Tax Compliance // American Economic Journal: Economic Policy 2018, 10(1): 1–38 [Elektronnyi resurs] – Rezhim dostupa: https://doi.org/10.1257/pol.20160229 (data obrashcheniya: 15.04.2020).

37. Chatzimichael K., Kalaitzidakis P., Tzouvelekas V. Tax evasion, tax monitoring expenses and economic growth: an empirical analysis in OECD countries // Empir Econ (2019) 57:285–300 [Elektronnyi resurs] – Rezhim dostupa: https://doi.org/10.1007/s00181-018-1441-8 (data obrashcheniya: 16.03.2020).

38. Rasporyazhenie Pravitel'stva RF ot 21.02.2020 N 381-r «Ob utverzhdenii Kontseptsii razvitiya i funktsionirovaniya v Rossiiskoi Federatsii sistemy nalogovogo monitoringa» // Ofitsial'nyi internet-portal pravovoi informatsii [Elektronnyi resurs] – Rezhim dostupa: http://www.pravo.gov.ru, (data obrashcheniya: 20.04.2020).

39. Ovcharova E.V. Nalogovyi komplaens v Rossii: problemy sootnosheniya mer administrativnogo prinuzhdeniya i stimulirovaniya // Pravo. Zhurnal Vysshei shkoly ekonomiki. – 2019. – № 1. S. 89-111.

40. OECD, Tax Intermediaries StudyWorking Paper 6 – The Enhanced Relationship. [Elektronnyi resurs]-Rezhim dostupa: www.oecd.org/dataoecd/59/61/39003880.pdf (data obrashcheniya: 15.02.2020).

41. Osnovnye napravleniya byudzhetnoi, nalogovoi i tamozhenno-tarifnoi politiki na 2020 god i na planovyi period 2021 i 2022 godov"(utv. Minfinom Rossii) https://www.minfin.ru po sostoyaniyu na 03.12.2019.

42. Maiburov I.A., Ivanov Yu.B., Grinkevich A.M. Perspektivy razvitiya tsifrovykh tekhnologii nalogovogo administrirovaniya //Innovatsionoe razvitie ekonomiki. – 2019. – № 4. S.7-17.

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.