|

DOI: 10.7256/2454-065X.2020.2.32559

Received:

06-04-2020

Published:

24-04-2020

Abstract:

Accounting policy is one of the key instruments for optimizing taxation of a business. At the same time, many companies do not use this strategy to reduce their tax costs due to absence of tax planning, and thus, likelihood of receiving economic benefits from the changes in accounting policy. The subject of this research is the changes in corporate accounting policy, aimed at optimizing income tax. The author suggests methods of forecasting economic impact from implementation of accelerated depreciation. The work employs general scientific methods and approaches. Method of scientific abstraction allowed formulating abstract concepts, while methods of analysis and synthesis allowed studying separate elements of socioeconomic phenomena with subsequent combination of these elements into one whole. The scientific novelty of this study consists in the proposed methodology for optimizing tax base by income tax through changes in accounting policy within the framework of creating reserves, redistribution of costs, classification of expenses, etc. The conclusions carry practical importance and allow high level of precision in substantiation of management decisions pertaining to tax planning and optimization of taxation.

Keywords:

tax optimization, tax planning, accounting policy, income tax, depreciation premium, non-amortised property, depreciation of fixed assets, direct costs, indirect costs, accounting for reserves

Оптимизация налогообложения заключается в осуществлении налогоплательщиком системы законных действий, направленных на снижение налоговой нагрузки. Возможность таких действий нормативно обоснована постановлениям Конституционного Суда РФ от 27.05.2003 № 9-П. В постановлении, в частности указывается, что неустранимые сомнения, противоречия и неясности актов законодательства о налогах должны трактоваться в пользу налогоплательщика, а также то, что недопустимо установление ответственности за такие действия налогоплательщика, которые, хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и соответственно - оптимального вида платежа [1].

Налог на прибыль организаций является одним из ключевых налогов в налоговой системе Российской Федерации. По данным налоговой статистики в январе-августе 2019 г. поступления по налогу на прибыль достигли 3 256,1 млрд.руб., что составляет 21,7% всех налоговых поступлений в консолидированный бюджет Российской Федерации [2]. По данным показателям налог на прибыль уступает лишь налогу на добычу полезных ископаемых и уверенно опережает НДС. Таким образом, практически для любых организаций, находящихся на общей системе налогообложения актуальным является вопрос оптимизации нагрузки по данному налогу. Одним из эффективных инструментов такой оптимизации является учетная политика.

Согласно п.2 ст. 11 Налогового Кодекса учетная политика для целей налогообложения – это выбранная налогоплательщиком совокупность допускаемых Налоговым кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика [3].

Учетная политика для целей налогового учета разрабатывается и утверждается аналогично учетной политике бухгалтерского учета. Применяется учетная политика с 1 января года, следующего за годом ее утверждения. Политика может изменяться в случаях, предусмотренных статьей 313 Налогового Кодекса. В частности, это возможно в случае изменения законодательства о налогах и сборах или применяемых методов учета.

Выделяют несколько аспектов учетной политики, позволяющие оптимизировать налоговую базу по налогу на прибыль организации:

· установление возможности отнести единовременно на расходы, уменьшающие налог на прибыль части капитальных вложений (амортизационной премии);

· выбор способа списания стоимости имущества, не признаваемого амортизируемым;

· закрепление в политике возможности применения повышающих коэффициентов при начислении амортизации;

· деление затрат организации на прямые и косвенные;

· формирование резервов.

Необходимо отметить, что приведенные выше инструменты учетной политики не дают возможности снижения налогооблагаемой базы по налогу на прибыль организации и, соответственно, суммы уплачиваемого налога, но позволяют перераспределить суммы уплачиваемых налогов на более поздние сроки и, тем самым, получить экономическую выгоду от использования этих средств в деятельности компании.

Для обоснования целесообразности изменения учетной политики с целью налоговой оптимизации можно рассчитать прогнозное значение такого дохода. Ниже будут рассмотрены возможные изменения учетной политики и способы прогнозирования экономического эффекта от этих изменений.

1. Установление возможности отнести единовременно на расходы, уменьшающие налог на прибыль части капитальных вложений (амортизационной премии). Несмотря на отсутствие в современном российском налоговом законодательстве определения амортизационной премии, данный термин широко используется в практической деятельности. Под «амортизационной премией», как правило понимается одномоментное включение в состав затрат текущего периода части капитальных расходов при введении основного средства в эксплуатацию. Возможность такого включения предопределяется п. 9 ст. 257 Налогового Кодекса РФ.

Размер амортизационной премии не может превышать 10% от капитальных вложений в основные средства, при этом для третьей-седьмой амортизационных групп основных средств максимальная доля увеличена до 30 процентов. Амортизационная премия может применяться не только при строительстве или приобретении основных средств, но и в случае их достройки, дооборудования, реконструкции, модернизации, технического перевооружения.

Единовременное списание существенной части капитальных вложений обеспечивает сокращение базы по налогу на прибыль в текущем периоде. Такое сокращение будет скомпенсировано небольшим приростом величины налоговой базы в каждом отчетном периоде срока полезного использования основного средства. Своеобразная «отсрочка» налоговых платежей позволяет хозяйствующему субъекту использовать временно высвобождаемые средства в своей деятельности, получая доход.

Сумма такого дохода и является экономическим эффектом от применения амортизационной премии.

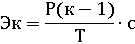

Примем за Т срок полезного использования основного средства в месяцах, А – размер амортизационной премии, n – выбранную ежемесячную ставку доходности, с – ставку налога на прибыль.

Сумма средств, которой организация будет располагать в каждый месяц эксплуатации основного средства за счет отсрочки налога на прибыль будет определяться по формуле:

; ;

где i – порядковый номер месяца эксплуатации [4].

Соответственно, экономический эффект за весь срок эксплуатации (Э) составит:

Путем математических преобразований может быть получена следующая формула нахождения эффекта:

2. Выбор способа списания стоимости имущества, не признаваемого амортизируемым. Согласно п.1 ст.256 НК РФ в целях налогообложения амортизируемым имуществом считается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, находящиеся на праве собственности у налогоплательщика и используемые им для получения дохода, стоимость которых погашается посредством начисления амортизации. Критериями признания имущества амортизируемым выступает срок полезного использования свыше 12 месяцев и первоначальная стоимость, превышающая 100 000 рублей. Стоимость инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, а также другого имущества не признаваемого амортизируемым подлежит включению в состав материальных расходов.

При этом в налоговом законодательстве предусмотрены следующие варианта такого включения (п. 3 ст. 254 НК РФ).

1. Стоимость имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

2. Стоимость имущества включается в состав материальных расходов в нескольких периодах, согласно порядку, определяемому налогоплательщиком с учетом срока полезного использования или иных экономически обоснованных показателей [5].

С позиции оптимизации налога на прибыль первый вариант более предпочтителен, поскольку позволяет снизить налоговую базу в период принятия объектов к учету, фактически речь идет о применении «амортизационной премии» в размере 100 процентов стоимости имущества. Сделать прогноз экономического эффекта от данного изменения учетной политики можно по формуле, описанной выше, в качестве значения переменной А необходимо будет использовать не сумму амортизационной премии, а стоимость имущества, вводимого в эксплуатацию.

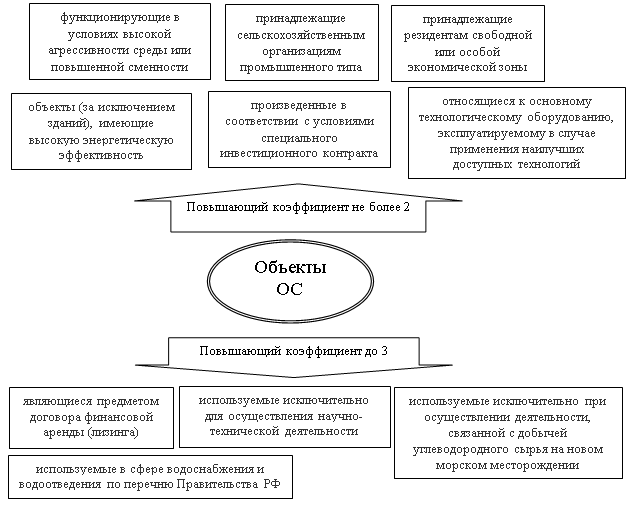

3. Закрепление в политике возможности применения повышающих коэффициентов при начислении амортизации. Возможность использование повышающих коэффициентов амортизационных отчислений в налоговом учете предопределяется статьей 259.3 НК РФ. Этой же статьей ограничивается перечень объектов основных средств в отношении которых может применяться ускоренная амортизация (рисунок 1).

Налоговый кодекс ограничивает верхний предел коэффициентов ускоренной амортизации, однако организация может установить и меньшие значения коэффициентов, закрепив их в учетной политике.

Для однородной группы основных средств должны быть установлены одинаковые коэффициенты. Не допускается одновременное применение более одного коэффициента, например, в том случае если основное средство отвечает нескольким условиям, допускающим их использование [6].

Рисунок 1 – Объекты основных средств, в отношении которых допускается применение повышающих коэффициентов к норме амортизации

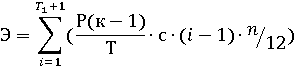

Для определения экономического эффекта от применения повышающего коэффициента (к) примем, что первоначальная стоимость объекта основных средств равна Р. Все остальные условные обозначения приведены выше. Амортизация по данному основному средству будет начисляться в течение периода времени Т1, при этом:

Т1 = Т/к

Экономия на уплате налога на прибыль в каждом месяце эксплуатации объекта основных средств (Эк) составит:

Сумма экономии будет увеличиваться нарастающим итогом за период времени начисления амортизации Т1+1 и уменьшаться в последующие месяцы (поскольку основное средство будет полностью амортизировано и начисление износа прекратиться). К концу срока Т сумма экономии сократится до нуля [7, 8].

При условии, что сэкономленные на уплате налога денежные средства будут инвестированы с доходностью n, экономическая выгода за период Т1+1 составит:

4. Деление затрат организации на прямые и косвенные. Деление затрат на прямые и косвенные для целей налогообложения необходимо для корректного расчета налоговой базы. Прямые расходы, осуществленные в отчетном периоде, могут включаться в расчет не полностью, например формируя прирост стоимости запасов – незавершенного производства и/или готовой продукции (может наблюдаться и обратная тенденция). Косвенные расходы признаются расходами отчетного периода и полностью относятся на уменьшение налогооблагаемой базы по налогу на прибыль.

Перечни прямых и косвенных расходов в Налоговом кодексе не регламентированы, приводится лишь их примерный состав. Разделение статей расходов на прямые и косвенные производится хозяйствующим субъектом самостоятельно и закрепляется в учетной политике. При отсутствии значительных колебаний в деловой активности организации деление расходов прямые и косвенные оказывает слабое влияние на динамику налогооблагаемой базы по налогу на прибыль. Если же объемы производства или продаж характеризуются существенными изменениями во времени (например, имеют ярко выраженный сезонный характер), то некорректное разделение затрат на прямые и косвенные может повлечь возникновение локальных убытков. Такое искажение информации может привести к принятию неэффективных управленческих решений, а также привлечь повышенное внимание со стороны проверяющих налоговых органов.

5. Формирование резервов. Организация может формировать несколько видов резервов, в частности: резерв по сомнительным долгам, резерв на выплату отпускных, резерв на ремонт основных средств и др.

В статье 324 Налогового Кодекса РФ зафиксирован порядок создания резерва на ремонт основных средств. В п.3 ст. 260 НК РФ содержится норма, согласно которой организация вправе создать специальный резерв, предназначенный для равномерного включения затрат на ремонт основных средств в состав расходов, учитываемых при определении налогооблагаемой базы. Резерв создается лишь в том случае, если хозяйствующий субъект использует метод начисления при отражении расходов [9-10].

Выгода при такой оптимизации налогов может быть определена путем дисконтирования уплаченных позже сумм налога на прибыль. Предположим, что создание резерва позволит учесть затраты на ремонт в среднем на 6 месяцев раньше фактического осуществления затрат. В этом случае уплата налога на прибыль с базы, равной этим затратам смещается на 6 месяцев. Прогноз экономической выгоды представлен в таблице 1.

Таблица 1 – Расчет экономической выгоды в части налога на прибыль от применения резерва на ремонт основных средств

|

№ п/п

|

Показатель

|

Порядок расчета

|

Значение

|

|

1

|

Сумма резерва, тыс.руб.

|

-

|

500,0

|

|

2

|

Ставка налога на прибыль, %

|

-

|

20,0

|

|

3

|

Время опережения признания затрат в налоговой базе, лет

|

-

|

0,5

|

|

4

|

Ставка дисконтирования, %

|

-

|

7,5

|

|

5

|

Коэффициент дисконтирования

|

1/(1+стр.5)^стр.3

|

0,964

|

|

6

|

Сумма налога, тыс.руб.

|

стр.1*стр.2

|

100

|

|

7

|

Дисконтированная сумма налога, тыс.руб.

|

стр.6*стр.5

|

96,4

|

|

8

|

Экономическая выгода, тыс.руб.

|

стр.6-стр.7

|

3,6

|

Таким образом, вышеописанные инструменты учетной политики позволяют хозяйствующим субъектам получать экономические выгоды за счет оптимизации выплат по налогу на прибыль. При этом стоит отметить, что в случаях, когда предполагается уменьшение налоговой базы в отчетном периоде, такие действия не могут остаться без внимания ИФНС. Поэтому перед выбором той или иной модели налоговой оптимизации следует всесторонне изучить все спорные вопросы и судебную практику.

References

1. Postanovlenie Konstitutsionnogo Suda RF ot 27.05.2003 № 9-P «Po delu o proverke konstitutsionnosti polozheniya stat'i 199 Ugolovnogo kodeksa Rossiiskoi Federatsii v svyazi s zhalobami grazhdan P. N. Beletskogo, G. A. Nikovoi, R.V. Rukavishnikova, V. L. Sokolovskogo i N. I. Talanova». URL.: https://base.garant.ru/12131072/ (data obrashcheniya 13.03.2020).

2. Nalogovaya statistika. Ofitsial'nyi sait FNS. URL.: https://analytic.nalog.ru/portal/index.ru-RU.htm (data obrashcheniya 16.03.2020).

3. Nalogovyi kodeks Rossiiskoi Federatsii. Chast' pervaya. URL.: http://ivo.garant.ru/#/document/10900200/paragraph/1/highlight/Nalogovyi%20kodeks:1(data obrashcheniya 10.03.2020).

4. Malakhov A. E., Malakhova Yu. V. Optimizatsiya nalogovoi bazy po nalogu na pribyl' putem formirovaniya rezervov // Aktual'nye problemy ucheta, nalogooblozheniya i razvitiya klyuchevykh sfer ekonomiki: materialy IX Vseros. nauch.-prakt. konferentsii s mezhdunarodnym uchastiem. Penza: Izd-vo PGU, 2018. 240 s. S. 39-42

5. Malakhova Yu. V. Razvitie nalogovogo menedzhmenta v sub''ektakh malogo biznesa // Aktual'nye problemy nalogooblozheniya i razvitiya klyuchevykh sfer ekonomiki. Materialy mezhvuzovskoi zaochnoi nauchno-prakticheskoi konferentsii / pod obshch. red. d-ra ekon. nauk N. V. Sviridovoi, k.t.n., E. A. Badeevoi, k.e.n. Yu. V. Malakhovoi, k.e.n. A. A. Akimova. Penza: Izd-vo PGU, 2014. 280 s.

6. Shaipova S. M., Malakhova Yu. V. Tendentsii razvitiya normativnogo regulirovaniya bukhgalterskogo ucheta osnovnykh sredstv v kommercheskikh organizatsiyakh: V sbornike: Upravlenie reformirovaniem sotsial'no-ekonomicheskogo razvitiya predpriyatii, otraslei, regionov sbornik nauchnykh trudov Kh Mezhdunarodnoi nauchno-prakticheskoi konferentsii prepodavatelei, aspirantov, studentov i praktikov, posvyashch. 100-letiyu FGOBU VO «Finansovyi universitet pri Pravitel'stve Rossiiskoi Federatsii». pod red. V. V. Bondarenko, S. A. Barbashovoi, T. V. Kharitonovoi, I. S. Sokolovoi. 2019. S. 57-59.

7. Semenova Yu. O., Malakhova Yu. V. Formirovanie uchetnoi politiki organizatsii v sootvetstvii s mezhdunarodnymi standartami finansovoi otchetnosti: V sbornike: Aktual'nye problemy ucheta, nalogooblozheniya i razvitiya klyuchevykh sfer ekonomiki Sbornik materialov VIII Vserossiiskoi nauchno-prakticheskoi konferentsii s mezhdunarodnym uchastiem. pod obshch. red. N. V. Sviridovoi, E. A. Badeevoi, Yu. V. Malakhovoi, A. A. Akimova. 2017. S. 149-153.

8. Goldina A. A. Nalogovaya optimizatsiya kak sostavnoi element sistemy formirovaniya byudzheta organizatsii // Izvestiya vysshikh uchebnykh zavedenii. Povolzhskii region. Ekonomicheskie nauki. 2015. №1. S. 72-78

9. Revina O. A., Fedortsova R. P. Vozdeistvie inflyatsionnogo faktora na pokazateli bukhgalterskoi (finansovoi) otchetnosti // Upravlenie reformirovaniem sotsial'no-ekonomicheskogo razvitiya predpriyatii, otraslei, regionov: sb. nauchn. nr. X Mezhdunarodnaya nauchno-prakticheskaya konf. / pod red. V. V. Bondarenko, S. A. Barbashovoi, T. V. Kharitonovoi, I. S. Sokolovoi. Penza: Izd-vo PGU, 2019.

10. Nazarenko O. V., Niyazbekova Sh. U. Metody optimizatsii naloga na pribyl' organizatsii // Nauchnyi vestnik: finansy, banki, investitsii. 2018. №2 (43). URL: https://cyberleninka.ru/article/n/metody-optimizatsii-naloga-na-pribyl-organizatsiy (data obrashcheniya: 08.04.2020).

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.