|

DOI: 10.7256/2454-0684.2017.3.22271

Received:

10-03-2017

Published:

16-04-2017

Abstract:

The object of this research is the financial markets pressure groups, in other words, associations of influential financial experts and industrialists that attempt to affect the regulatory rules established in the financial markets. The subject is the motivation of pressure groups towards limitation of the financial development, tools applied for introduction of the anti-market legislation, as well as the political climate used for adoption of laws that restricts the financial development of one or another country. Global statistics demonstrates that the financial sector manifests as one of the most “regulated”, which substantiates the relevance of this work. Theoretical base of the research contains the political economy paradigm alongside the rational choice theory that view the political actors as economic agents that maximize their value. The article explains why the restriction of financial development can be profitable for the large industrial and financial corporations. The author systematized the theoretical positions of the rational choice theory in application to the pressure groups. Based on the example of the Japanese financial markets, it is described the precise mechanism of the pressure groups used to constraint the financial development.

Keywords:

pressure groups, financial sector, rational choice, political economy, Zaibatsu, bonds, lobbying, profit margins, free rider problem, market competition

Группы давления в финансовом секторе

В качестве методологической предпосылки данного исследования используется теория общественного выбора. Данный текст опирается на понимание группы давления, предложенного американским исследователем Г. Беккером, интерпретировавшим группы давления как группы интересов, не связанные проблемой безбилетника и имеющие ресурсы для влияния на процесс принятия политических решений[1]. Как утверждает ученый, эти группы стремятся обеспечить для себя благоприятный налоговый режим и получить дополнительные субсидии. При этом размер группы давления относительно невелик – по сравнению с группами, на которые перекладывается налоговое бремя. К примеру, потребители, проигрывающие от введения пошлин на импортные молочные продукты теоретически могут рассматриваться как группа интересов. Однако проигрыш каждого отдельного потребителя слишком мал, чтобы они могли объединиться в группу давления. Напротив, национальные производители молочных продуктов– малочисленная группа, однозначно заинтересованная в импортных пошлинах и могущая осуществить трансферты в пользу ЛПР. Таким образом, «в демократическом обществе могут осуществляться мероприятия экономической политики, противоречащие интересам основной массы избирателей, но выгодные для влиятельных групп давления»[2].

В финансовом секторе можно идентифицировать две ключевые группы давления – крупные промышленные компании и крупные финансовые компании. Обе эти группы, как будет показано ниже, заинтересованы в сдерживании развития финансового сектора.

Промышленные компании с устойчивым положением не заинтересованы в развитии финансовой системы так как она порождает конкуренцию. Доступность финансирования создает угрозу появления новых игроков в отрасли, что противоречит интересам компаний, желающим сохранять в отрасли доминирующее положение. При этом значительные запасы свободных денежных средств позволяют им самостоятельно финансировать новые проекты, не прибегая к займам. В случае острой необходимости они могут использовать уже имеющиеся активы для получения внешнего займа. Развитая финансовая система для них – угроза, продуцирующая конкурентов. Как отмечают Л. Зингалес и Р. Раджан, «даже примитивная финансовая система предоставляет средства под залог или под гарантию репутации, так что влиятельные промышленники редко страдают от недостатка финансирования, даже если финансовый сектор не развит»[3]. Эта контр-интуитивная мысль подтверждается макроэкономической статистикой.

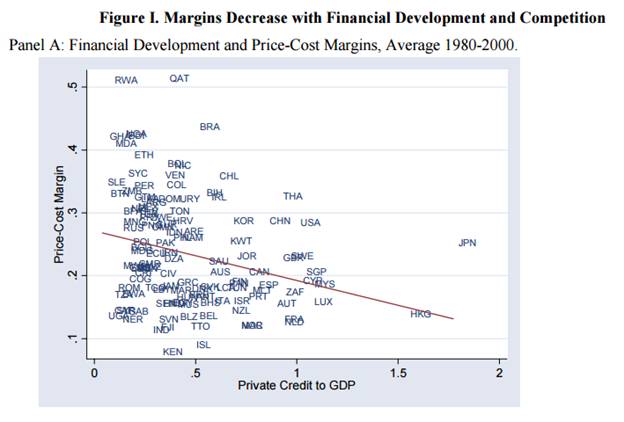

Как следует из графика ниже, маржинальность прибыли в ведущих экономиках мира снижается по мере развития рынка кредитования. Иными словами, в неразвитой финансовой системе компании получают сверхнормально высокую прибыль, что говорит о высоком уровне их монопольной власти. Развитие кредитования ведет к тому, что появляются новые игроки, в результате чего власть влиятельных промышленников подрывается и цена снижается. Это следует из графика, который приводят в своем исследовании экономисты М. Браун и К. Раддатс "Политика финансового развития: данные о либерализации торговли".

Таким образом, можно утверждать, что развитая финансовая система не позволяет крупным компаниям удерживать высокие барьеры на вход – что, разумеется, противоречит их интересам. Поэтому они стремятся лоббировать законы, сдерживающие финансовое развитие.

Здесь неизбежно возникает вопрос – не проще ли провести через законодательный орган прямой запрет на вход в отрасль для новых игроков, нежели сдерживать развитие финансовых институтов. К примеру, закон, который бы устанавливал высокий порог вхождения по минимальному начальному капиталу и требовал бы лицензирования, сильно понизил бы вероятность появления новых игроков. Однако у такой стратегии есть несколько существенных недостатков.

В первую очередь, прямой запрет на вход в отрасль непременно вызовет возмущение широкой общественности, так как даже далекий от экономики избиратель сможет оценить вред, наносимый ему подобным запретом. Иными словами, в условиях демократии принятие подобного законопроекта будет очень сложным и дорогостоящим.

В это же время законы, ограничивающие финансовое развитие требуют от избирателя значительных когнитивных и временных усилий, чтобы оценить вред, который наносят ему подобные законопроекты. Более того, ограничение на финансовое развитие затрудняет идентификацию конечных бенефициаров подобного законопроекта и позволяет им оставаться в тени.

Еще менее очевидным может представляться стремление крупных финансовых компаний сдерживать развитие финансовой системы. Однако специфика финансового бизнеса такова, что крупным игрокам в этом секторе совершенно невыгодна транспарентность, которая является следствием финансового развития. «Влиятельный финансист преимущественно получает информацию через различные неофициальные контакты, а не из общедоступных источников»[4]. Также следует учитывать, что крупные финансовые компании заинтересованы в монополизации своей позиции в качестве единственного источника финансовых средств для клиента, что также проще осуществить в нетранспарентной финансовой системе, в которой, к примеру, не существует бюро кредитных историй и т.п. В такой системе клиенту намного сложнее найти себе другую финансовую организацию, которая согласится предоставить заем.

Японский кейс: как дзайбацу монополизировали рынок

Экономическая история XX века демонстрирует несколько примеров того, как влиятельные группы давления сознательно тормозили развитие финансовых рынков в своей стране. В этой статье будет рассмотрена история возникновения японского Комитета по выпуску облигаций.

После начала Реставрации Мэйдзи Япония пошла по пути формирования крайне развитых финансовых рынков. В 1882 году правительством был создан Центральный Банк на основе бельгийской модели. При этом в стране де-факто не существовало никаких барьеров на вход в финансовую отрасль, за исключением минимальных требований к капиталу, в результате чего конкуренция в секторе была крайне ожесточенной. По данным японского экономиста М. Аоки, к 1920 году в Японии был 2001 банк. При этом крупные банки-дзайбацу (Dai-Ichi, Mitsui, Mitsubishi, Sumitomo и Yasuda) занимали всего 24% рынка депозитов[5]. Периодически крупные банки пытались инициировать законопроект, который бы устанавливал барьеры для вхождения в отрасль. К примеру, в 1895 году Токийская ассоциация банкиров обратилась к японскому Минфину с просьбой установить требования к минимальному капиталу для банков, мотивировав это очень высоким уровнем конкуренции в отрасли. Однако эти инициативы не получалось провести через японский парламент, нижняя палата которого поддерживала маленькие и средние банки.

Возможность провести этот законопроект появилась только в 1927 году в ходе крупнейшего финансового кризиса в Японии. 17 апреля 1927 года правительство Рэйдзиро Вакацуки ушло в отставку. Проблемы банковского сектора породили «антифинансовые» настроения среди общественности и политиков, что позволило ускоренно принять законопроект, ограничивающий конкуренцию в банковском секторе. От банков потребовали в течение 5 лет довести свой капитал до 1 млн йен. Значимым был и психологический эффект кризиса – он создал «долгосрочное заблуждение о приоритете стабильности финансовой системы над конкуренцией»[6]. В результате изменившихся правил количество банков стало сокращаться. В 1932 их осталось всего 625, а к 1945 – 65. При этом рыночная доля банков-дзайбацу существенно выросла. На рынке депозитов она составила 67,2%, а на кредитном рынке – 45,7%. Таким образом, крупным японским банкам удалось консолидировать рынок и заставить его служить своим интересам.

|

Динамика японской банковской системы до 1945 г.

|

|

Год

|

Количество банков

|

|

1920

|

2001

|

|

1928

|

1515

|

|

1932

|

625

|

|

1945

|

65

|

Также банкам-дзайбацу удалось получить серьезный вес на рынке корпоративных займов. В 1933 году самые влиятельные финансовые институты страны сформировали т.н. Комитет по выпуску облигаций, который определял, может ли та или иная компания занять средства с помощью долговых ценных бумаг. Отказывая большинству компаний в этом праве, банки-дзайбацу фактически вынуждали их брать в займы именно у них. В результате появления Комитета рынок облигаций начал стремительно сокращаться. К концу 1940-х облигации составляли лишь 6% задолженности компаний по бухгалтерским балансам. Ситуация сохранялась еще в течение нескольких десятилетий. Даже компания Hitachi, имевшая кредитный рейтинг AA, не смогла получить у Комитета разрешение на выпуск облигаций. Ситуация поменялась только тогда, когда японские компании открыли для себя европейский долговой рынок и стали брать деньги на нем в обход своей банковской системы. Чтобы не потерять этот рынок, японские банкиры были вынуждены смягчить условия.

Политическая коалиция крупного бизнеса и профсоюзов

Отдельного разговора требуют политические условия, в которых группам давления удается провести антирыночное законодательство. Как показал японский опыт, кризисные условия стали благоприятной средой для законов, ограничивающих конкуренцию. Дзайбацу умело воспользовались возросшим недоверием общества и политиков к финансовому сектору. Представляется, что в ряде ситуаций дополнительным фактором, способствующим введению антирыночных мер, может стать позиция профсоюзов крупных компаний, которые заинтересованы в сохранении рабочих мест и, как следствие, готовы поддержать все меры, которые защитят интересы крупного национального бизнеса.

В этом плане хорошим примером может стать «антикризисная риторика» администрации президента США Ф.Д. Рузвельта. К примеру, глава Национальной администрации возрождения – институции, созданной американским правительством для борьбы с Великой Депрессией – открыто говорил, что доктрина рыночной конкуренции вредит как национальным компаниям, так и разрушает рабочие места[7].

Совпадение интересов крупного национального бизнеса и интересов рабочего класса, который представляли профсоюзы, привело к формированию крайне маловероятной, но очень влиятельной политической коалиции, ставшей основным бенефициаром «нового курса» Рузвельта, реальная эффективность которого ставится большинством экономических историков под сомнение[8]. А известный российский и европейский экономист С.М. Гуриев вообще относит «Новый курс» к разряду «экономических мифов»[9].

Как минимизировать влияние групп давления на финансовый сектор?

Необходимо задаться вопросом - каким образом экономическая политика государства могла бы нивелировать негативный эффект от деятельности групп давления на финансовом рынке? Политическая экономия дает четкий и однозначный рецепт борьбы с этим явлением – максимальная либерализация торговых потоков и повышение транспарентности национальной экономики. Это позволяет бороться с антирыночными группами давления намного эффективнее, чем законодательные ограничения лоббизма.

Экономическая либерализация открывает национальные отрасли для иностранных игроков, в результате чего рента, которую группы давления извлекают из поддержания «антирыночных законов» неизбежно снижается и им становится просто невыгодно продолжать поддерживать эти законы. Более того, по мере интеграции национальной экономики в мировую крупные национальные игроки сами начинают нуждаться в дополнительных финансовых ресурсах, чтобы поддержать собственную конкурентоспособность на мировых рынках. Иными словами, они становятся заинтересованными в развитии финансовых рынков, в частности рынка долгового капитала[10] и начинают лоббировать его развитие.

Повышение транспарентности экономики также ведет к тому, что влиятельные финансовые круги утрачивают свою власть над корпоративными клиентами. Появление бюро кредитных историй позволяет корпоративным клиентам искать и находить себе другие банки, которые будут финансировать их деятельность. Помимо бюро кредитных историй росту транспарентности финансовой системы также способствует общая компьютеризация отрасли и т.п.

Заключение

Таким образом, в статье были рассмотрены группы давления, которые могут быть заинтересованы торможении финансового развития. В первую очередь, к таким относятся "влиятельные промышленники", стремящиеся ограничить конкуренцию, и "вляительные финансисты", заинтересованные в повышении барьеров на вход и в снижении траспарентности финансового сектора. Благоприятная ситуация для введения антирыночных мер складывается в кризисный период, когда ограничение конкуренции готовы поддержать также и профессиональные объединения. Методы юридической превенции деятельности групп давления не демонстрируют высокой эффективности. Однако политическая экономия дает четкий рецепт решения проблемы - либерализация торговых потоков и повышение транспаретности национальной экономики.

References

1. Gary S. Becker.A Theory of Competition Among Pressure Groups for Political Influence.The Quarterly Journal of Economics, Vol. 98, No. 3. (Aug., 1983), pp. 371-400.

2. Istoriya ekonomicheskikh uchenii: Ucheb posobie/ Pod red. V. Avtonomova, O. Anan'ina, N. Makashevoi. – M.: INFRA-M, 2008

3. Zingales L., Radzhan R. Spasenie kapitalizma ot kapitalistov: skrytye sily finansovykh rynkov-sozdanie bogatstva i rasshirenie vozmozhnostei. – M.: Institut kompleksnykh strategicheskikh issledovanii; TEIS, 2004-492 s.

4. Zingales L., Radzhan R. Spasenie kapitalizma ot kapitalistov: skrytye sily finansovykh rynkov-sozdanie bogatstva i rasshirenie vozmozhnostei. – M.: Institut kompleksnykh strategicheskikh issledovanii; TEIS, 2004-492 s.

5. Aoki, M., Patrick, H., and Sheard, P. 1994. ―The main bank system: An introductory overview.‖ in M. Aoki and H. Patrick (Eds), The Japanese Main Bank System: Its Relevance for Developing and Transforming Economies, Oxford: Oxford University Press.

6. Aoki, M., Patrick, H., and Sheard, P. 1994. ―The main bank system: An introductory overview.‖ in M. Aoki and H. Patrick (Eds), The Japanese Main Bank System: Its Relevance for Developing and Transforming Economies, Oxford: Oxford University Press.

7. D.M. Kennedy. Freedom From Fear: The American People in Depression and War, 1929-1945 (1999) (Vol. 9 in The Oxford History of the United States)

8. Sm. naprimer. B.Flossom. Novyi kurs ili krivaya dorozhka. Kak ekonomicheskaya politika F. Ruzvel'ta prodlila Velikuyu Depressiyu. M.: Mysl', 2012.

9. S.M. Guriev. Mify ekonomiki. Zabluzhdeniya i stereotipy, kotorye rasprostranyayut SMI i politiki. M.: Yunaited Press, 2012.

10. BRAUN, M. and RADDATZ, C. (2008), The Politics of Financial Development: Evidence from Trade Liberalization. The Journal of Finance, 63: 1469–1508. doi:10.1111/j.1540-6261.2008.01363.x

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.