|

DOI: 10.7256/2409-7802.2016.3.18720

Received:

09-04-2016

Published:

25-01-2017

Abstract:

The article is devoted to the stages and trends in the development of the mortgage lending market under crisis. In this article the authors analyze development trends with today's mortgage lending market in Russia, describe three periods of the mortgage lending market development (2008 - 2009, 2010 - 2014, and 2015 - up to the present day), and compare the aforesaid periods; and offer measures that are supposed to take the mortgage lending out of crisis. The results of the analysis demonstrate that the situation with the mortgage lending market in Russia which had already started in 2008 reached its climax in 2015. The main feature of the current stage of crisis is to decline in income and economic activity and, consequently, paying capacity of actual and potential mortgage borrowers taking into account the breakdown of external financing of the banking system and fast inflation rate. To achieve the research objective and substantiate theoretical provisions and practical recommendations, the authors of the article have used the abstract-logical, analytical, comparative, economic statistical research methods and comparative analysis using official banking statistics. As a result, the authors have obtained statistically valid data about development trends of the mortgage lending market in Russia at different stages and define the biggest areas of concern, describe peculiarities of the current stage and outline the main ways to take the morgage lending market out of crisis. Taking into account the country's actual financial capacities, it is necessary to undertake measures that do not require a radical reconstruction of economic mechanisms or considerable budget costs. These measures include improving mortgage programs so that they do not increase credit risks but ensure availability of mortgage lending for broad layers of the country's population; changing the format of mortgage lending towards creation of credit unions; and increasing efficiency of the government monetary policy in the sphere of mortgage lending through finding the balance between tools and instruments thereof.

Keywords:

mortgage lending, trends, indicators, anti-crisis measures, financial opportunities, crisis, development factors, credit unions, banking system, monetary policy

В развитии кризисных тенденций в сфере ипотечного кредитования в России четко прослеживаются три этапа: 2008-2009 гг., 2010-2014 гг., с 2015 г. по настоящее время.

Причины начавшегося в 2008 г. мирового экономического кризиса общеизвестны и в первую очередь были спровоцированы проблемами, возникшими в системе ипотечного кредитования США и нанесшими сокрушительный удар по мировой финансовой системе.

Рынок ипотеки в России в первоначальный период кризиса развивался достаточно стабильно. Так, за первые три квартала 2008 г. объем предоставленных ипотечных кредитов на 48% превысил показатели аналогичного периода 2007 г. Финансовый кризис стал проверкой на прочность для отечественного рынка ипотечного кредитования. Ипотека не только испытала на себе последствия экономического спада. В период острой фазы кризиса осенью 2008 г. ставился вопрос о жизнеспособности всей системы ипотечного кредитования России. Удорожание внешних источников финансирования, проблемы с ликвидностью, кризис в строительной отрасли, снижение цен на недвижимость и существенное сокращение экономической активности населения привели к тому, что основные участники рынка практически приостановили свои ипотечные программы, заострив внимание на обслуживании уже выданных кредитов. Некоторые крупные игроки временно покинули рынок, оставшиеся ввели заградительные ставки, увеличили размер первоначального взноса, ужесточили требования к заемщикам. Уже в 4 квартале 2008 г. банки выдали на 40% кредитов меньше, чем за аналогичный период 2007 г., а по итогам 2009 г. объем кредитования уменьшился в 4 раза (рис. 1). Происходило беспрецедентное по своим масштабам ухудшение качества обслуживания кредитов: за период с октября 2008 г. по декабрь 2009 г. доля просроченной задолженности выросла в 5 раз (рис. 2), результатом чего стало возрастание ее доли в ипотечном портфеле с 0,7 до 2,7 %.

В 2010 г. началось постепенное восстановление рынка ипотечного кредитования в России и его дальнейший рост. За период с 2010 по 2014 гг. наблюдалась ярко выраженная тенденция увеличения объемов выданных кредитов в стоимостном выражении. Положительным моментом стало постепенное снижение доли просроченной в общей ипотечной задолженности (рис 2). Происходило усиление концентрации ведущих участников российского ипотечного рынка (табл. 1). Так, если по итогам 2009 г. на долю 10 кредитных организаций-лидеров рынка приходилось 40,3% всех предоставленных ипотечных кредитов, то по итогам 2014 г. – 97,1%. Аналогичная динамика наблюдалась при анализе доли 5 крупнейших ипотечных кредиторов в общем объеме выданных кредитов. Доминирующую роль на ипотечном рынке в 2010-2014 гг. играл Сбербанк России, его доля в совокупном объеме выданных ипотечных кредитов по итогам 2014 г. составила 52,3%, т.е. более половины всех выданных ипотечных кредитов.

Таблица 1

Доля крупнейших ипотечных кредиторов РФ в объеме выданных кредитов

|

Показатели

|

2009 г.

|

2010 г.

|

2011 г.

|

2013 г.

|

2014 г.

|

Изменение, 2014 к 2009, +/-

|

На 01.11.2015 г.

|

|

Объем выданных ипотечных кредитов, млн. руб.

|

140444

|

346924

|

641297

|

1202022

|

1576680

|

1436236

|

661850

|

|

Объем выданных кредитов 10 крупнейших кредиторов, млн. руб.

|

60391

|

180400

|

515766

|

1075190

|

1530212

|

1469821

|

603665

|

|

Объем выданных кредитов 5 крупнейших кредиторов, млн. руб.

|

52806

|

167564

|

475012

|

997336

|

1422590

|

1369784

|

562572

|

|

Доля топ-10 в общем объеме ипотечного кредитования, %

|

43,0

|

51,9

|

80,4

|

89,4

|

97,1

|

54,1

|

91,2

|

|

Доля топ-5 в общем объеме ипотечного кредитования, %

|

37,6

|

48,3

|

74,1

|

82,9

|

90,2

|

52,6

|

85

|

|

Доля Сбербанка в общем объеме ипотечного кредитования, %

|

25,6

|

43,1

|

44,7

|

46,5

|

52,3

|

26,7

|

66,1

|

* Источник: составлено автором по [2]

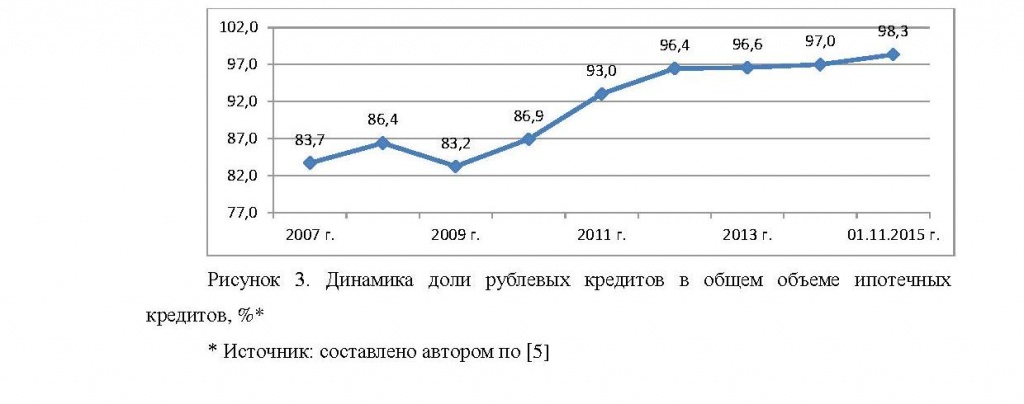

Анализ динамики предоставленных ипотечных кредитов по видам валют за период с 2010 по 2015 гг. показал, что спрос на валютные кредиты сохранялся на минимальном уровне. Происходило постепенное увеличение доли рублевых кредитов в структуре ипотечного рынка (рис. 3).

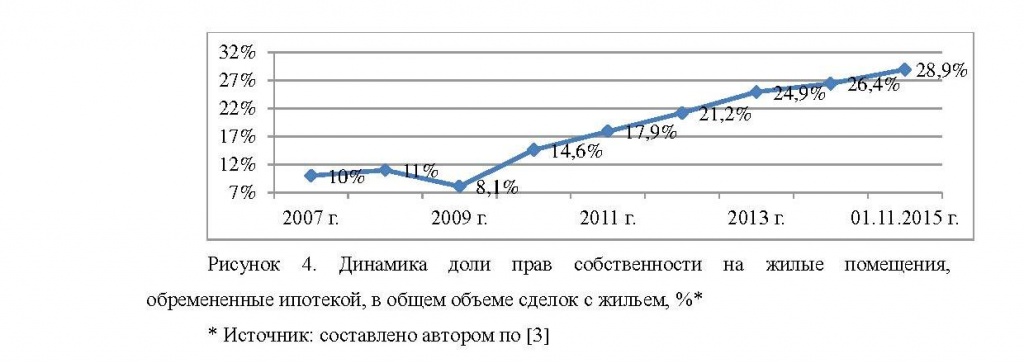

Количество сделок по приобретению жилья с использованием кредитных средств банков в период с 2010 по 2014 гг. постоянно увеличивалось. Повышение доступности ипотечных жилищных кредитов привело к росту количества проводимых ипотечных сделок и способствовало росту оборотов рынка недвижимости в целом. Если в 2010 г. доля объектов недвижимости, обремененных ипотекой, составляла 14,6% в общем объеме сделок с жильем, то по итогам 2014 г. доля ипотеки увеличилась до рекордных размеров – 26,4% (рис. 4).

Необходимо отметить, что 2014 г. стал самым успешным для развития рынка ипотечного кредитования в России в период с 2010 по 2014 гг. – за год было выдано кредитов в 1,23 раза выше уровня 2013 г. в количественном и в 1,3 раза выше в денежном выражении. В условиях напряженности на финансовых и валютных рынках недвижимость продолжала быть популярным объектом для инвестиций, причем вложения в жилье стали восприниматься как альтернатива банковским депозитам. Вторым фактором роста ипотечного рынка в 2014 г. стал реализовавшийся спрос будущих периодов.

Однако к концу 2014 г. на фоне ухудшения макроэкономической ситуации, роста инфляции и девальвации рубля наметились первые признаки неблагоприятных тенденций на рынке ипотечного кредитования. В первую очередь, стала увеличиваться доля просроченной ипотечной задолженности (рис. 2). В декабре 2014 г. некоторые участники ипотечного рынка приостановили выдачу ипотечных кредитов или установили запретительные ставки в 30%. Минимальные ставки по ипотечным кредитам повысились до 15-18%. К негативным факторам влияния на российскую систему ипотечного кредитования добавились геополитическая нестабильность и практически полное закрытие внешних источников финансирования экономики страны. Кроме того, в 2014 г. в России произошел многочисленный отзыв лицензий у банков. Ряд оставшихся участников ипотечного рынка с декабря 2014 г. приостановили выдачу ипотечных кредитов (рис. 5). Также в конце 2014 г. большинство кредитных организаций пересмотрело условия выдачи ипотечных кредитов: повысило минимальный первоначальный взнос, отменило возможность получения кредита по двум документам или со справкой о доходах в свободной форме и т.д. С января 2015 г. требования к уставному капиталу коммерческого банка был повышен до уровня 300 млн. руб., благодаря чему в 2015 г. тенденция сокращения количества кредитных организаций, осуществляющих ипотечное кредитование, сохранилась.

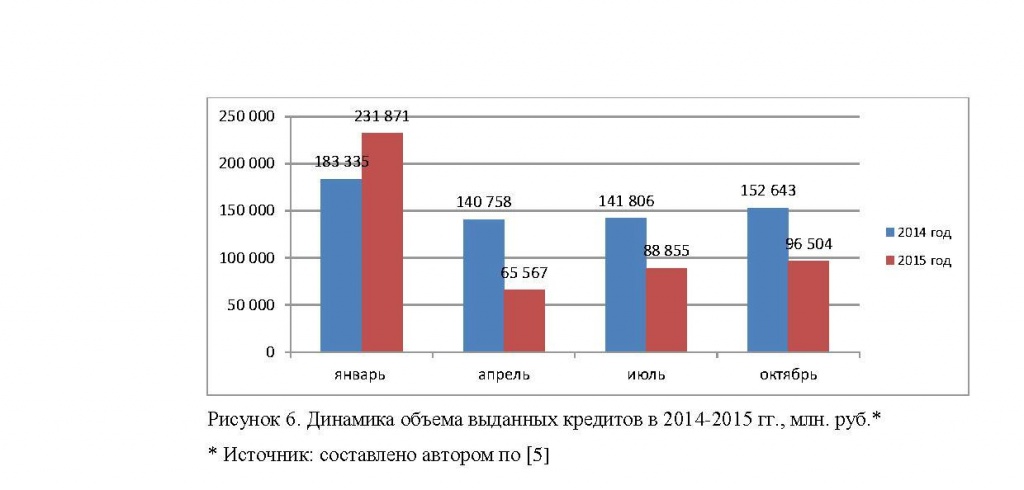

В 2015 г.объем предоставленных ипотечных кредитов по сравнению с 2014 г. резко снизился. Лишь в январе 2015 г объем кредитов превысил уровень января 2014 г. и составил 231871 млн. руб. против 183335 млн. руб. Тем самым был реализован фактор отложенного спроса на ипотечные кредиты. Осознав, что в краткосрочной перспективе улучшение условий ипотечного кредитования не предвидится, потенциальные заемщики приняли решение о покупке жилья с помощью ипотечного кредита. В дальнейшем объем ипотечного кредитования стал неуклонно снижаться. Так с января по апрель 2015 г. объем выданных кредитов снизился почти в 4 раза. С апреля по октябрь 2015 г. произошла некоторая корректировка рынка в сторону роста кредитов благодаря мерам господдержки, однако по сравнению с аналогичным периодом 2014 г. объемы рынка снизились практически в два раза (рис.6).

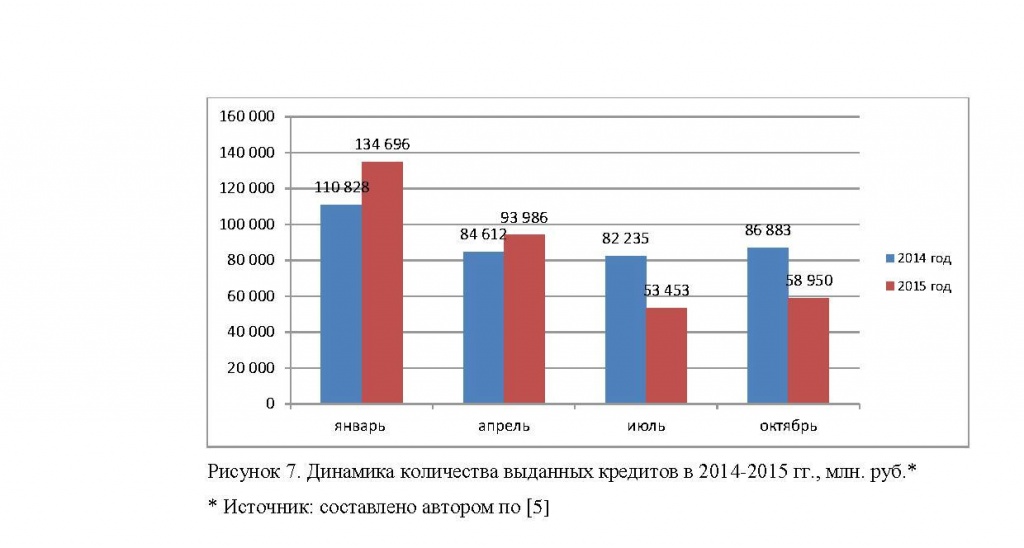

Такая же тенденция имела место в отношении количества выданных кредитов (рис 7). Если в январе 2014 г. количество выданных кредитов составило 110828, то в январе 2015 г. оно повысилось до 134696. Однако к октябрю 2015 г. количество выданных кредитов снизилось до 58950, что в 1,5 раза ниже по сравнению с октябрем 2014 г.

Увеличилась задолженность по ипотечным кредитам (рис.1). По итогам октября 2015 г. она достигла 3686106 млн. руб., что выше на 169012 млн. руб. по сравнению с январем 2015 г. и на 397478 млн. руб. по сравнению с октябрем 2014 г. Просроченная задолженность в октябре 2015 г. возросла по сравнению с октябрем 2014 г. на 10304 млн. руб.

Количество сделок по приобретению жилья с использованием кредитных средств банков в 2015 г. резко снизилось – с 134696 в январе до 58950 в октябре. Рост доли прав собственности на обремененные ипотекой жилые помещения с 26,4% в декабре 2014 г. до 28,9% в октябре 2015 г. объясняется тем, что показатель рассчитан по отношению к низким объемам ипотечного кредитования в октябре 2015 г. (рис. 4) и не отражает наращивание масштабов ипотечного рынка.

Проведенный анализ показал, что у кризиса ипотечного кредитования периода 2008-2009 гг. и его текущего этапа схожие проявления. К их числу, в первую очередь, относятся сокращение объемов выданных кредитов, массовое сворачивание ипотечных программ коммерческими банками, ужесточение условий кредитования (установление заградительных ставок, увеличение размера первоначального взноса и пр.), снижение количества сделок на рынке жилья. В настоящее время ситуация такова, что на повестку дня опять выносится вопрос о жизнеспособности системы ипотечного кредитования России.

На всех этапах кризиса ситуацию на ипотечном рынке активно корректировало государство посредством укрепления ликвидности банков, изменения Банком России размера ставок кредитования коммерческих банков, финансирования ипотечных программ и пр.

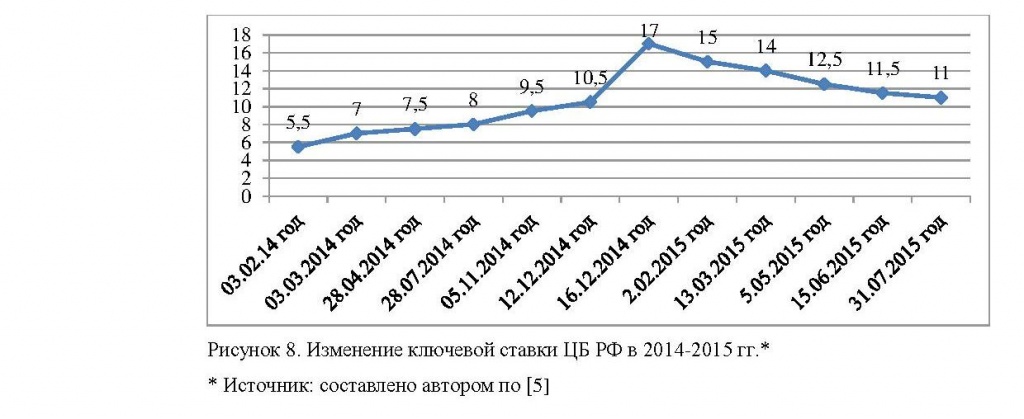

Так, важнейшим инструментом нормализации ситуации на текущем этапе кризиса выступила ключевая ставка ЦБ РФ. Повышение ее размера до уровня 17% к концу 2014 г. способствовало увеличению процентных ставок по ипотечным кредитам, но помогло стабилизировать инфляционные и девальвационные ожидания на финансовом рынке страны. Однако условия по кредитам для бизнеса и населения стали неподъемными, вследствие чего совет директоров ЦБ РФ 30 января 2015 года снизил ключевую ставку с 17% до 15% годовых (рис. 8).

В продолжение принятых мер 13 марта 2015 г. Совет директоров ЦБ РФ принял решение понизить ключевую ставку до 14% годовых, 5 мая 2015 г. – до 12,5%, 15 июня 2015 г. – до 11,5%, а 31 июля 2015 г. – до 11%. Такие решения были приняты на фоне ослабления инфляционных рисков и укрепления рубля. По мере уменьшения инфляционных рисков Банк России намерен продолжить понижение ключевой ставки, что должно положительно сказаться на объемах и динамике ипотечного кредитования в стране.

Примером прямого позитивного воздействия на рынок ипотечного кредитования на современном этапе кризиса стало принятие Правительством РФ решения о субсидировании процентных ставок по ипотечным кредитам на приобретение жилья на первичном рынке до уровня 12%.

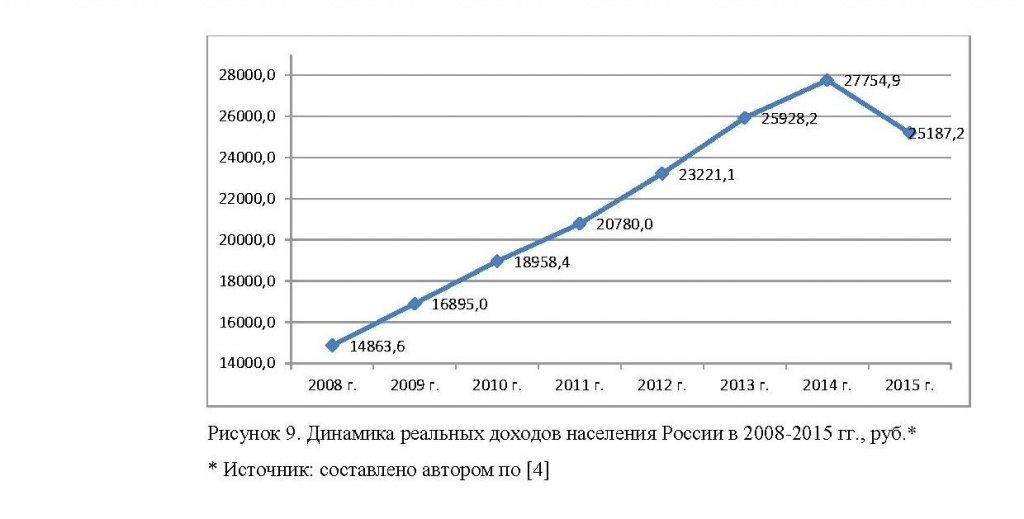

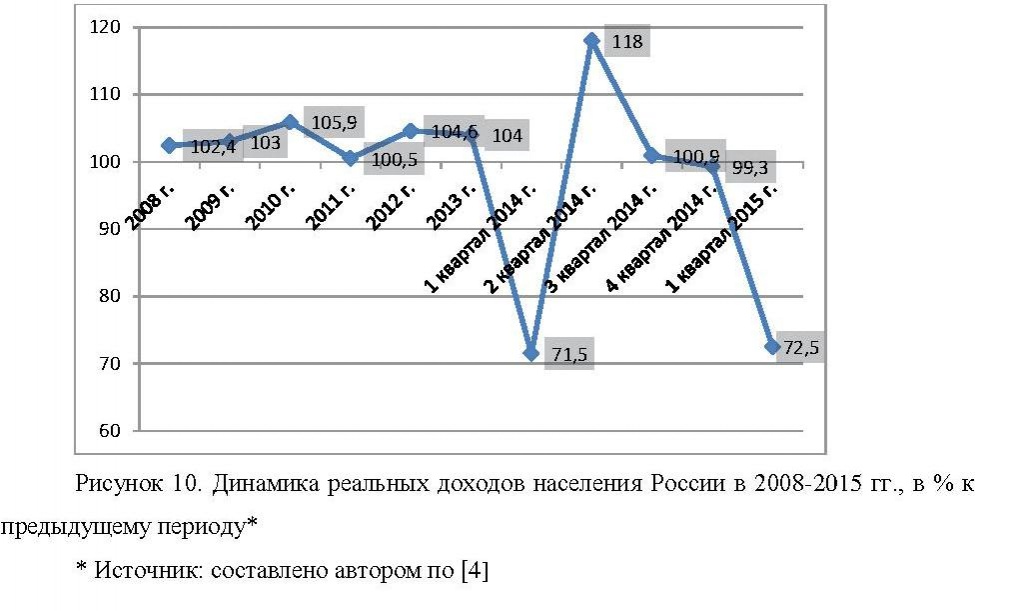

Однако у современного этапа кризиса ипотечного кредитования есть одна существенная особенность. Во-первых, произошло практически полное закрытие внешних источников формирования ресурсной базы коммерческих банков – игроков ипотечного рынка. Во-вторых, на всем протяжении истории развития ипотеки в России неуклонно росли реальные доходы населения. В масштабах страны они характеризовались разной динамикой в месячном и ежеквартальном исчислении, но вектор их величины и прироста был нацелен на постоянное повышение, что в целом позитивно отражалось на кредитоспособности потенциальных и фактических ипотечных заемщиков. Начиная с 2014 г., доходы населения стали неуклонно снижаться как в абсолютном (рис. 9), так и в относительном выражении (рис. 10).

На фоне множества внешних и внутренних проблем, тормозящих развитие ипотечного кредитования в России на современном этапе, проблема снижающихся доходов и, соответственно, платежеспособности населения как заемщика ипотечных кредитов, является первостепенной. При этом необходимо учитывать, что реальные финансовые возможности страны не позволяют радикально решить данный вопрос, который сводится не только к повышению размера оплаты труда и пенсий населения, но и его занятости и экономической активности в целом. Поэтому, на наш взгляд, необходимо принятие первоочередных мер, не требующих радикальной перестройки экономических механизмов и значительных бюджетных затрат.

В первую очередь, требуется совершенствование ипотечных программ, не приводящее к увеличению рисков кредитования, но обеспечивающее его доступность для широких слоев населения страны. Возможные варианты: 1) ипотечные кредиты со снижающейся ставкой при добросовестной уплате кредита в течение определенного срока (например, по истечении двух третей срока кредита с последующим возвратом на первоначальную величину ставки и компенсацией упущенной выгоды в случае возникновения просроченной задолженности по кредиту в течение оставшегося срока); 2) ипотечные кредиты для многодетных семей с дифференцированной процентной ставкой с учетом фактического количества детей в семье и рождения последующих детей за время действия договора; 3) ипотечные кредиты с дифференциацией сроков кредитования в зависимости от возраста, социального статуса, наличия членов семьи заемщиков, которые, в случае необходимости, могли бы взять на себя исполнение обязанности по возврату кредита; 4) ипотечные кредиты, предусматривающие возможность досрочного погашения за счет продажи заемщиком имущества (в т. ч. жилья), которое имеется в его собственности, и пр.

Во-вторых, представляется целесообразным внедрение новых форм ипотечного кредитования, например, кредитных союзов, которые способны обеспечить быстрое получение россиянами дешевых ипотечных кредитов.

Банки и кредитные союзы осуществляют свою деятельность как финансовые посредники, которые создаются с целью удовлетворения потребностей физических лиц в кредитных финансовых ресурсах. Однако, в отличие от банков, кредитный союз – это не ставящий целью получение прибыли финансовый институт, принимающий вклады от членов союза, аккумулирующий их и предоставляющий из сформированного фонда денежных средств кредиты членам союза. Кредитный союз – это не только способ сбережения и накопления денежных средств, но и способ получения относительно дешевых кредитов на цели приобретения жилья.

По справедливому мнению Довдиенко И.В. и Черняка В.З. [1, с.401-402], кредитные союзы обладают рядом преимуществ по сравнению с другими кредитно-сберегательными институтами:

- уменьшается период накопления для потенциальных покупателей жилья, и, следовательно, увеличивается платежеспособный спрос на рынке недвижимости;

- члены кредитного союза получают возможность контролировать использование сбережений;

- членам союза предоставляется возможность получения более дешевого кредита;

- деятельность кредитных союзов способствует притоку дополнительных средств на рынок жилищных инвестиций;

- создание кредитных союзов особенно эффективно для групп населения, имеющих значительные денежные субсидии, которые, тем не менее, недостаточны для приобретения жилья.

В европейских странах (Германии, Италии, Франции и др.) накоплен значительный опыт функционирования кредитных союзов, доказавший их эффективность. Для современной России, для которой характерна дорогая и предусматривающая множество ограничений система ипотечного кредитования, кредитные союзы чрезвычайно актуальны. Деятельность кредитных союзов не подлежат лицензированию, регулированию и надзору со стороны Центрального Банка РФ и не починяется требованиям, предъявляемым к деятельности банков и небанковских кредитных организаций, при этом кредитные союзы вполне легально могут выполнять большинство банковских функций. Совершенно очевидно, что для целей внедрения на рынке ипотечного кредитования кредитных союзов требуется разработка соответствующей нормативно-правовой базы, в том числе регулирующей их взаимоотношения с органами управления финансовой системой страны.

В-третьих, требуется повышение эффективности государственной денежно-кредитной политики за счет тонкой количественной настройки применяемых в ходе ее реализации инструментов, под влиянием которых происходит развитие рынка ипотечного кредитования. В первую очередь, необходимо снижение цены кредитных ресурсов, предоставляемых Банком России кредитным организациям и определяемой размером ключевой ставки. Снижение ключевой ставки – наиболее действенный способ уменьшения кредитной нагрузки россиян. Совершенно очевидна также потребность в снижении уровня инфляции, обесценивающей реальные доходы заемщиков и усугубляющей проблему роста их задолженности по ипотечным кредитам. По официальным данным Росстата, инфляция по итогам 9 мес. 2015 г. превысила 16%, что выше данных кризисного 2008 г.(11,6%) и 2014 г. (11,4%), вдвое выше уровня 2013 г. (6,5%) и почти втрое – минимального исторического уровня 2011 г. (6,1%). Тем самым основой денежно-кредитной политики и ее позитивного влияния на развитие ипотечного кредитования должно стать снижение ключевой ставки при одновременном принятии антиинфляционных мер. Поскольку содержание данных инструментов разнонаправленно, снижение ключевой ставки может вызвать повышение уровня инфляции, важной исследовательской задачей видится нахождение баланса между указанными инструментами на основе статистически достоверных эконометрических расчетов, исключающих случайные и необоснованные управляющие воздействия со стороны органов регулирования кредитно-денежной системы страны.

References

1. Dovdienko I.V., Chernyak V.Z. Ipoteka. Upravlenie. Organizatsiya. Otsenka. M.: Yuniti, 2012. 464 s.

2. Ipotechnoe kreditovanie v tsifrakh. Statistika vydachi ipotechnykh kreditov [Elektronnyi resurs]. URL: http://rusipoteka.ru/ipoteka_v_rossii/ipoteka_statitiska/ (data obrashcheniya: 30.10.2015).

3. Razvitie rynka zhilishchnogo ipotechnogo kreditovaniya i deyatel'nost' AIZhK: Vypusk №7 [Elektronnyi resurs]. URL: http://www.ahml.ru/common/img/uploaded/files/agency/reporting/review/report_4_2015.pdf (data obrashcheniya: 31.10.2015).

4. Sait Federal'noi sluzhby gosudarstvennoi statistiki [Elektron-nyi resurs] URL: http://www.gks.ru/free_doc/new_site/population/urov/urov_12kv.htm (data obrashcheniya: 31.10.2015).

5. Statisticheskii byulleten' Banka Rossii za 2007-2015 gg. Sait Banka Rossii [Elektronnyi resurs]. URL: http://www.cbr.ru (data obrashcheniya: 1.11.2015).

|

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.